В июне 2016 года были внесены нововведения в законодательные акты, относящиеся к регулированию добровольного страхования при кредитовании. Однако эти новшества, скорее, еще больше усложнили, нежели упростили ситуацию в данной сфере. Далее разберемся, является ли страховой полис обязательным при оформлениипотребительского кредита, можно ли отказаться от этой услуги уже после получения денег, и как это сделать с наименьшими для себя потерями?

| Содержание: |

Что гласит Закон?

Деятельность банковских и страховых учреждений регулируется государственными законами и отдельными специализированными нормативными актами. Все условия выдачи займа на потребительские нужды прописываются в договоре.

Статья 935 Гражданского Кодекса РФ гласит, что страхование здоровья или жизни человека — это дело сугубо личное, и не может быть навязано ему сторонними лицами и организациями. Статья 16 Закона «О защите прав потребителей» запрещает субъектам предпринимательства обуславливать получение одних товаров заказом других дополнительных товаров или услуг.

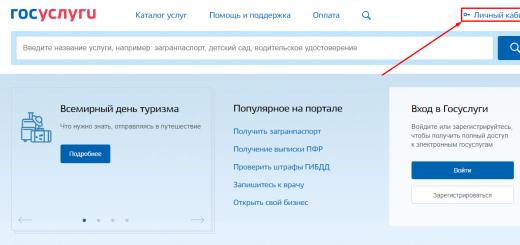

Именно поэтому, если придя в банк для получения денег, его сотрудник навязывает вам оформление страхового полиса, объясняя, что это обязательная сопутствующая услуга, поступайте так:

- Попросите пригласить к вам его коллегу или руководителя отделения.

- Если никого нет на месте, звоните на горячую линию банка.

Никто не станет рисковать, предоставляя недостоверную информацию. Такое усердие банковских сотрудников, желающих застраховать всех и от всего, вполне объяснимо и прагматично. Они получают премию за каждый подписанный страховой договор. Каждому из них доводятся приблизительно такие планы — 90-95% получателей займов должны быть застрахованы. Это делается для минимизации банковских рисков.

Однако тратить свои деньги, чтобы угодить незнакомому человеку и банку в целом, вы вовсе не обязаны. Не хотите платить за полис, не делайте этого. Отказаться от него и вернуть свои деньги после внесения страхового условия в договор, будет гораздо сложнее.

В чем суть данного вида страхования?

Прежде чем отказать от дополнительной услуги, надо все-таки узнать, в чем ее суть. Вероятно, для кого-то она окажется благом, нежели наказанием.

В большинстве кредитных договоров прописывается такая фраза: «Банк обязуется перечислить со счета часть кредита в размере N рублей для оплаты страховой премии страховой компании, указанной в заявлении клиента, в соответствии с добровольно подписанным договором страхования жизни и здоровья кредитополучателя». Форма фразы может изменяться, но суть именная такая.

На практике оформление страхового полисапри получении займа означает страхование клиента, а конкретнее — его платежеспособности, на случай непредвиденных обстоятельств. Чаще всего под ними понимаются:

- Гибель заемщика;

- Потеря постоянного места работы;

- Наступление нетрудоспособности.

При любом из перечисленных условий погашение кредита происходит за счет страховых выплат. Если средства, на которые был застрахован клиент банка, после погашения кредита остаются, они возвращаются вносителю либо членам его семьи (в случае кончины кредитополучателя).

Сколько стоит и как платить?

Стоимость полиса примерно одинаковая во всех банках и зависит от:

- Тарифов страховой компании, с которой сотрудничает кредитная организация;

- Вида и условий кредита;

- Суммы займа.

Как правило, страховой полис обходится заемщику в 1-20% от размера займа. Чаще всего — это 10%. При получении кредита в 500 тысяч рублей, клиенту придется дополнительно уплатить 50 тысяч рублей.

Оплата полиса при оформлении потребительского займа происходит равномерно в течение всего кредитного периода. Страховые премии просто включаются в ежемесячные выплаты (в отличие от ипотечного кредитования, где страховка оплачивается отдельно). Только в особых случаях может потребоваться оплатить весь полис сразу. Например, в случае приобретения страхового полиса к кредитной карте.

Как отказаться?

Отказ от включения в кредитный договор пункта об обязательном страховании — законное право каждого потребителя. Отказать в выдаче займа банк, конечно, может, ссылаясь на любое законное основание. Но если вы твердо решили не оформлять страхование при потребительском кредитовании, просто поищите другой банк. Нередко кредиторы для клиентов, отказавшихся от полиса, предлагают другие, менее выгодные условия кредитования. На практике получить займ под «привлекательный» процент без страхования практически невозможно.

Ситуация несколько усложняется, если вы все-таки успели подписать кредитное соглашение, не обратив внимание на страховое условие. Ваши дальнейшие действия зависят от того, сколько дней с момента обнаружения прошло.

Если прошло менее 5 рабочих дней

Основные нововведения июня 2016 года коснулись возврата уплаченной страховой премии в течение 5 дней с даты подписания договора. Если подписав соглашение с банком, вы в течение пяти рабочих (не календарных) дней, решите отказаться от страховки, то можете это сделать без особых проблем. Для этого необходимо прийти в банк и написать заявление об отказе. Вернуть деньги банковская организация обязана в течение 10 дней после получения отказного уведомления от клиента. Но в какой сумме он их получит, зависит от следующего:

- Если по внутренним правилам банка договор вступает в силу в день его подписания, а вы подали заявление на следующий или любой из возможных пяти дней, то все эти дни вы будете застрахованы. Это значит, что деньги за дни действующего страхового полиса, вы не получите. К примеру, вы обратились в банк на третий день после заключения кредитного соглашения. Страховка вам будет возвращена за минусом денег, рассчитанных пропорционально ко всему страховому периоду за 3 дня.

- Если по правилам кредитный договор вступает в силу не сразу, и вы успели составить и подать отказное заявление до этого момента, то сумма страховки должна быть возвращена в полном объеме.

Вроде, ничего сложного, но банки и здесь придумали, как обойти законодательство. Например, многие не продают отдельные полисы, а подключают каждого нового клиента к коллективной базе страхования. На этот вид страховки действие закона не распространяется, а поэтому «отключиться» от нее клиент не может.

Если прошло более 5 рабочих дней

По прошествии определенных законом 5 дней вернуть страховку становится гораздо тяжелее. Конечно, вы можете попробовать составить заявление на отказ и пойти с ним в банк, но, вероятнее всего, вас направят в страховую компанию. И будут правы, ведь банк в этой ситуации — всего лишь посредник.

Далее страховщик в течение не менее 10 рабочих дней рассматривает ваше дело и выносит вердикт. Решения о возврате денег выносятся крайне редко. Недовольным клиентам остается один путь — обращаться в суд. Сразу следует сказать, что доказать свою правоту без помощи квалифицированного юриста, специализирующегося в этой области, будет очень сложно.

Главная задача — убедить судью, что желание застраховаться было недобровольным, а навязанным сторонним лицом. Сделать это сложно, но в принципе, возможно.

Обратите внимание: при постепенном взносе страховых выплат возвращать клиенту нечего! Пример. Через 5 месяцев после подписания соглашения страхователь решил отказаться от этой услуги. Все это время он был застрахован, за что и делал ежемесячные взносы вместе с основной суммой по кредиту. Поэтому, максимум, чего может добиться несостоявшийся страхователь, — уменьшение взносов на сумму страховой премии в будущем.

Досрочное погашение кредита

Единственная возможность получить хотя быть часть страховки обратно — досрочно погасить займ. Ситуация такая. Основная сумма кредита (с учетом всех комиссий и взносов) — 500 тысяч рублей. Но в договоре значится сумма больше, к примеру, 550 тысяч рулей. Значит, в нею включена страховая премия. Если кредит рассчитан на 3 года, и вы его закрываете согласно графику платежей, то рассчитывать на какие-либо возвраты нельзя. Поскольку весь кредитный период вы пользовались услугами страховщика.

Важно: Если вы делали взносы большие по размеру и закончили внесение средств, допустим, через 2,5 года, а не 3, то за неиспользованные 6 месяцев вы можете потребовать возврата страховки, и будете абсолютно правы!

Будьте внимательны при получении и оформлении кредитов. Не стесняйтесь интересоваться положениями, которые для вас не понятны. Подписывайте договор только после получения всех разъяснительных ответов.

Кредитное страхование – это общемировая практика. Согласно статистике, большинство кредитов в России выдаётся с дополнительной услугой по страхованию. Но какие виды страхования существуют вообще, и от каких случаев каждый из этих видов может защитить нас? Сегодня мы попробуем разобраться в этом вопросе.

Абстрагируясь от темы банков и кредитования, перейдем к смысловому значению понятия “страхование”. Мы привыкли к страхованию имущества, страхованию жизни и т.д. понимая под этим то, что какая-либо организация в случаи непредвиденной ситуации компенсирует нам финансовые затраты.

Нечто подобное имеется и в банковской сфере. Под небольшой процент от суммы, банки страхуют вклады, депозиты, кредиты и кредитные портфели защищая себя от катастрофических убытков при вмешательстве непреодолимых сил.

Какой бывает страховка по кредиту?

Страхование жизни, здоровья и трудоспособности.

Одним из наиболее востребованных видов кредитного страхования, является страхование жизни, здоровья и трудоспособности заёмщика. Подобная услуга оказывается как отдельно, так и совместно с другими видами страхования. Обычно, банки предлагают оформить страховку жизни при получении беззалогового или .

Подобный вид страхования, покрывает до 90% от суммы долга заёмщика перед банком в страховом случае.

Например, Вы взяли кредит, начали его выплачивать, но по какой-то причине стали инвалидом или вовсе погибли. В этом случаи банк обращается к страховой компании, и она в свою очередь погашает долг, освобождая Вас и Ваших родственников (наследников, в случаи гибели) от кредитных обязательств.

Страхование залогового имущества.

При оформлении кредита с залогом, а также ипотеки и автокредита, страхование залогового имущества является обязательным. Данный вид страхования, обеспечивает защиту от порчи и уничтожения залога.

Если по какой-то причине имущество уничтожено, то страховая компания, в соответствии со своими обязательствами, гасит Ваш долг в банке в соответствии с оценочной точностью залога.

Страхование ответственности заёмщика за непогашение кредита

Данный тип страхования, предусматривает почти полное возмещение (до 90% от суммы указанной в договоре) банку суммы долга клиента, который по каким-то причинам не может погасить задолженность в банке.

Срок страхового договора составляется на весь срок кредитования и вступает в силу на следующий день после проведения первого платежа. При возникновении страхового случая, клиент в течении пяти дней обращается в страховую компанию и сообщает о случившемся. Страховая, в свою очередь, оплачивает банку львиную долю всех долгов клиента, включая проценты.

Подобный вид кредитования был очень популярен в девяностые годы, однако сейчас не только не используется, но и запрещён.

Страхование риска непогашения кредита

Как правило, подобным видом страхования пользуются банки. Объектом страхования является выданный кредит, один или целый пакет займов. Согласно договору, страховые организации обязаны компенсировать часть финансовых потерь понесённых банков, если какой-то клиент отказывается уплачивать кредит в определённые сроки.

Оформление потребительского кредита или кредитной карты часто сопровождается заключением ряда договоров страхования. Причем на практике многие сотрудники банков оформляют страховку по умолчанию, включая страховую премию в сумму кредита, надеясь на невнимательность клиентов, либо утверждая, что без страхования кредит не одобрят.

Негативное отношение к банковскому страхованию вызывает не столько само наличие страхования, сколько методы «продажи» страховок. Клиент получает минимум информации об услуге или не получает вообще никакой. Наличие страхования не является априори плохим фактором. Нужно тщательно просчитать полную стоимость обслуживания кредита с учетом страхования и без и понять, от каких рисков страхование осуществляется. Мы постараемся дать ответы на самые распространенные вопросы, связанные со страхованием при выдаче банковских кредитов, отличных от авто- и ипотечных.

1. Как определить, что страховка включена в кредитный договор?

Желание клиента участвовать в программе страхования может выражаться проставлением галочки (установленной по умолчанию) в соответствующем разделе анкеты на получение кредита. Отдельного заявления на страхование может и не быть. Параметры страхования (страховые суммы, взносы и срок) могут быть указаны либо в самой кредитной документации, либо в отдельном полисе-оферте, на которой не требуется дополнительная подпись заемщика. В связи с этим некоторые клиент узнают о том, что участвуют в программе страхования, только после подписания кредитного договора, когда начинают внимательно изучать подписанную документацию. Как бы банально ни звучал этот совет, но читайте внимательно всю документацию, перед тем как ее подписать.

2. Каковы последствия отказа от страхования?

Любой вид страхования при оформлении кредита, где отсутствует предмет залога, является добровольным. Отказаться от включения страхования клиент может как до подписания всех документов, так и после. Формально решение о страховании никак не влияет на решение о предоставлении кредита. Но при отказе от страхования может быть повышена процентная ставка, либо последовать отказ «без объяснения причины». Разницу в процентной ставке банки позиционируют как «скидку» при подключении к программе страхования, связанную с уменьшением риска невозврата кредита.

Но наиболее часто встречающимся аргументом менеджеров банка является возможный отказ от предоставления кредита. Доказать, что отказ в кредите связан с отсутствием страховки, невозможно. Именно поэтому многие заемщики, боясь отказа, соглашаются на оформление кредита со страховкой в надежде потом ее расторгнуть и вернуть денежные средства. Однако процесс расторжения на практике не так прост, как кажется первоначально.

3. Можно ли отказаться от страхования после заключения кредитного договора?

Согласно статье 958 ГК РФ, клиент в любой момент может отказаться от страхования, но необходимо просчитать последствия. Это может изменить процентную ставку по кредитному договору, но более важным является другой момент. При отказе страхователя от договора, согласно пункту 3 статьи 958 ГК РФ, возврат премии не производится, если договором не предусмотрено иное.

Некоторые страховые компании предоставляют клиентам «льготный» период, в течение которого клиент может отказаться от страхования с возвратом полностью оплаченного страхового взноса. Такой период обычно составляет 2–4 недели. В других случаях страховые компании предлагают вернуть часть премии за оплаченный, но не использованный период, с учетом удержания расходов на ведение дел (такие расходы могут доходить до 80%). Но по правилам большинства страховых компаний при расторжении договора страхования уплаченный страховой взнос не возвращается.

Необходимо обратить внимание на то, каким образом начисляется страховой взнос. Встречаются ежемесячные, ежегодные и единовременные платежи за весь срок кредита. Если начисление страховых взносов происходит ежемесячно, то, отказываясь от страхования, вы получаете экономию за счет будущих платежей. Если же страховой взнос оплачивается единовременно и при расторжении договора не возвращается, то смысла в отказе нет. Экономии не возникает, а страховая защита прекращается.

4. Производится ли возврат страховой премии при досрочном погашении кредита?

Достаточно часто в правилах страхования отдельно прописываются условия возврата части премии при досрочном погашении кредита. В зависимости от страховой компании премия может как возвращаться, так и нет. Есть мнение, что в этом случае вернуть часть премии можно через суд, кредит погашен и страховщик не несет никакой ответственности. Следовательно, возможность наступления страхового случая отпала. Данное мнение ошибочно. Страхуется не «возврат кредита», а, например, жизнь, и вероятность наступления события не отпала.

Страховая сумма не всегда равна нулю, она может быть установлена в размере кредита на весь срок страхования или плановой задолженности на определенную дату. В обоих случаях выгодоприобретателями назначаются: банк – в размере остатка задолженности, заемщик (его наследники) - в размере положительной разницы между суммой страховой выплаты и остатка по кредиту. Расторжение договора страхования может рассматриваться как отказ страхователя от договора (пункт 3 статьи 958 ГК РФ).

5. От чего осуществляется страхование?

Страхование жизни и здоровья держателя карты

В страховое покрытие в зависимости от требований банка могут входить риски: уход из жизни, установление инвалидности I, II, III группы, временная потеря трудоспособности. При наступлении страхового случая выплачивается возмещение, покрывающее остаток кредита.

При подключении к коллективной программе страхования, помимо изучения стандартных параметров договора , которые можно запросить у менеджера банка, важно определить, соответствуете ли вы термину «застрахованного лица». Многие страховщики исключают из этого определения лиц, чья профессия связана с повышенным риском (вооруженные силы, авиация, спорт и т. д.), или имеющих хронические заболевания. Страховщик не осуществит выплату, даже если такие клиенты подключены к коллективной программе.

Страхование от потери работы

При страховании от потери работы страховщик обещает покрыть часть ежемесячных платежей по кредиту в случае, если клиент теряет постоянный источник дохода по независящим от него обстоятельствам. При заключении такого договора необходимо понимать:

Увольнение должно быть по статье, указанной в перечне страховых случаев (обычно «сокращение», «ликвидация организации», но никогда не «по собственному желанию» или «по соглашению сторон»).

Практически в каждой программе страхования установлена временная франшиза (2–3 месяца) – период после наступления страхового случая, в который страховая выплата не производится. Некоторые страховщики устанавливают период ожидания – период с момент приобретения полиса, в который наступление события не признается страховым случаем.

После наступления страхового случая необходимо встать на учет в службу занятости и числиться на учете на протяжении всего срока временной франшизы и последующего периода отсутствия официальной работы.

В определении застрахованного лица может быть ограничен возраст, минимальный трудовой стаж или минимальный стаж на последнем месте работы.

Страхование банковской карты

Данный вид страхования в основном является комплексным и подразумевает страхование как самого «пластика», так и страхование от утраты денежных средств. В зависимости от страховой программы, в страхование банковской карты может входить:

Страхование самой карты от утраты в связи с хищением, утерей, неисправной работой банкомата, от механических повреждений, размагничивания и т.д.

Несанкционированное снятие денежных средств с карты путем использования третьими лицами карты после ее утраты или с помощью поддельной карты с действительными реквизитами, фишинга, скимминга;

Хищения снятых наличных, в результате кражи, грабежа или разбойного нападения (обычно в течение 12 часов с момента снятия наличных в банкомате)

Данный вид страхования можно рекомендовать заемщикам, которые часто оплачивают покупки в Интернете или пользуются банкоматами, находящимися не в отделении банка. Для правильного использования подобных договоров необходимо предметно ознакомиьтся с определением страхового случая и порядком действий при его наступлении. Например, по правилам некоторых страховщиков в выплате могут отказать в случае, если в течение 12 часов с момента события не обратиться в банк для блокировки карты. Также стоит внимательно подойти к изучению размера выплаты, так как по некоторым договорам с приемлемой страховой суммой установлен низкий лимит на один страховой случай.

Мы описали самые распространенные варианты программ страхования. На практике встречаются как программы со значительно суженным, так и более широким страховым покрытием.

Кредиты помогают исправить временное трудное финансовое положение. Придя в банк, оказывается, что все не так просто. Кредитное страхование предлагают практически все финансовые организации. Практика актуальна не только для России, но и для других стран.

Что такое кредитное страхование?

Это один из способов защиты от кредитных рисков. То есть банк получит свои средства обратно, как и проценты по ним, даже если заемщик откажется это делать. В такой ситуации все обязательства переходят страховой компании. Такое мероприятие выгодно не только банку, но и тому, кто решил получить кредит. Дело в том, что этот способ позволяет защитить имущество страхователя, которое может быть использовано для возмещения ущерба страховой компании.

Кредитное действует не во всех случаях, но они прописаны в договоре. Обычно оно актуально при:

- потере здоровья,

- риске жизни,

- потере права на собственность,

- увольнении,

- пожарах, наводнениях и других катаклизмах.

Услуги страховых предприятий предоставляются не бесплатно. Страхование потребительского кредита обязательно назначается на весь период, пока деньги не будут выплачены. При этом полная стоимость может быть покрыта сразу или по мере расчета за кредит. С одной стороны, это удобно, поскольку не требует от заемщика дополнительных крупных вливаний. С другой стороны, требует расчёта собственных средств и учет дополнительной финансовой нагрузки.

Сегодня страховка делится на обязательную или добровольную. Последнее может быть рекомендовано, но при отказе решение не может быть изменено. В реальности получается, что отказ от добровольного страхования приводит к отрицательному решению при определении того, можно ли выплатить деньги человеку.

Некоторые финансовые учреждения даже не спрашивают человека о желании застраховать свой кредит. Если вы внимательно прочитали договор, то могли заметить, что этот пункт уже включен в него. на самом деле обязательны пункты страхования только в том случае, если предоставляется в качестве залога имущество. Во всех остальных случаях страхование кредита не является обязательным.

По статье 935 ГК РФ данный вид услуги является добровольным мероприятием. К нему нельзя принудить. Если при финансировании банк навязывает дополнительные услуги, от них можно отказаться, не боясь, что что-то потеряешь.

- Тонкости кредитного страхования заключаются в следующем:

- Сумма страховки значительно увеличивает выплачиваемые деньги.

- Даже в размер ежемесячно вносимой суммы включается страховая премия.

- При некоторых условиях продлевать такой договор придется каждый год.

Последний пункт иногда вызывает множество споров, поскольку если на последующие годы заемщик решит не продлевать страховку, банк начинает требовать свои деньги обратно.

Отказ от страхования кредита

Мы поняли, что отказ от страхования кредита может привести к негативной ситуации со стороны финансового учреждения. Однако с 1 июня 2016 стало актуальным решение Центрального Банка, позволяющее произвести отказ от любой навязанной страховки. Аннулировать такой договор можно в течение пяти суток. При этом страховщик вынужден вернуть деньги в течение 10 дней после получения письменного заявления от клиента. Если договор вступил в действие, но вы успели в течение 5 рабочих дней написать заявление, то страховая может оставить себе некоторую сумму денег.

Возврат страховки при страховании кредита может происходить в двух ситуациях:

- когда человек досрочно выполнил обязательства перед банком,

- при расторжении договора страхования.

Вернете полную страховку только в случае, если погашение кредита произошло в течение первого месяца срока, прописанного в официальных бумагах.

Все что требуется для получения своих денег обратно – написать заявление. Если в течение пяти рабочих дней ответ не поступил, то имеете право пожаловаться в Центральный Банк. Есть ситуации, когда страховку не вернуть:

- при пенсионном страховании,

- если оформляется страховка при выезде за границу,

- договор касается ведения сельского хозяйства,

- контракт нужен для получения допуска к профессиональной деятельности.

Предоставляя кредит, банк подвергает себя риску. Есть вероятность, что заемщик не вернет средства. Чтобы обезопасить себя, финансовые учреждения предлагают страхование кредита. Каковы основные моменты этой процедуры и чем она выигрышна для клиента – читайте в статье.

Взвешиваем за и против: можно ли застраховать кредит с выгодой для себя

Оформляя нецелевой кредит, банк предлагает заемщику застраховать жизнь. Когда деньги выдаются на определенные нужды (приобретение жилья, автомобиля или дорогостоящего товара), дополнительным объектом страхования оказывается будущая покупка.

Среди преимуществ процедуры – защита от форс-мажоров. Например, купив квартиру «в долг» , человек не останется без жилья. Если он не сможет выплатить кредит, за него это сделает страховая компания.

Не обременяются финансовыми санкциями и члены семьи заемщика. Это актуально, если клиент банка умер, не выплатив всей суммы. В этом случае его родственники получают права на имущество, приобретенное в кредит, не оплачивая оставшийся долг.

Главный недостаток – увеличение суммы ежемесячных взносов. Иногда оплачивать страховку оказывается дороже, чем основной долг. Отказ от нее экономит немало финансов. Наступит ли случай, оговоренный в полисе – вопрос спорный, а деньги нужно отдавать банку систематически.

Когда страхование кредита освобождает заемщика от оплаты

Страховая компания оплачивает кредит заемщика, если возникает ситуация, оговоренная в полисе. Основных страховых прецедентов несколько.

- Если заемщик тяжело заболел (получил инвалидность, не в состоянии работать) или умер. Для доказательства наступления страхового случая обычно требуется серьезное медицинское обследование. Самоубийство к этой категории не относится. Спорной считается ситуация, если заемщик пропал без вести. Родственники могут через суд признать его умершим. Тогда страховка на случай смерти будет актуальна.

- Если что-то произошло с залогом. Например, в квартире случился пожар или купленный автомобиль попал в аварию, а долг еще не выплачен. В такой ситуации нужно доказать, что порча имущества произошла не ради получения страховки. Еще возможен вариант, когда суммы выплат окажутся недостаточными для компенсации ущерба.

- Если заемщик потерял работу. Такая страховка касается официально сокращенных. Она не применима к тем, кто уволен по статье. Этот вид полиса не покрывает потерю трудоспособности (временную или постоянную).

- Если есть риск потерять право собственности на недвижимость. Это называется страхованием титула. Оно применимо только к ипотеке, если сделка купли-продажи признана недействительной или право на имущество отменено судом.

Если заемщику просто нечем заплатить за кредит , это не относится к страховому случаю.

Выгодно ли страхование жизни при кредите

Иногда страхование жизни при оформлении кредита кажется банковской уловкой. В таком случае клиент руководствуется фразой: «Полис – это лишнее. Что со мной может произойти?» Это логично, когда речь идет о небольшом сроке кредитования.

Если заемщик оформляет ипотеку или автокредит (крупная сумма плюс длительный период кредитования) – страховка оказывается выгодной и ему. В случае тяжелой болезни, потери трудоспособности или смерти клиента обязательства по выплате лягут на страховую компанию. Это наиболее актуально для людей опасных профессий (горняки, спасатели) и пожилых заемщиков.

По закону, страхование жизни предусматривает оформление полиса и на залоговое имущество. Здесь выгода тоже очевидна. Например, если новую квартиру затопит сосед сверху, у заемщика есть все основания для получения компенсации.

Выгодно ли страхование залогового имущества при кредите

Приобретение такого полиса позволит выплатить долг банку, если с залогом что-то случится не по вашей вине. К примеру, автомобиль, купленный в кредит, попадает в аварию. Если доказать, что вы не причастны к происшествию, а явились только пострадавшим, страховка покроет расходы.

Существует несколько способов оформления такого вида страхования.

- Кредитор является одновременно и страхователем, и выгодоприобретателем. Этот сервис оплачивается банком, но клиент тоже делает взносы. Если наступает страховой случай , ущерб компенсируется кредитору.

- Заемщик выступает страхователем и бенефициаром (получателем денег) в одном лице. Он оплачивает страховку и ему же возмещаются все расходы в случае, предусмотренном полисом.

- Самый популярный способ - когда клиент оплачивает страховку, а выгодоприобретателем становится кредитная организация. Одна из разновидностей - ипотечная страховка.

1. Самое главное – определиться с кредитором. Изучите предложения от разных банков.

- Например, Хоум Кредит Банк предлагает разные программы. Так можно обезопасить заемщика от несчастных случаев, болезней, при потере работы, а также застраховать товар. Банк обещает гибкую систему начисления страховых взносов.

- В Сбербанке вам предложат обширный список страховых случаев для ипотеки и автокредита.

- ВТБ24 гарантирует единый страховой тариф для всех заемщиков. Оплачивать страховку можно в рассрочку.

2. Отдайте предпочтение кредитору, который лояльно отнесется к вашему пожеланию по выбору страховщика. Вам могут предложить несколько аккредитованных компаний. Или подберите для себя приемлемый вариант самостоятельно, предварительно ознакомившись с репутацией фирм. Это право заемщика гарантировано законом.

3. Внимательно проанализируйте договор страхования кредита. За консультацией лучше обратиться к юристу. Обратите внимание на такие пункты:

- риски (что именно вы страхуете),

- франшиза (сумма, которую страховая компания не выплатит),

- исключения из страховых случаев (то, что не будет признано страховым событием и не будет оплачено),

- список документов для выплаты.

Совет . Обратите внимание на условия защиты от обязательства немедленно выплатить кредит.

4. Помните, что вы вправе расторгнуть договор страхования кредита. Например, если досрочно выполнили обязательства перед банком или решили, что страховка не нужна. Напишите заявление в банк с претензией, укажите причину расторжения. Но вернуть уплаченные средства будет нелегко, особенно это касается ипотеки и весомого займа. Ознакомьтесь с условиями аннулирования договора до того, как его заключите.

5. Сравните, что предлагают различные страховые компании. Цены на их услуги примерно одинаковые, однако некоторые привлекают клиентов скидками и бонусами.

6. Не утаивайте информацию о себе. Например, если выяснится, что вы скрыли неизлечимую болезнь, намеренно застраховав жизнь и здоровье, денег все равно не получите. Все данные тщательно проверяются.

7. Отказаться от страховки непросто. Особенно при оформлении целевых кредитов. Согласно современному законодательству РФ, обязателен страховой полис при выдаче ипотеки, автокредита и займа с залогом. В других случаях (например, если берете деньги на короткий срок) имеете право не страховать кредит.