Приобрести жилье в России зачастую возможно только с привлечением заемных средств. Банковские структуры выдвигают ряд требований к платежеспособности потенциальных заемщиков. Но на рынке кредитных продуктов существует ипотека без подтверждения дохода в Москве, которая упрощает порядок предоставления денежных средств на покупку недвижимости. Несмотря на название, подтвердить доход будет необходимо, но не с помощью справок 2-НДФЛ или налоговых деклараций.

Какие банки предоставляют услугу?

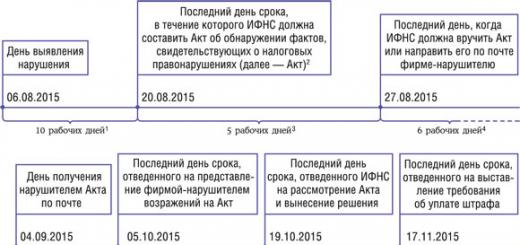

Огромное количество финансовых учреждений, таких как Уралсиб, ВТБ 24, Промсвязьбанк, Газпромбанк, СМП и др., предоставляют ипотечный заем по неполному пакету документов. Требования к потенциальным заемщикам предъявляются следующие:

При ипотеке без подтверждения дохода в Москве служба безопасности запрашивает информацию о заработке посредством телефонного звонка по месту работы. Поэтому перед тем как предоставить кредитной организации контактные данные работодателя, необходимо согласовать с руководителем сведения, которые будут сообщены сотрудникам банка.

Плюсы и минусы ипотеки без справок о заработной плате

В первую очередь преимущество данного вида кредитования состоит в том, что лица, работающие без официального оформления, получают возможность взять на себя ипотечные обязательства и обзавестись собственной квартирой или домовладением. Процесс одобрения происходит довольно быстро. При удачном раскладе менеджеры кредитного отдела перезвонят уже на следующие сутки.

Но риски, связанные с отсутствием надежного подтверждающего фактора о занятости заемщика, отразятся в минусах для клиента. Процентная ставка будет завышенной, а размер первоначального взноса составит от 30% стоимости жилого помещения.

Заключать договор рекомендуется с проверенными кредиторами. Стоит избегать микрофинансовых организаций, готовых выдать заем, не проверяя платежеспособность, под залог имущества. Дело в том, что это ломбардная ипотека, и она существенно отличается от обычной высокими процентами.

На Банки.ру можно подать заявку в любую кредитную организацию, предварительно рассчитав ежемесячный платеж.

Многие россияне получают «серую» зарплату в конверте. Они не могут предоставить работникам Сбербанка официальную бумагу, подтверждающую уровень дохода. Финансовые компании разрабатывают для таких людей специальные предложения, которые не требуют предъявления справки . Одним из самых выгодных программ на рынке считается ипотека без подтверждения дохода в Сбербанке.

Главным условием получения ипотеки без подтверждения дохода является сравнительно большой размер первоначального взноса (от 50% цены приобретаемой квартиры или дома). Документами, подтверждающими наличие первоначального взноса, являются:

- Выписка об остатке денежных средств на вкладе или счёте, который клиент открыл в Сбербанке;

- Квитанции, удостоверяющие факт оплаты части стоимости квартиры или дома;

- Бумага, которая подтверждает права гражданина на получение бюджетных средств, выделенных для оплаты части стоимости жилой недвижимости.

Минимальный размер ссуды составляет 300 тысяч рублей. Максимальный размер кредита зависит от региона проживания потенциального клиента. Жители Москвы и Санкт-Петербурга имеют возможность получить до 15 млн рублей. Граждане, проживающие в других регионах РФ, могут оформить заём до 8 миллионов рублей.

Ипотека без подтверждения дохода предоставляется гражданам РФ, достигшим 21 года. Погашение займа должно произойти до того, как клиенту исполнится 65 лет. К оплате ипотеки без подтверждения дохода могут привлекаться созаёмщики (до трёх человек). Стоимость ипотеки без подтверждения дохода в Сбербанке может быть снижена в следующих случаях:

- Страхование жизни и здоровья;

- Участие в зарплатном проекте Сбербанка;

- Привлечение созаёмщиков;

- Возраст одного из супругов меньше 35 лет;

- Цифровая регистрация прав собственности (посещение Росреестра и МФЦ не требуется);

- Покупка недвижимости у застройщика, аккредитованного Сбербанком.

Скидка по ипотечному кредиту в размере 0,5% годовых предоставляется одиноким родителям, воспитывающие несовершеннолетних детей (возраст папы или мамы не должен превышать 35 лет). Кредитный договор по ипотеке без подтверждения дохода может быть заключён на срок от 1 года до 30 лет. Процентная ставка по договору находится в диапазоне от 9,6 до 10,5% годовых. Предварительный расчёт стоимости кредита можно сделать при помощи специального приложения, которое размещено на сайте Сбербанка.

Документы по предоставляемому залогу

Перед оформлением ипотеки без подтверждения дохода в Сбербанке клиент должен предоставить , касающихся залогового имущества. Банк принимает в залог:

- Права требования имущества. В финансовую организацию предоставляются бумаги, подтверждающие соответствующие полномочия заёмщика. Если клиент состоит в браке, то он должен предоставить нотариально заверенное согласие супруга на передачу прав требования. Холостые заёмщики должны написать заявление, подтверждающее отсутствие семейных отношений на момент передачи залога (эта бумага должна быть заверена нотариусом);

- Транспортные средства. Предоставляется паспорт автомобиля, полис КАСКО, отчёт об и свидетельство о регистрации машины;

- Ценные бумаги. Сотруднику банка предъявляется выписка по счёту в реестре или справка из депозитария (в случае предоставления в залог ценных бумаг ПАО Сбербанк). Если в качестве залогового имущества передаются акции и облигации сторонних компаний, то банк может запросить у заёмщика дополнительные справки;

- Мерные слитки из драгоценных металлов. Изделия из золота и серебра признаются залогом при наличии сертификатов завода-изготовителя. Слитки и сертификаты помещаются в банковские хранилища. Драгоценности находятся в сейфовых ячейках до полного погашения долговых обязательств;

- Недвижимость ( , дача, садовый домик, земельный участок и др.). Данный объект оформляется в качестве залога при наличии свидетельства о госрегистрации, отчёта об оценке стоимости, кадастрового паспорта и плана помещения. Также предоставляется выписка из ЕГРП об отсутствие обременений (арест, аренда, ипотека и др.). Если одним из собственников помещения является несовершеннолетний гражданин, то совладельцу недвижимости необходимо получить разрешение в органах опеки и попечительства. Собственники помещения, заключившие брачный договор, должны предоставить в банк копию этого соглашения. Кроме перечисленных бумаг заёмщик должен принести справку из ЖЭКа об отсутствие зарегистрированных в помещении граждан. Также потребуется документ на земельный участок, на котором построено здание (при наличии оформленных земельных отношений).

Если залогодателем является юридическое лицо, то банк запрашивает выписку из ЕГРЮЛ (срок действия данной бумаги составляет 30 дней) и действующий устав компании. Сделка может быть совершена человеком, который имеет соответствующие полномочия. Они подтверждаются следующими бумагами:

- Протокол ОСА (общее собрание акционеров) или совета директоров (для ООО) об избрании исполнительного органа и передаче ему управленческих полномочий;

- Доверенность, дающая право заключать договор залога (предъявляется лицом, которое действует от имени организации);

- Решение органов коллегиального управления об одобрении сделки (актуально для случаев, когда подтверждение такой сделки предусмотрено учредительными документами коммерческой организации).

Справки, которые имеют ограниченный срок действия, предоставляются непосредственно перед оформлением ипотеки без подтверждения дохода.

Продажа страхового полиса позволяет банку снизить собственные финансовые риски. Страховым случаем в данном случае признаётся потеря трудоспособности или смерть заёмщика. При наступлении перечисленных событий финансовые обязательства страхователя будут погашены за счёт средств кредитной организации. Страховое возмещение выплачивается в течение 25 дней после получения всех необходимых документов.

Перед покупкой страхового полиса клиент должен заполнить специальный опросный лист. В нём есть вопросы, касающиеся следующих тем:

- Хронические заболевания (СПИД, сахарный диабет, рак, панкреатит и т.д.);

- Намерение посетить страны, в которых ведутся боевые действия;

- Постановка на учёт в наркологическом и психоневрологическом диспансере;

- Наличие текущих страховых договоров.

На поставленные вопросы нужно отвечать честно и в полном объёме. Недостоверная информация может привести к тому, что потенциальный заёмщик попадёт в так называемый стоп-лист. Заявление на оформление страхового и кредитного договоров будет отклонено.

Обязательным условием предоставления ипотеки без подтверждения дохода в Сбербанке является страхование . Страховка оформляется на остаток средств, которые заёмщик должен вернуть банку. Полис позволяет застраховать недвижимость и её конструктивные элементы (несущие стены, перекрытия, перегородки и т. д.) от следующих событий:

- Пожар, удар молнией, взрыв газа;

- Падение летательных аппаратов и грузов, которые они перевозят;

- Наезд транспортных средств и навал судов;

- Прорыв канализационных, водонапорных и отопительных систем;

- Преступные посягательства;

- Стихийные бедствия;

- Скрытые конструктивные дефекты здания;

- Падение деревьев, опор линий электропередач и элементов рекламных конструкций.

Если залоговым имуществом является , то страхуется крыша и фундамент здания. После подписания страхового договора полис будет направлен клиенту заказным письмом.

Сервис «Цифровая регистрация» позволяет оформить право на жилплощадь без посещения МФЦ и Росреестра. Процесс регистрации состоит из трёх этапов:

- Менеджер банка отправляет пакет документов в Росреестр;

- Государственная структура получает бумаги в режиме онлайн и начинает процесс регистрации (обязательным условием оформления является оплата госпошлины). Процедура регистрации длится от 3 до 7 дней;

- На электронный почтовый ящик нового собственника помещения придёт выписка из ЕГРН и договор купли-продажи. Выписка снабжается усиленной квалифицированной электронной подписью, которая удостоверяет факт перехода прав собственности. Договор визируется электронной подписью Росреестра.

Услуга «Цифровая регистрация» доступна для покупателей, которые собираются приобрести жильё в или на . Электронным сервисом могут воспользоваться граждане, (речь идёт об объектах недвижимости, право собственности на которые было оформлено после 1998 года).

Заёмщику не следует забывать о том, что начиная с 2016 года выписка из ЕГРН является единственным свидетельством, подтверждающим право собственности. Бумажные документы (так называемые «зелёнки») Росреестр больше не выдаёт. Электронную выписку можно заказать в МФЦ.

Операции с недвижимостью предполагают движение большого объёма денежных средств. Контрагентам сделки нужно проявлять особую бдительность для того, чтобы не стать жертвами мошенников. Человеку, решившему оформить ипотеку без подтверждения дохода в Сбербанке, следует придерживаться следующих простых правил:

- Ни при каких обстоятельствах не сообщайте посторонним лицам пароли и CVV-коды своих банковских карт;

- Не переходите по ссылкам на сомнительные сайты, которые «маскируются» под портал легальной коммерческой структуры;

- Используйте антивирусные программы;

- Устанавливайте только официальные приложения Сбербанка;

- Не рекомендуется использовать для передачи данных компьютеры и сети Wi-Fi, к которым имеется публичный доступ;

- Периодически меняйте секретный код карты (рекомендуется делать это один раз в три месяца);

- Не передавайте пластиковую карту посторонним лицам, друзьям, родственникам и знакомым;

- Не записывайте PIN-код и не вводите его на сомнительных сайтах. Комбинацию цифр нужно просто запомнить;

- Если вы сменили номер телефона, то обязательно сообщите об этом сотруднику кредитной организации;

- Все электронные транзакции сопровождаются вводом пароля, который клиент получает по смс. Убедитесь в том, что посторонние лица не имеют доступа к коду.

В некоторых случаях мошенники представляются сотрудниками службы технической поддержки и пытаются под любым предлогом узнать реквизиты пластиковой карты. Преступники оказывают психологическое давление и запугивают клиента кредитной организации несуществующими техническими проблемами (сбой в корпоративной базе данных, проверка нового оборудования и т. д.).

Они пытаются склонить абонента к некоторым действиям, которые приведут к утечке личных данных. Не стоит поддаваться на провокации. Настоящие сотрудники банка никогда не просят клиентов называть реквизиты карты. Если диалог с неизвестным абонентом кажется вам подозрительным, то нужно прекратить разговор и записать номер звонившего. При возникновении вопросов и претензий следует позвонить по телефону 900 и объяснить ситуацию сотруднику контакт-центра.

Большую опасность для клиентов, решивших взять ипотеку без подтверждения дохода в Сбербанке, представляют незаконные действия персонала. Каждый месяц Управление внутрибанковской безопасности Сбербанка вскрывает десятки различных преступных схем. Речь идёт о мошенничестве, коррупции и использовании инсайдерской информации. Заёмщик может сообщить о противоправных действиях в полицию и ЦБ РФ.

Ипотека без подтверждения дохода

Помощь в одобрении: -ипотечного кредита -потребительского кредита -рефинансирование действующих кредитов Одобрим Вам ипотеку даже если у Вас нет: первоначального взноса официального трудоустройства плохая кредитная история Вы не являетесь гражданином РФ Мы являемся ипотечным брокером и официальным партнером более 25 банков Казани Консультация бесплатная!

Выгодная ипотека с первоначальным взносом от 10%.

Программа предполагает приобретение недвижимости как на первичном рынке, так и на вторичном рынке жилья.

Кредит предоставляется на срок от 1 года до 30 лет с процентной ставкой от 6% годовых.

Лимит кредитования от 300 000 до 30 млн. руб.

Банк принимает дистанционные заявки на расчёт кредита.

В течение 24 часов мы готовы озвучить предварительное решение с одобренным лимитом. Сотрудничаем с заемщиками в возрасте от 20 до 70 лет.

Приобретайте готовую недвижимость на выгодных условиях. Банк предоставляет в выгодную процентную ставку и дополнительные скидки:

За предоставление официального подтверждения уровня доходов.

Зарплатным клиентам.

Сотрудникам компаний-партнеров банка.

Дополнительное снижение процентов предусмотрено за приобретение квартиры площадью свыше 65 квадратных метров.

Рассчитайте условия ипотеки, отправив нам онлайн заявку. Кредитуем объекты вторичного рынка стоимостью до 15 млн. руб.

Ипотечный менеджер банка поможет вам оформить потребительскую ссуду для приобретения жилого объекта или на строительство. С моей помощью вы гарантированно получаете одобрение, даже при наличии негативной кредитной истории. Клиенты из черного списка проходят за откат СБ – есть необходимые связи. Провожу по минимальной ставке 9% годовых. Первый взнос – 20% или материнский капитал.

Предлагаем выгодный жилищный кредит на приобретение квартир первичного и вторичного рынка. В нашем банке актуальны ставки от 6% по программе для семей с детьми 2018 г.р. и от 9% для стандартных условий. Узнайте свой лимит кредитования, отправив дистанционную заявку. Мы допускаем граждан с неофициальным доходом. Кредитуем с 20 летнего возраста. Стаж – от 6 месяцев.

Оформление кредита под гарантированно низкую ставку. Проводим заявки через своих людей в банках, полностью сопровождаем сделку – готовим документы, решаем сопутствующие вопросы. Доступно для официально не устроенных, для бюджетников с низким доходом. Работаем с материнским капиталом. Мат. капитал можем направить в первый взнос. Отсутствие хлопот с вашей стороны.

Спешу обрадовать выгодной новостью: банки снизили ставки по ипотеке! В Сбербанке минимальная ставка составит 7,3% годовых Его примеру последовали и Газпромбанк 8,3 процента годовых Альфа-Банк 8,49% годовых ДОМ РФ 8,5% годовых. Так же семейную ипотеку в этом банке модно оформить по ставке 4,9% годовых Спешите к нам за выгодными условиями!

Предлагаем кредитование ипотеки от лучших банков. Оставьте нам заявку, чтобы мы получили для вас одобрение по самой низкой ставке и подготовили пакет документов.

Вы сможете заехать в собственную квартиру через 3-7 дней!

Подберем платеж, удобный для бюджета семьи. Для начала работы нужен только паспорт и снилс. Работаем с маткапиталом. Допускается кредитование долей, комнат.

Не упустите возможность оформить ипотеку выгодно! Гарантированная ставка 8,5% годовых для клиентов, выбирающих срок погашения до 15 лет!

Принимаем к учету неофициальный доход. Вы можете привлекать до 3 созаёмщиков.

Рассмотрим заявку максимально быстро. Максимальная сумма – до 10 миллионов. Первый взнос – от 10%.

Текущие процентные условия в банках – самое оптимальное время для оформления ипотеки. Мы предлагаем ставки от 8,5% годовых на покупку жилья на первичном и вторичном рынке. Кредитуем загородные объекты и строительство.

Предварительный ответ – по дистанционной заявке по 2-м документам.

Одобряем чаще, чем другие банки. Допускаем до кредитования клиентов с неофициальными доходами.

Кредитное предложение по ипотеке для тех, кто не может предъявить справку с работы по форме 2НДФЛ. Оформляем ссуду по 2 документам с первым взносом 20%.

Вы можете подать заявку без визита в наш офис. Ответ по удаленной заявке – в течение 36 часов.

Помогаем собрать комплект документов по жилому объекту. Низкие тарифы на оценку и обязательное страхование.

Для вас актуальны ставки от 10,5% годовых на ипотеку по 2 документам.

Сотрудник ипотечного отдела банка. Помогаю с ипотекой в сложных ситуациях. Получаю одобрение даже при плохой КИ, неофициальном трудоустройстве, первом взносе 10%.

Ипотека – это долгосрочное обязательство, доверьте его оформление специалисту – чтобы последующее погашение было комфортным и на пути оформления не возникало непредвиденных трудностей. Возьмите за 3 дня до 15 млн. рублей по низкой ставке от 9% годовых!

Предлагаем ссуды на покупку жилой собственности для физических лиц. Сумма – до 10 млн. рублей, на срок до 30 лет. Оформляем с минимальным набором документов, в короткие сроки. Под кредитную программу подходит любое жильё – квартиры на первичном и вторичном рынке, дома, участки, индивидуальное строительство.

Помогаю с оформлением ипотечных кредитов на любой тип жилья. С первым взносом от 10%. Только граждане РФ с 21 года до 65 лет. Возможно оформление с неофициальным источником дохода.

Обращайтесь, если хотите оформить выгодную ипотеку быстро и без лишних хлопот. Поддержка заёмщика на всех этапах сделки.

Кредитуем физических и юридических лиц. Ипотека по низкой ставке от 6% годовых. Работаем по льготным программам для семей с детьми, для молодых семей, учителей, военных. Помогаем взять ссуду юридическому лицу на коммерческую недвижимость.

Полностью сопровождаем процесс заключения договора с кредитором с юридической стороны. Безопасный кредит на прозрачных условия вы получите уже в течение 2-3 дней.

Процедура покупки жилья в кредит кажется вам слишком сложной и долгой? Поможем сократить затраты сил и времени – возьмем на себя все «бумажные» хлопоты и взаимодействие с банком. Мы гарантируем: одобрение кредита по низкой ставке; Минимальные затраты времени; Помощь с документами; Юридическую чистоту сделки. Получаем до 15 млн. рублей. Ставки – от 6% годовых.

Нет времени собирать справки? Работаете неофициально? Ипотека в нашем банке доступна всего по двум документам – подайте заявку по паспорту и снилс. Ответ банка – в течение 48 часов. Сумма кредита – до 10 млн. рублей. При первом взносе от 30% поручители не требуются. Заполнить анкету на кредит вы можете прямо сейчас – не выходя из дома. Доступна удаленная идентификация.

Предлагаем кредитование по базе предложений торговой платформы. Подбирая жильё из проверенной базы, вам не придется подтверждать её стоимость отчетом об оценке. Ипотека оформляется без вложений. Ставки – минимальные – на новостройки от 4,5%, на вторичное жильё – 9%, на залоговую витрину – 6%.

Прежде, чем брать дорогую ипотеку – оцените наши предложения и размер выгоды! Оформляйте кредит без посредников – подайте заявку удаленно на доступный вам лимит.

Одобрим ипотеку за 2 дня в любой кредитной организации. Имеется договоренность с ведущими банками на выдачу жилищных займов по низким ставкам.

Работаем по всем популярным программам кредитования – первичный рынок от 6,5%, вторичный – 9%, рефинансирование ипотеки – 10%. Максимально берем на себя документальную часть. Вам останется подписать договор и собирать вещи для переезда в собственную квартиру!

Гарантированно одобряем ипотечный кредит в любом банке РФ. Минимальные ставки – от 9% годовых. Имеется официальная аккредитация от 25 банков РФ.

С нашей помощью, вы можете получить ипотеку без первого взноса, жилищный кредит по 2 документам, льготную ссуду для семей с детьми под 6% годовых. Оформим рефинансирование от 8%. Работаем с любой кредитной историей и просрочками.

Взять ипотеку без справок о доходах через брокера в Москве

Оформить ипотеку без справок о доходах очень трудно, так как большинство кредитных организаций требуют прямые доказательства официального трудоустройства – форму 2НДФЛ и заверенную копию трудовой книжки.

Предоставляя заёмщику ссуду в крупном объёме, банк обязан просчитать свои риски и убедиться – что у вас есть материальная возможность для своевременного погашения долга. Поэтому, ипотека по паспорту без справок о доходах – очень редкий продукт, доступный не всем категориям заёмщиков. В связи с этим, для вас может быть актуальна помощь в получении ипотеки без справок о доходах, которую вы найдете в объявлениях нашей кредитной доски.

Можно ли взять ипотеку без справок о доходах?

Без стандартной справки 2НДФЛ обойтись можно просто – существует полноценная альтернатива: справка «по форме банка». Эту справку можно заполнять у непосредственного начальника даже на «серый» доход. Копия трудовой книжки для официально нетрудоустроенных заменяется трудовым договором.

Но об этой замене вам наверняка известно, отсюда вопрос – а почему вы пытаетесь получить ипотеку без справок о доходах? Проблема в стаже или в низкой части официального дохода? Ваш работодатель не надежен?

Способ кредитования стоит подбирать, исходя из причины, по которой вы хотите уйти от справок и искать альтернативу уже в этом направлении.

Варианты, как взять ипотеку без справок о доходах:

- Заменить справки альтернативными документами;

- Воспользоваться специальной программой без подтверждения доходов;

- Внести первый взнос более 50%;

- Воспользоваться помощью брокера.

В получении ипотеки без справок о доходах есть много нюансов, с которыми лучше всего знакомы брокеры. Владея актуальной информацией о банковских программах, обладая опытом и необходимыми связями, специалисты могут гарантировать качественную и быструю помощь в оформлении ипотеки без справок о доходах.

Брокерская помощь

Взять ипотеку без справок о доходах вам помогут через кредитную организацию или небанковскую компанию – в зависимости от качества кредитной истории и ваших личных предпочтений. Большинство брокеров оказывают услугу помощи комплексно.

В комплекс услуг ипотечного брокера входит:

- Оценка платежеспособности и КИ клиента;

- Подбор оптимальных и выгодных вариантов, где взять ипотеку без справок о доходах;

- Подготовка документов для кредита;

- Содействие в поиске недвижимости и подготовке к покупке жилого объекта;

- Сопровождение в банке;

- Юридический контроль чистоты сделки;

- Помощь в страховании.

Выступая на вашей стороне, брокеры действуют исключительно в интересах клиента. Отсюда появляются выгоды – в процентной ставке банка, в стоимости страховки и сопутствующих услуг. Как правило, цена услуг брокера окупается уже за первый год экономии на банковских процентах.

Размер вознаграждения брокера определяется как процент от суммы сделки или как фиксированный тариф. В зависимости от региона оказания услуги и сложности задачи, стоимость брокера варьируется от 3000 рублей до 2% суммы сделки.

Найти брокера, который сможет решить все ваши проблемы, который реально поможет сэкономить – вы можете здесь, на нашем сайте. Этот раздел предназначен для свободной публикации контактов частных брокеров и брокерских агентств.

Не секрет, что ипотечное кредитование в России доступно далеко не всем. Но даже те граждане, которые готовы взять на себя долголетние финансовые обязательства не могут оформить займ, если не соответствуют требованиям банка к заемщику. Главным условием оформления жилищного кредита является официальное подтверждение дохода соискателя. Если невозможно представить нужную справку – сделка не состоится. Ипотека без справок – реальная возможность приобрести собственное жилье для тех, кто не может в силу различных обстоятельств предоставить банку необходимые документы. Сегодня мы узнаем, какие банки дают ипотеку без 2-НДФЛ и формы банка.

Несмотря на все старания законодателей миллионы россиян все еще работают без официального оформления или же законно трудоустроены, но получают зарплату в конверте. Это не только пагубно влияет на пенсионные накопления граждан, но и является существенной преградой для оформления банковского кредита.

Большинство кредитных организаций требуют подтверждение с места работы о ежемесячном заработке потенциального заемщика. И если обычный потребительский кредит все же можно оформить по двум документам без справок о доходах, то ипотека для таких граждан до недавнего времени была недоступна.

Жилищное кредитование без предоставления огромного пакета документов актуально для следующих категорий граждан:

- неработающие граждане, имеющие постоянный доход (банковские вклады, ценные бумаги и т.д.);

- трудоустроенные в организации, ведущие двойную бухгалтерию (официальная зарплата в пределах МРОТ);

- лица, работающие без оформления трудовых взаимоотношений;

- иностранцы.

Варианты оформления

Если гражданин не может официально подтвердить свои доходы и сомневается, дадут ли ему деньги в банке, он может воспользоваться одним из вариантов оформления ипотеки:

- С привлечением созаемщиков и/или поручителей, имеющих высокий официальный доход. В случае невозможности исполнения заемщиком своих долговых обязательств, банк будет взыскивать задолженность по ипотеке с поручителей.

- С помощью предоставления залогового имущества с высокой ликвидностью. При использовании такого варианта, потребуется провести независимую оценку стоимости залога. Обычно банки выдают около 70% от общей суммы залога.

- Предоставить банку иные доказательства своей платежеспособности (выписки с банковских счетов, перечень акций, облигаций или векселей, имеющихся в активе и т.д.).

- Для держателей зарплатных карт банка и пенсионеров действует упрощенный пакет документов.

- По специальной программе с упрощенным пакетом документов.

Чтобы в банке дали деньги в долгосрочное пользование, потенциальному заемщику необходимо доказать, что он сможет ежемесячно вносить платежи в соответствии с кредитным графиком. Ипотечный кредит без справок о доходах – это не благотворительность для тех, кто не работает. Это система кредитования для лиц, имеющих постоянный заработок или иной доход, но не имеющих возможность его официально подтвердить.

Условия получения ипотеки без справки о доходах

Ипотека без справки – определенный риск для банковского учреждения. Поэтому свои риски банк закладывает в стоимость кредита. Условия предоставления жилищного займа для тех, кто не может подтвердить свои доходы документально, будут более жесткими, чем в стандартном варианте:

- Первоначальный взнос. Если обычная ипотека требует от заемщика наличия 10-30% собственных денег от общей суммы кредита, то займ без справки о доходах обойдется дороже. Заемщик на момент оформления договора должен иметь от 30 до 65 % от суммы займа. При этом необходимо предоставить банку подтверждение наличия этих денег (выписка с банковского счета, сертификат материнского капитала, жилищный сертификат и т.д.).

- Процентная ставка. Основные банковские риски закладываются именно в проценты, которые заемщик выплатит банку за пользование его денежными средствами. Соответственно кредит без подтверждения доходов будет выдан под более высокий процент. Если в среднем надбавка составит 0,5% к базовой ставке.

- Длительность займа. Некоторые банковские организации устанавливают для кредитных программ по одному или двум документам, более короткие сроки кредитования.

- Размер кредита. При оформлении ипотеки без подтверждения доходов могут быть установлены ограничения по сумме предоставляемого займа.

Требуемые документы

Несмотря на то при оформлении ипотеки без справок не требуются документы о трудоустройстве и заработной плате, имеется целый перечень документов, которые нужно предъявить в банк для положительного решения по заявке:

- копии и оригиналы паспортов заявителя и созаемщиков или поручителей (при наличии);

- второй документ (СНИЛС, загранпаспорт, водительское удостоверение, военный билет и т.д.);

- документальное подтверждение платежеспособности (документы на недвижимость, которая может выступать в качестве залога, банковские вклады и т.д.).

Кроме представленных документов сотрудники отдела безопасности банка могут самостоятельно проверить данные о месте работы, указанные анкете-заявлении.

Ипотека по двум документам предполагает, что заемщик все-равно должен где-то работать, поэтому в анкете надо будет указывать реального работодателя. Это может быть ваш знакомы, родственник и т.д.

Также значение будет иметь наличие положительной кредитной истории у потенциального заемщика. Наличие негативного кредитного опыта, как и его полное отсутствие, к сожалению, приведет к отказу в оформлении ипотеки.

Кроме вышеперечисленных документов, заемщику необходимо будет собрать еще один пакет бумаг (в случае одобрения заявки), относящихся к приобретаемой недвижимости:

- предварительный договор купли-продажи (является подтверждением серьезных намерений продавца);

- кадастровый паспорт выбранной квартиры или дома;

- правоустанавливающие документы на жилплощадь;

- выписка из ЕГРП.

Данные предоставляются после предварительного положительного решения по заявке.

Как взять ипотеку без справки о доходах

Основным вопросом для будущего заемщика должен стать вопрос о том, как оплачивать крупный кредит в течение долгого времени.

Если вопрос с платежеспособностью решен тем или иным образом, то алгоритм действий соискателя будет выглядеть следующим образом:

- Мониторинг рынка банковских услуг. Нужно найти оптимальный вариант среди всех предложений. Это легко сделать, воспользовавшись нашим ипотечным калькулятором и таблицей ставок из этого поста.

- Обращение в кредитно-финансовую организацию и заполнение анкеты-заявки.

- Ожидание предварительного одобрения банка по кандидатуре заявителя.

- Предоставление полного пакета необходимых бумаг и заполнение всех кредитных документов.

- Решения банка по заявке на ипотеку можно ожидать в течение 1-3 дней. После положительного вердикта, заявителю будет отведено время на поиски подходящего объекта недвижимости.

- Предоставление документов на выбранный объект недвижимости. Служба безопасности банка проведет тщательную проверку юридической чистоты жилплощади и одобрит или отклонит объект.

- Оформление кредитного договора и сделки купли-продажи.

В дальнейшем приобретенный дом или квартира будет находиться в залоге у банка до полного погашения задолженности по кредиту.

Где взять ипотеку без справок

Выбор банковских организаций, оформляющих ипотеку без справок о доходах, довольно широк. Среди множества предложений можно найти оптимальный вариант, удовлетворяющий запросам потенциального заемщика. Среди лидеров данного кредитного сегмента можно выделить:

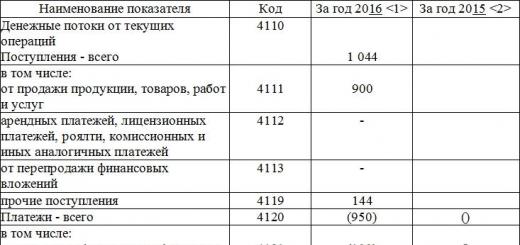

| Банк | Ставка, % | Размер ПВ, % | Примечание |

|---|---|---|---|

| ВТБ 24 Банк Москвы | 9,6 | 40 | Пропускают даже официально неработающих и в декрете |

| Газпромбанк | 11,5 | 40 | +0,5% на период стройки, - 0,5% если на залоговое жилье в ГПБ, + 0,25% если оформляется не через партнера банка |

| Сбербанк (готовое жилье) | 10,5 | 50 | -0,1% при электронной регистрации, еще -0,5% по программе "Молодая семья" |

| Сбербанк (новостройка) | 11,2 | 50 | -0,1% при электронной регистрации, |

| Дельтакредит | 12,75 | 50 | -1,5% если комиссия 4% от суммы кредита, есть платеж раз в 14 дней |

| Россельхозбанк | 10,25 | 40 | только на готовое |

| Транскапиталбанк | 13 | 30 | +1% на период стройки, Ип и собственник бизнеса не подходит |

| Уралсиб | 9,9 | 40 | +1,1% если вторичка |

| Российский капитал | 12,5 | 40 | только на готовое жилье |

| СМП | 12,7 | 40 | -0,5% для сотрудников льготных категорий |

| Промсвязьбанк | 11 | 40 | Пропускают даже официально неработающих и в декрете, а также с плохой кредитной историей |

Наиболее популярной является ипотека без справки о доходах втб 24. Данная программа называется «победа над формальностями». Данные кредит могут взять не только граждане РФ. По этой программе доступна ипотека иностранцам. Главное условие – это 40% первого взноса и возраст заемщика от 25-65 лет. Для оформления достаточно предоставить паспорт и СНИЛС или водительское удостоверение.

Если заявитель официально не работает

Трудовые отношения без официального оформления – распространенное явление на просторах Российской Федерации. Работодатель не желает платить налоговые взносы и его работники вынуждены соглашаться с такой позицией. Не многие понимают, что, выиграв сегодня 13% от своего заработка, завтра они лишаются достойного пенсионного содержания и возможности оформлять кредиты на выгодных условиях.

Важно понимать, что ипотека без 2 НДФЛ мало чем отличается от стандартной схемы кредитования. Если потенциальный заемщик не может предоставить документ, подтверждающий его реальный заработок (справка 2НДФЛ), банк предлагает другие варианты:

- Справка о доходах по форме банка. Заявитель получает чистый бланк, который должен быть заполнен и заверен в бухгалтерии по месту его работы. Несмотря на то, что такой документ не является доказательством налоговых махинаций, мало кто из работодателей решается вписать реальные цифры в бланк банка.

- Подтверждение дохода по телефону. При заполнении заявки, соискатель указывает наименование организации, в которой он трудоустроен и контактный телефон руководства. Сотрудники банка созваниваются с работодателем и получают устное подтверждение доходов заемщика.

Минусы ипотеки без справок

Недостатки ипотеки без 2ДФЛ заключается в тех особенностях, которыми отличается именно этот вид кредитования:

- Повышенная процентная ставка – несмотря на то, что разница между стандартной ставкой может составлять всего 1-1,5%, с учетом длительности займа в итоге для заемщика это преобразуется в огромную переплату по кредиту.

- Ограничения по сумме – если установленного банком максимума не хватает для приобретения желаемого жилья, стоит ли ввязываться в долгосрочные финансовые обязательства для покупки лишь бы какой-нибудь недвижимости?

- Крупный первоначальный взнос – необходимость вносить от 30 до 65% от стоимости недвижимости для многих является неосуществимым условием.

Очевидно, что воспользоваться данной ипотекой могут только 2 категории граждан:

- лица, не имеющие достаточно количества свободного времени для сбора необходимого пакета документов;

- граждане с высоким доходом, который они не могут подтвердить официально;

- иностранцы официально неработающие в России;

- не работающие россияне, нуждающиеся в жилье и ожидающие прихода крупной суммы денег (например, через 6 месяцев после вступления в наследство гражданин сможет воспользоваться имуществом умершего и погасить полностью или частично взятую ипотеку).

Заключение

К сожалению, среднестатистический россиянин, который не оформлен по трудовому законодательству или получает невысокую, но «серую» заработную плату, не может претендовать на получение подобной ипотеки. Отсутствие достаточного количества собственных средств для первоначального взноса и высокие годовые проценты делают этот вид кредитования невыгодным для них. Таким гражданам необходимо получить официальное подтверждение своих доходов и искать варианты льготного ипотечного кредитования? такого как (без первоначального взноса, с участием государственных субсидий или жилищных сертификатов т.д.).

Ждем ваши вопросы в комментариях под статьей.

Если вам требуется помощь с оформление документов для ипотеки, то рекомендуем записаться на бесплатную консультацию к нашему юристу в специальном окне на сайте.

Будем благодарны за ваши оценки, лайки и репосты.

Многие россияне получают «серую» зарплату в конверте. Они не могут предоставить работникам Сбербанка официальную бумагу, подтверждающую уровень дохода. Финансовые компании разрабатывают для таких людей специальные предложения, которые не требуют предъявления справки 2-НДФЛ . Одним из самых выгодных программ на рынке считается ипотека без подтверждения дохода в Сбербанке.

Главным условием получения ипотеки без подтверждения дохода является сравнительно большой размер первоначального взноса (от 50% цены приобретаемой квартиры или дома). Документами, подтверждающими наличие первоначального взноса, являются:

- Выписка об остатке денежных средств на вкладе или счёте, который клиент открыл в Сбербанке;

- Квитанции, удостоверяющие факт оплаты части стоимости квартиры или дома;

- Бумага, которая подтверждает права гражданина на получение бюджетных средств, выделенных для оплаты части стоимости жилой недвижимости.

Минимальный размер ссуды составляет 300 тысяч рублей. Максимальный размер кредита зависит от региона проживания потенциального клиента. Жители Москвы и Санкт-Петербурга имеют возможность получить до 15 млн рублей. Граждане, проживающие в других регионах РФ, могут оформить заём до 8 миллионов рублей.

Ипотека без подтверждения дохода предоставляется гражданам РФ, достигшим 21 года. Погашение займа должно произойти до того, как клиенту исполнится 65 лет. К оплате ипотеки без подтверждения дохода могут привлекаться созаёмщики (до трёх человек). Стоимость ипотеки без подтверждения дохода в Сбербанке может быть снижена в следующих случаях:

- Страхование жизни и здоровья;

- Участие в зарплатном проекте Сбербанка;

- Привлечение созаёмщиков;

- Возраст одного из супругов меньше 35 лет;

- Цифровая регистрация прав собственности (посещение Росреестра и МФЦ не требуется);

- Покупка недвижимости у застройщика, аккредитованного Сбербанком.

Скидка по ипотечному кредиту в размере 0,5% годовых предоставляется одиноким родителям, воспитывающие несовершеннолетних детей (возраст папы или мамы не должен превышать 35 лет). Кредитный договор по ипотеке без подтверждения дохода может быть заключён на срок от 1 года до 30 лет. Процентная ставка по договору находится в диапазоне от 9,6 до 10,5% годовых. Предварительный расчёт стоимости кредита можно сделать при помощи специального приложения, которое размещено на сайте Сбербанка.

Документы по предоставляемому залогу

Перед оформлением ипотеки без подтверждения дохода в Сбербанке клиент должен предоставить полный комплект документов , касающихся залогового имущества. Банк принимает в залог:

- Права требования имущества. В финансовую организацию предоставляются бумаги, подтверждающие соответствующие полномочия заёмщика. Если клиент состоит в браке, то он должен предоставить нотариально заверенное согласие супруга на передачу прав требования. Холостые заёмщики должны написать заявление, подтверждающее отсутствие семейных отношений на момент передачи залога (эта бумага должна быть заверена нотариусом);

- Транспортные средства. Предоставляется паспорт автомобиля, полис КАСКО, отчёт об оценке стоимости имущества и свидетельство о регистрации машины;

- Ценные бумаги. Сотруднику банка предъявляется выписка по счёту в реестре или справка из депозитария (в случае предоставления в залог ценных бумаг ПАО Сбербанк). Если в качестве залогового имущества передаются акции и облигации сторонних компаний, то банк может запросить у заёмщика дополнительные справки;

- Мерные слитки из драгоценных металлов. Изделия из золота и серебра признаются залогом при наличии сертификатов завода-изготовителя. Слитки и сертификаты помещаются в банковские хранилища. Драгоценности находятся в сейфовых ячейках до полного погашения долговых обязательств;

- Недвижимость (квартира , дача, садовый домик, земельный участок и др.). Данный объект оформляется в качестве залога при наличии свидетельства о госрегистрации, отчёта об оценке стоимости, кадастрового паспорта и плана помещения. Также предоставляется выписка из ЕГРП об отсутствие обременений (арест, аренда, ипотека и др.). Если одним из собственников помещения является несовершеннолетний гражданин, то совладельцу недвижимости необходимо получить разрешение в органах опеки и попечительства. Собственники помещения, заключившие брачный договор, должны предоставить в банк копию этого соглашения. Кроме перечисленных бумаг заёмщик должен принести справку из ЖЭКа об отсутствие зарегистрированных в помещении граждан. Также потребуется документ на земельный участок, на котором построено здание (при наличии оформленных земельных отношений).

Если залогодателем является юридическое лицо, то банк запрашивает выписку из ЕГРЮЛ (срок действия данной бумаги составляет 30 дней) и действующий устав компании. Сделка может быть совершена человеком, который имеет соответствующие полномочия. Они подтверждаются следующими бумагами:

- Протокол ОСА (общее собрание акционеров) или совета директоров (для ООО) об избрании исполнительного органа и передаче ему управленческих полномочий;

- Доверенность, дающая право заключать договор залога (предъявляется лицом, которое действует от имени организации);

- Решение органов коллегиального управления об одобрении сделки (актуально для случаев, когда подтверждение такой сделки предусмотрено учредительными документами коммерческой организации).

Справки, которые имеют ограниченный срок действия, предоставляются непосредственно перед оформлением ипотеки без подтверждения дохода.

Продажа страхового полиса позволяет банку снизить собственные финансовые риски. Страховым случаем в данном случае признаётся потеря трудоспособности или смерть заёмщика. При наступлении перечисленных событий финансовые обязательства страхователя будут погашены за счёт средств кредитной организации. Страховое возмещение выплачивается в течение 25 дней после получения всех необходимых документов.

Перед покупкой страхового полиса клиент должен заполнить специальный опросный лист. В нём есть вопросы, касающиеся следующих тем:

- Хронические заболевания (СПИД, сахарный диабет, рак, панкреатит и т.д.);

- Намерение посетить страны, в которых ведутся боевые действия;

- Постановка на учёт в наркологическом и психоневрологическом диспансере;

- Наличие текущих страховых договоров.

На поставленные вопросы нужно отвечать честно и в полном объёме. Недостоверная информация может привести к тому, что потенциальный заёмщик попадёт в так называемый стоп-лист. Заявление на оформление страхового и кредитного договоров будет отклонено.

Обязательным условием предоставления ипотеки без подтверждения дохода в Сбербанке является страхование залогового имущества . Страховка оформляется на остаток средств, которые заёмщик должен вернуть банку. Полис позволяет застраховать недвижимость и её конструктивные элементы (несущие стены, перекрытия, перегородки и т. д.) от следующих событий:

- Пожар, удар молнией, взрыв газа;

- Падение летательных аппаратов и грузов, которые они перевозят;

- Наезд транспортных средств и навал судов;

- Прорыв канализационных, водонапорных и отопительных систем;

- Преступные посягательства;

- Стихийные бедствия;

- Скрытые конструктивные дефекты здания;

- Падение деревьев, опор линий электропередач и элементов рекламных конструкций.

Если залоговым имуществом является частный дом , то страхуется крыша и фундамент здания. После подписания страхового договора полис будет направлен клиенту заказным письмом.

Сервис «Цифровая регистрация» позволяет оформить право на жилплощадь без посещения МФЦ и Росреестра. Процесс регистрации состоит из трёх этапов:

- Менеджер банка отправляет пакет документов в Росреестр;

- Государственная структура получает бумаги в режиме онлайн и начинает процесс регистрации (обязательным условием оформления является оплата госпошлины). Процедура регистрации длится от 3 до 7 дней;

- На электронный почтовый ящик нового собственника помещения придёт выписка из ЕГРН и договор купли-продажи. Выписка снабжается усиленной квалифицированной электронной подписью, которая удостоверяет факт перехода прав собственности. Договор визируется электронной подписью Росреестра.

Услуга «Цифровая регистрация» доступна для покупателей, которые собираются приобрести жильё в строящемся доме или на вторичном рынке . Электронным сервисом могут воспользоваться граждане, приобретающие в ипотеку земельные участки (речь идёт об объектах недвижимости, право собственности на которые было оформлено после 1998 года).

Заёмщику не следует забывать о том, что начиная с 2016 года выписка из ЕГРН является единственным свидетельством, подтверждающим право собственности. Бумажные документы (так называемые «зелёнки») Росреестр больше не выдаёт. Электронную выписку можно заказать в МФЦ.

Операции с недвижимостью предполагают движение большого объёма денежных средств. Контрагентам сделки нужно проявлять особую бдительность для того, чтобы не стать жертвами мошенников. Человеку, решившему оформить ипотеку без подтверждения дохода в Сбербанке, следует придерживаться следующих простых правил:

- Ни при каких обстоятельствах не сообщайте посторонним лицам пароли и CVV-коды своих банковских карт;

- Не переходите по ссылкам на сомнительные сайты, которые «маскируются» под портал легальной коммерческой структуры;

- Используйте антивирусные программы;

- Устанавливайте только официальные приложения Сбербанка;

- Не рекомендуется использовать для передачи данных компьютеры и сети Wi-Fi, к которым имеется публичный доступ;

- Периодически меняйте секретный код карты (рекомендуется делать это один раз в три месяца);

- Не передавайте пластиковую карту посторонним лицам, друзьям, родственникам и знакомым;

- Не записывайте PIN-код и не вводите его на сомнительных сайтах. Комбинацию цифр нужно просто запомнить;

- Если вы сменили номер телефона, то обязательно сообщите об этом сотруднику кредитной организации;

- Все электронные транзакции сопровождаются вводом пароля, который клиент получает по смс. Убедитесь в том, что посторонние лица не имеют доступа к коду.

В некоторых случаях мошенники представляются сотрудниками службы технической поддержки и пытаются под любым предлогом узнать реквизиты пластиковой карты. Преступники оказывают психологическое давление и запугивают клиента кредитной организации несуществующими техническими проблемами (сбой в корпоративной базе данных, проверка нового оборудования и т. д.).

Они пытаются склонить абонента к некоторым действиям, которые приведут к утечке личных данных. Не стоит поддаваться на провокации. Настоящие сотрудники банка никогда не просят клиентов называть реквизиты карты. Если диалог с неизвестным абонентом кажется вам подозрительным, то нужно прекратить разговор и записать номер звонившего. При возникновении вопросов и претензий следует позвонить по телефону 900 и объяснить ситуацию сотруднику контакт-центра.

Большую опасность для клиентов, решивших взять ипотеку без подтверждения дохода в Сбербанке, представляют незаконные действия персонала. Каждый месяц Управление внутрибанковской безопасности Сбербанка вскрывает десятки различных преступных схем. Речь идёт о мошенничестве, коррупции и использовании инсайдерской информации. Заёмщик может сообщить о противоправных действиях в полицию и ЦБ РФ.

Ипотека без подтверждения дохода