Банковская карта – это самый удобный, практичный и надежный платежный инструмент, который стал неотъемлемой частью жизни современного человека. Многим пользователям она не только дает доступ к своему банковскому счету, но и дарит множество возможностей в виде скидок, бонусов и прочих привилегий. Рассмотрим, что такое банковская карта, какие виды их существуют.

Описание

Банковская карта – это персональный платежный инструмент, который открывает своему владельцу доступ к его банковскому счету, дебетовому или кредитному. С ее помощью можно совершать безналичную оплату товаром и услуг, в том числе в интернете, снимать наличные в кассах банках или банкоматах.

Банковские карты появились в жизни человека не так давно, всего 60 лет назад, сегодня они используются по всему миру и постепенно вытесняют наличные деньги. Кстати, до появления «пластика» система безналичных расчетов существовала в виде чековых книжек, что сегодня уже ушло в историю полностью.

К пластиковому продукту любого банка-эмитента предъявляется ряд требований, в первую очередь, размер по стандарту ISO 7810 ID-1, а именно ширина - 86 мм, длина – 54 мм, толщина до 1 мм, радиус закругления углов – 3.18 мм.

Преимущества

По сравнению с наличными средствами, карты дают своему владельцу целый ряд преимуществ:

- ваши деньги надежно защищены, потому что средства хранятся на счету в банке, если потерять «пластик», то доступ к счету можно заблокировать, то есть деньги лежат не на карте, а в банке, что может быть надежнее;

- удобное использование, то есть при оплате товаров и услуг не кассир, не покупатель не могут ошибиться в расчетах, например, неправильно дать сдачу;

- преимущество за границей в том, что деньги, хранящиеся на карте не нужно декларировать, чего не скажешь о наличных;

- доход на дебетовых счетах, большинство финансово-кредитных организаций предлагаю такую услугу, как cash back, то есть это деньги, которые возвращаются на счет от каждой покупки;

- наконец, владельцам пластика намного проще контролировать свои расходы, а значит, и регулировать семейный бюджет, в любой момент клиент может запросить выписку отчет, совершенно бесплатно.

Разновидности пластика

Платежная карта – это всего лишь инструмент или ключ к счету в банке к своему или банковскому. В первом случае карта дебетовая, то есть пользователь тратит только свои средства, во втором – держатель карты пользуется кредитом.

Все банковские карты делятся на несколько видов по типу расчета:

- дебетовая – с собственными средствами на счету;

- кредитная карта – расчеты по ней осуществляются за счет займа, лимит которого установлен банком;

- предоплаченная – это «пластик», с фиксированной суммой на счету, в отличие от всех остальных продуктов, он не оформляется, а покупается у эмитента;

- овердрафтная – этот продукт с разрешенным перерасходом средств на счету клиента.

Не так давно банки начали предлагать клиентам совершенно новый продукт – это виртуальная карта, в отличие от реального «пластика» она не имеет физического носителя. Данный продукт полезен для тех, кто совершает покупки через интернет-магазины. Банк выдает клиенту только реквизиты.

Внешний вид банковской карты

Внешний вид

Итак, как выглядит карта, ее дизайн и основные элементы на лицевой стороне:

- фамилия и имя держателя в исполнении латинскими буквами;

- номер из 12 цифр, но их может быть 18 или 19 в зависимости от банка-эмитента;

- логотип платежной системы, которая ее обслуживает, например, Visa или MasterCard;

- микрочип для дополнительно защиты;

- логотип банка эмитента;

- статус «пластика», например, стандарт, голд или платинум;

- окончания срока действия, месяц и год.

На оборотной стороне:

- логотип банка-эмитента;

- магнитная полоса;

- подпись владельца;

- код CVV2/CVC2 для дополнительной защиты расчетных операций на интернет-ресурсах.

Возможно, не все знают, но выпуск пластиковых банковских карт регулируется Положением ЦБ РФ «Об эмиссии банковских карт и об операциях, совершаемых с использованием платёжных карт».

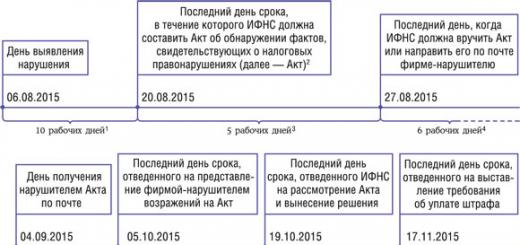

Как происходит расчет: механизм

Все мы довольно часто используем банковские платежные карты для оплаты товаров или услуг, но не все знают, как именно происходит механизм расчета между банком-эмитентом и продавцом.

Рассмотрим эту схему:

- При безналичном расчете, покупатель дает свою карту продавцу.

- Далее, продавец должен убедиться в ее подлинности и визуально определить не является ли она поддельной, только после этого пластик проходит через терминал посредством магнитной ленты или микрочипа. Терминал считывает информацию по номеру и отправляет ее в банк-эквайер (это та организация, которой принадлежит данное устройство). Автоматическая система обрабатывает информацию о держателе карты, лимитах на счете и выносит решение осуществить операцию или отказать.

- В случае положительного решения банк-эквайер принимает оплату и списывает со счета средства. Владельцу возвращается карта и чек, второй экземпляр которого остается у продавца.

- Далее, продавец передает отчет по безналичным операциям в банк-эквайер, а он, в свою очередь, переводит на расчетный счет организации деньги в сумме проведенных безналичных транзакций за день.

- После этого банк передает данные в процессинговый центр (подразделение, которое обеспечивает информационное взаимодействие между участниками расчетов, то есть банками). Он обрабатывает информацию по транзакциям и рассылает ее в банки для проведения взаиморасчетов.

- Банк-эмитент расплачивается с банком-эквайером самостоятельно.

Аналогичным образом выглядит процесс выдачи наличных посредством устройств самообслуживания – банкоматов.

Как происходит расчет с помощью банковской карты: схема

В общем, что такое платежная карта? Это средство безналичного расчета, которое позволяет своему владельцу совершать любые расчетные операции без привлечения наличных средств. На данный момент наиболее востребованы кредитки, то есть карты с кредитным лимитом. Они в первую очередь являются запасным кошельком для своего владельца, а также позволяют пользоваться заемными средствами в течение льготного периода без процентов.

Платежными картами пользуется всё большее число людей. Не удивительно – они просты в использовании и существенно облегчают жизнь. Позволяют осуществлять безналичные платежи в магазинах и в интернете , снимать деньги с банкомата, а также имеют много полезных функций (бонусная программа, доступ к скидкам, доступ в онлайн банк). Однако, знаете ли Вы, как устроен этот небольшой кусок пластика, и какие сведения должны находится на лицевой и обратной стороне банковской карты?

Все платежные карты , независимо от того, какой банк их выпускает – должны быть изготовлены из гибкого пластика, иметь идентичный формат и содержать определенные элементы.

Размеры банковской карты

Стандартные размеры карт были определены в 1985 году ISO (Международная организация по стандартизации – англ. International Organization for Standardization ). В соответствии со стандартом ISO/IEC 7810 высота каждой платежной карты должна составлять 53,98 мм, ширина – 85,6 мм, а толщина – 0,76 мм (это, так называемый, формат ID-1 ). Карта должна иметь закругленные края с радиусом 3,18 мм.

Стандартизации подлежат также различные детали, представленные на карте и расположение некоторых элементов. Кроме того, стандарт ISO определяет метод записи данных в магнитной полосой или встроенном в карту микропроцессоре (чипе).

Аверс – лицевая сторона банковской карты

В соответствии с нормами ISO на лицевой (передней) стороне банковской карты должны быть указаны следующие данные:

Название и фирменный знак (логотип) банка-эмитента карты

Эти данные размещаются в верхней части карты: по центру или в левом углу.

Номер карты

Номер карты расположен в центральной части карты и представляет собой последовательность из 16 цифр, записанных в 4 блока по 4 цифры. Содержит информацию о счете держателя карты, банке, который её выдал и платежной системе, к которой принадлежит карта .

Первая цифра информирует об отраслевой принадлежности финансовой организации, которая выпустила карту.

Например:

- 1 и 2 зарезервированы для авиакомпаний

- 3 – для клубных карт T&E

- 4, 5 и 6 – для финансовых учреждений, таких как Сбербанк

- 7 – для сети точек продажи топлива

- 8 – для телекоммуникационных сетей

Четверка, пятёрка и шестерка указывают на платежную систему, в которой работает карта. 4 – VISA, 5 – для пластика MasterCarda, 6 – для региональных платежных систем.

Последующие 5 цифр определяют финансовую организацию, выдавшую нам карту.

Первые шесть цифр представляют собой номер BIN (Bank Identification Number), иногда его называют «префиксом».

Следующие девять цифр – идентификатор номера счета клиента, являющегося держателем карты.

Последняя шестнадцатая цифра – это, так называемая, контрольная цифра, которая вычисляется на основании алгоритма Луна. Он позволяет проверить правильность введенной последовательности цифр.

Контрольная цифра выполняет важную функцию, особенно во время онлайн-транзакций. Когда мы вводим номер карты, наш компьютер на основе алгоритма производит мгновенные расчеты и проверяет достоверность записи. Идентичную операцию проводит компьютер, получающий данные (то есть, компьютер продавца).

Благодаря тому, что контрольная цифра представляет собой дополнительную форму защиты интернет-операций по безналичному расчету – мы не в состоянии «подделать» номер карты таким образом, чтобы оплата списалась со счета другого лица.

Важно! Номер карты не совпадает с номером банковского счета.

Наиболее распространенные ошибки, допускаемые во время ввода цифр:

- одна ошибка: а вместо b (60%-95% всех ошибок)

- пропуск или добавление цифры (от 10% до 20%)

- меняют местами соседние цифры – так называемая, чешская ошибка (от 10% до 20%)

- ошибки-близнецы: aa, введенные в качестве bb (0.5% до 1.5%)

- замена смежных цифр: acb, введенные как bca (0.5% до 1.5%)

- ошибки-близнецы удаленных друг от друга цифр: aca в качестве bcb (ниже 1%)

Срок действия карты

Дата окончания срока действия карты указывается путём тиснения в нижней части, под номером карты. Действующим форматом записи является ММ/ГГ (иногда предваряется словами VALID THRU). На картах некоторых банков также может быть указана начальная дата действия карты.

Срок действия платежных карт определяется индивидуально каждым финансовым учреждением. Чаще всего это период от года до 3 лет, однако, бывают и более длительные сроки.

Картой можно пользоваться до последнего дня месяца, в котором истекает срок действия – после этого периода банк выдает новую карту, прежде чем истечет срок действия старой.

Логотип организации и голограмма

Как правило, логотип и голограмма находятся в правом нижнем углу карты (хотя в последнее время некоторые участники размещают голограмму организации, выдавшей карту, на реверсе, а не на лицевой стороне ).

Голограмма может быть рисунком или текстом, которая наносится лазером на очень тонкую, металлическую пленку и которая, в зависимости от наклона карта, создает впечатление двух- или трехмерной.

Впервые голограмму использовала организация MasterCard, а в настоящее время её используют все платежные системы. На картах VISA размещен трехмерный голубь , голограмма MasterCard содержит надпись MasterCard и символ соединенных земных шаров . Голографические не дают фальсифицировать карту с помощью простых методов копирования, поэтому являются важным элементом защита банковских карт.

Микропроцессор (чип)

Имеет форму квадрата или прямоугольника, расположенного слева от карты, под логотипом и названием банка. Модуль внедряется с помощью специального клея, который вступает в химическую реакцию с пластмассой карты, благодаря чему его невозможно извлечь без повреждения пластика.

Имя и фамилия владельца карты (опционально)

Имя и фамилия владельца карты размещаются в левом нижнем углу карты. В случае карт типа business на персональной карте вместо имени и фамилии владельца могут поместить название компании.

Обозначение региона действия карты

Карта местная (национальная) – может быть использована только на территории страны, где находится её издатель. Банк устанавливает тогда на лицевой стороне специальную информацию, например, «Valid only in Russia».

Иногда карты, имеющие отметку EUROCARD/MasterCard или VISA могут иметь тип локальных, предназначенных только для использования на территории данной страны. Локальные карты нельзя использовать заграницей, потому что при попытке платежа банк автоматически её блокирует.

Международная карта служит для совершения сделок как в стране, в которой находится эмитент, так и за рубежом. Может быть использована в любой точке торгово-обслуживания или банкомате, который отображает логотип вашей карты.

Тип карты

Каждая платежная система предоставляет платежные карты, предназначенные для различных типов клиентов (золотые, престижные, бизнес и т.д.). Как правило, эти карты отличаются от остальных графическим дизайном, например, золотой цвет фона зарезервирован для карт типа Gold, серебро – для карт уровня Silver. Иногда, однако, тип карты также указывается на лицевой стороне в виде букв.

Дополнительные элементы

На лицевой стороне карты могут также размещаться следующие элементы:

- фото владельца (по желанию) ;

- специальные символы, например, символ бесконтактных платежей ;

- элемент защиты, видный только в ультрафиолетовых лучах.

Реверс – обратная сторона банковской карты

Реверс содержит гораздо меньше элементов. К наиболее важным из них относятся:

Магнитная полоса

Магнитная полоса имеет размеры 12×86 мм и содержит закодированный набор данных о держателе карты и его счете, а также персональный идентификационный номер PIN. Оно состоит из трёх параллельных магнитных полос, информация с которых считывается через магнитную головку, установленную в банкомате или терминале.

Первая полоса содержит имя и фамилию держателя карты и данные о стране и банке, который выдал карту. На второй дорожке записывается номер карты, срок её действия и сервисный код, необходимый для надлежащего оформления сделки. А третья полоса используется для хранения собственной информации банка.

Магнитная полоса дополнительно защищается от подделки с помощью микропечати, а также элементов, видимых только в лучах ультрафиолетового излучения.

Поле подписи

Поле подписи, то есть силиконовый слой, на котором держатель карты оставляет свою подпись. Поле также защищено с помощью невидимых на глаз элементов дизайна или таких, которые можно увидеть только в лучах ультрафиолетового излучения.

Кроме того, на поле размещен тонкий слой прозрачной белой краски, которая образует подложку для подписи. Попытка удаления подписи с целью повторного нанесения влечет за собой удаление основы, тогда в этом месте появится надпись «карта просрочена».

Код CVC2 / CVV2

Прямо в поле подписи указан трехзначный код CVC2 / CVV2. Он обеспечивает безопасность при дистанционных сделках, при которых нет возможности ввести ПИН-код . Он указывается на карте, а также сохраняется в информационной системе банка. Его нельзя разглашать третьим лицам!

- Код CVC2 (Card Verification Code 2) – используется для подтверждения удаленных транзакций MO/TO на картах MasterCard.

- Код CVV2 (Card Verification Value 2) – трёхзначный код, позволяющий идентифицировать держателя карты карты Visa Electron и Visa Gold.

- Карты American Express – четырехзначный код указывается на лицевой стороне карты.

MO/TO (англ. mail order/telephone order/internet-order ) – операции без физического использования карты. Подтверждаются вводом номера карты и других уникальных данных банковской карты (имя владельца, срок действия, код CVC2 или CVV2).

Информация об эмитенте карты (данные банка)

На обратной стороне карты также указываются адресные данные эмитента карты и номер телефона, по которому можно заблокировать карту.

Эволюция изготовления и функциональности платежных карт

Современные платежные карты выполняют все больше функций и имеют более сложную конструкцию. В настоящее время большинство из них имеют встроенную микросхему, содержащая память и процессор, который позволяет хранить большое количество данных, чем магнитная полоса, и гарантирует высокий уровень безопасности во время операций, проводимых пользователем.

Развитие современных информационных технологий делает возможным реализацию инновационных решений, таких как карта с дисплеем, позволяющим пользователю проверить баланс счета и генерировать одноразовые пароли.

Другой интересной идеей является карта, позволяющая использовать несколько банковских счетов (выбор можно осуществить нажатием кнопки на карте). Успешное тестирование прошли также биометрические карты со встроенным считывателем отпечатков пальцев, и карты, предлагающие динамический (изменяющийся во времени) проверочный код.

Время покажет, получат ли новинки признание пользователей. Одно точно – многофункциональные платежные карты ещё могут удивить нас новаторскими решениями.

Пластиковые карты - это специальный банковский продукт, используемый для безналичных расчетов за товары и услуги, снятия денег с имеющегося счета, а также перевода средств на сам счет. Обслуживание карты в каждом конкретном случае обеспечивает банк-эмитент - организация, выпустившая вашу карту.

Стандартный размер пластиковой карты имеет следующий вид:

- Ширина – 85,6 мм;

- Высота – 53,98 мм;

- Толщина – 0,8 мм;

- Радиус – 3,2 мм.

Более подробно на схеме банковской карты, составленной в соответствии с международными стандартами:

В большинстве пластиковых карт используется стандартный 16-тизначный номер:

- Первые шесть знаков – кодировка ;

- Следующие девять – индивидуальный номер, под которым карта числится в банковской системе;

- Последний знак – контрольный.

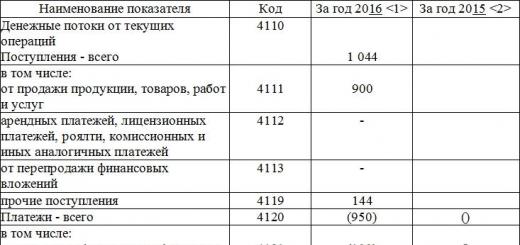

Платёжные системы банковских карт

Каждую выпущенную банками карту обслуживает определенная платежная система. В мире их две наиболее популярных: Visa и MasterCard. Сравнение двух этих систем мы представили в виде таблицы:

В нашей стране карты данного типа, выпускаемые различными банками, практически не имеют существенных отличий. Однако же нужно помнить об особенностях обслуживания таких карт, если вы отправляетесь в заграничную поездку, и там будет рассчитываться платежными средствами определенной системы. Здесь ответ на вопрос какую карту выбрать, всегда нужно давать исходя из основной валюты страны, а также объема операций, которые вы планируете совершать.

Кредитные и дебетовые карты

Большинство карт, которые есть в обороте российских клиентов крупных и мелких банков относятся к подвиду . Особенности ее заключаются в том, что ее владелец может оплачивать товары, услуги, снимая лишь имеющиеся средства на карт-счете, но не более чем он положил на него или получил в виде переводов.

Кредитная карта позволяет владельцу использовать банковские счета при оплате, подключая кредитный лимит. Представляет собой он определенное количество средств, которые необходимо погасить в установленные банком сроки. На такой также начисляется процент за обслуживание. Объемы, в которых могут быть выданы лимиты , определяются внутренней политикой банка, статусом держателя карты, его кредитной историей, и могут варьироваться. Такой тип карты является более распространенным в Штатах.

Виды пластиковых карт в зависимости от назначения

- Идентификационная карта – пропуск в закрытые помещения или мероприятия. Известный пример - клубные карты;

- Карта с данными о владельце – информационная;

- Финансовые– дают возможность держателю провести расчет за купленный товар или предоставленную услугу;

- Страховые карты – удобный аналог бумажного страхового полиса. Для нанесения информации используется метод штрихования или интегрируется чип;

- Телефонные карты – пластиковая карта, используемая для международных и междугородних переговоров;

- Дисконтные – оформляются в торговых организациях и дают возможность клиенту получить скидку на покупку товара.

Важно учесть, что типы не исключают друг друга. Карта может быть универсальной и служить владельцу как пропуском, так и инструментом для оплаты счета.

Факт. Система многофункциональных карт активно используется в Европейских странах. Несмотря на удобство и перспективность, в России подобный инструмент встречается редко.

Виды пластиковых карт по категории клиентов

- Стандартные – оформляются для рядовых потребителей товара или услуг;

- Серебряные – карты, которые присваиваются ИП и представителям организации;

- Золотые – оформляются для состоятельных потребителей.

Виды пластиковых карт по характеру применения

- Персональная– выдается отдельным клиентам;

- Семейная карта – оформляется всем членам семьи гражданина, который заключил контракт с банком;

- Корпоративная карта - выдает предпринимателю. Дает возможность юридическому лицу оформить персональные карты избранным сотрудникам и создать для них счет в банке.

Виды пластиковых карт по методу записи сведений

- Графические.

- Эмбоссирование. Подразумевает рельефное нанесение информации. Такой подход позволит ускорить проведение платежей за счет оттиска слипа. Используемый метод переноса – механическое давление.

- Штриховое. Запись данных путем нанесения штрих-кода. Такой способ активно использовался до внедрения магнитной ленты. Метод распространен в карточных программах, для которых не нужно проводить сложных расчетов.

- Магнитная полоса. На внешний вид практически не отличаются от стандартных пластиковых карт, однако на обратной стороне можно заметить магнитную полосу, в которой может храниться до 100 байт памяти.

- Чип-карта.

Безопасность пластиковых карт

Для защиты карточки от несанкционированного использования третьими лицами, банк-эмитент может использовать различные средства: пин-коды, сложные процедуры идентификации, включая селфи пользователя при снятии средств, а также другие элементы защиты. С каждым годом они становятся все более совершенными. Однако же пока ни одна платежная система не выпустила достаточно безопасных карт, где была бы полностью нивелирована возможность кражи средств. Об этом факторе необходимо помнить клиенту, обеспечивая сохранность своих данных и выполняя предписания по работе с банковским продуктом. Только следуя таким требованиям, вы можете использовать карты как удобное и практичное средство оплаты.

Виды банковских карт и их особенности интересуют многих владельцев. Чтобы обеспечить безопасность своим деньгам не стоит полагаться только на банк.

Платежные карты с каждым годом набирают популярность для совершения расчетов между людьми и организациями. Ведь очень удобно носить с собой небольшой прямоугольник и не рассовывать деньги по карманам. Владельцы кредиток получают больше возможностей, чем любители наличности.

В настоящее время существует большое многообразие пластиковых карт и платежных систем

Пластиковые карты впервые начали использоваться в США с середины 50-х годов XX века. Они пришли на замену неудобным чековым книжкам. Магнитная полоса, с которой считывались сведения о счете и его владельце, появилась с 60-х, а чип – с 90-х.

В 1987 году в СССР один из частных банков выпустил первую кредитку и подарил ее Михаилу Горбачеву. Лица, желавшие стать обладателями инновационного продукта, должны были заплатить 20000 $.

По данным статистики каждый день по всему миру виртуальные мошенники похищают около 2,5 миллиона долларов с пластиковых карт. Чтобы обезопасить своих клиентов, банки разрабатывают защитные программы. Но аферисты всегда на шаг впереди.

Крошечный чип в банковской карточке хранит в себе информацию о владельце, всех совершенных операциях. Новые типы содержат даже отпечатки пальцев и оболочку глаз своего обладателя.

Основные различия

Виды банковских карт различаются по следующим характеристикам.

В зависимости от типа денежных средств (собственные или заемные), находящиеся на счете:

- Дебетовая карта. На ней хранятся собственные деньги владельца. Если ему понадобится произвести оплату за совершенную покупку, то это будет возможно только при положительном балансе. Этот тип карт в большинстве случаев заказывают работодатели для перечисления заработных плат своим сотрудникам.

- Кредитная . Это пластик с теми денежными средствами, которые банк предоставил своему клиенту во временное пользование. На ней установлен лимит и за его пределы выходить нельзя. Обычно, банки выпускают карты такого типа с беспроцентным периодом (в среднем 2 месяца), во время которого можно внести долг на счет без переплаты.

- Овердрафтная. По этой кредитке у владельца есть возможность расплатиться по счету, даже если у него не хватает денег. Банк, выпустивший карточку, разрешает своему клиенту потратить больше, с условием возврата средств под определенный процент.

Платежная система МИР была выпущена недавно, но уже набирает популярность на территории РФ

По классу виды платежных карт различаются, в основном, уровнем обслуживания и предоставляемыми привилегиями:

- классические – самые распространенные карты со стандартными условиями;

- виртуальные – не выдаются на руки, используются для электронного внесения платежей, а также совершения покупок через интернет;

- золотые – эти карты предоставляются на выгодных условиях. Расплачиваясь ими, можно получить скидку или оказание услуги в первоочередном порядке;

- платиновые – оформляются для избранных вкладчиков и имеют большой набор бонусов: обслуживание личным менеджером, возможность расплачиваться по всему миру, бронирование билетов и т.д.;

- черные – самые привилегированные карты, выпускающиеся небольшим количеством банков. Их держателями являются самые богатые клиенты. Известно, что имея черную карту на руках, можно получить доступ на закрытое мероприятие, право на вход в зону отдыха аэропорта для бизнес-клиентов. При этом никто не спросит о категории авиабилета.

Платежные системы банковских карт разделяются на несколько видов. Отличие их в географии использования. Некоторыми можно расплатиться практически по всему миру, другими – только в одной стране:

- VISA – ориентирована на совершение операции в долларах;

- MasterCard

– на продуктах этой ПС можно переводить деньги в $ и €;

Многие россияне не знают, какие бывают различия между этими типами карт. Но на самом деле, MasterCard для проведения расчетов объединяет примерно на 1 тысячу банков больше, чем VISA; - Maestro – разработана в России и действует она только на ее территории;

- American Express – карты такого типа принимаются по всему миру, но россиянами практически не используются;

- МИР – самая молодая из всех существующих, разработанная с целью замены иностранных платежных систем. Карты с этой ПС только начали выпускаться.

Можно легко узнать к какой платежной системе относится кредитка, не смотря при этом на логотип, размещенный на лицевой стороне. Если номер карты начинается на цифру 3 – к American Express, 4 – Visa, 5 – MasterCard, 6 – Maestro, 2 – МИР.

Технология 3D-Secure позволяет максимально защитить карту от мошенников

Для привлечения большего количества вкладчиков, банки изощряются и придумывают дополнительные возможности для владельцев карт:

- кобрендинговые – выпускаются банком совместно с компанией — партнером. Суть действия заключается в том, что при расчете такими картами, в зависимости от потраченной суммы, на счете накапливаются баллы. Их по мере поступления можно обменивать на товары или услуги партнера банка;

- кешбэк – смысл в возврате определенного процента от покупок обратно владельцу карты.

Главный вопрос, который постоянно решается службами безопасности банков – это степень защиты кредитных карт:

- микрочип – чтобы оплатить товары или услуги, карту необходимо вставить в терминал и набрать ПИН-код;

- pay pass – эта защита позволяет расплачиваться одним касанием карты к считывающему устройству кассира. Платеж до 1000 рублей не потребует введения ПИН-кода;

- 3D-Secure – особый вид защиты, которая помогает максимально обезопасить держателя карты от мошенников. Суть ее заключается в том, что при совершении платежей в интернете, на мобильный телефон приходит смс-сообщение с кодом, который необходимо ввести в специальное окошко успешной оплаты.

Схема производства платежей

Много кто из владельцев банковских карт задумывался о том, как же работает система безналичных расчетов. Принцип следующий:

- Продавец, принимая пластик от покупателя, вставляет ее в терминал, который проверяет ее подлинность по номеру кредитки.

- Банк, который производит все безналичные операции по этому терминалу (банк-эквайер) сверяет информацию на карте с базой данных. Если несоответствий нет, то подается запрос в платежную систему.

- ПС, в свою очередь, связывается с банком, который выпустил карту (банк-эмитент) для получения сведений об остатке на счете либо о возможности покупки с помощью кредитных средств. Если деньги в наличии, то они переводятся на расчетный счет продавца.

- Терминал печатает два чека с данными о совершенной операции, затем продавец ставит свою подпись на них. Первый экземпляр остается у кассира, второй забирает покупатель.

- В конце дня вся информация о безналичных переводах отправляются в банк-эквайер, который осуществляет перерасчет с магазином.

Мгновенная обработка информации позволяет быстро совершать операции по счету

Как не попасться на уловки аферистов

Практически каждый россиянин задумывался о безопасности своего счета. Многих отпугивает мысль, что деньгами могут воспользоваться злоумышленники и пользуются кредитными картами только для снятия наличных.

Чтобы защитить средства, хранящиеся на пластиках, нужно знать их особенности и соблюдать следующие правила:

- Запрещается сообщать ПИН-код посторонним лицам, даже сотрудникам банка. При вводе в банкоматах и терминалах, нужно закрывать клавиатуру рукой. Информация о пароле должна скрываться не только от рядом стоящих людей, но и от камер видеонаблюдения.

- На обратной стороне карты есть CVV-код. С его помощью можно расплачиваться в интернете. Часто в смс-рассылках и социальных сетях просят сообщить этот код, чего категорически делать нельзя.

- Мошенники придумывают новые способы для кражи денег с карт. Одним из них является специальная накладка на клавиатуру банкомата. Перед вводом ПИН-кода стоит проверить, не приподнимается ли она. В случае обнаружения лишней части рекомендуется спокойно выйти из магазина и сообщить по телефону в полицию. Как правило, накладка охраняется стоящей неподалеку парочкой (или троицей) сомнительных личностей. Для работы анкеты необходимо включить JavaScript в настройках браузера