Одной из наиболее серьезных проблем, с которыми сталкиваются коммерческие банки, является риск непогашения кредитов. Банки естественно, стремятся минимизировать этот риск с помощью различных способов обеспечения возврата банковских ссуд.

Риск выражает вероятность наступления какого-либо неблагоприятного события или его последствий, приводящих к прямым потерям или косвенному ущербу. Финансовые рынки представляют собой очень сложную, нестабильную, высокотехнологичную среду. Именно поэтому банковское дело непосредственно связано с самыми разнообразными финансовыми рисками. Практика и методология контроля и управления банковскими рисками является наиболее критичной для банковской деятельности. Успешный риск-менеджмент является важнейшим условием конкурентоспособности и надежности любой финансовой организации. Как показывают многочисленные примеры, наиболее значимые виды риска (кредитный, инвестиционный, валютный) могут привести не только к серьезному ухудшению финансового состояния кредитной организации, но и в предельном случае – к потере капитала и банкротству. Правильная оценка и управление позволяют значительно минимизировать потери.

Главная задача риск-менеджмента состоит в выявлении и предотвращении возможных неблагоприятных событий, нахождении путей минимизации их последствий, создании методологий управления.

Степень банковских рисков определяется как экономическими условиями, так и стратегией и уровнем менеджмента банка. Риск-менеджмент требует достаточно сложных процедур и инфраструктуры контроля.

Традиционно общий уровень риска в банке оценивается критерием достаточности капитала, который играет роль страховки для покрытия риска.

Классификация рисков носит достаточно широкий характер. Финансовые операции отличаются различной степенью риска. Принято выделять следующие виды рисков: системный, страновой, кредитный, инвестиционный, валютный, процентный, ликвидности, концентрации, операционный, правовой, рыночный, риск репутации, злоупотреблений, технологический и другие.

Выделяют риск по видам заемщиков (корпоративный клиент, банк, частное лицо и т.д.); риски, связанных с конкретными видами финансовых инструментов (кредит, вексель, долговое обязательство, форвард и пр.) и банковских операций (кредитный, инвестиционный, валютный). Кроме того, различают внутренние риски, – связанные с внутренней средой банка, внешние, в т.ч. системные риски, соответственно, – с внешними условиями деятельности банка. Совокупный банковский риск показывает полную величину риска банка.

Одна из главных стратегических задач банка – обеспечение оптимума между прибыльностью и риском. Стратегия, связанная с высоко рисковыми операциями приводит к убыткам, снижению ликвидности. Напротив, если прибыльность ниже рыночного уровня, банк начинает испытывать сложности. С целью стабилизации уровня риска при росте активов необходимо увеличивать капитал.

Известно, что риск связан со сроком вложений, – чем больше срок, тем больше риск. Обеспечение – это виды и формы гарантированных обязательств заемщика перед кредитором (банком) по возвращению кредита в случае его не возврата заемщиком.

Кредитный риск возникает не только при кредитовании на срок, например юридических или физических лиц, покупке любых долговых обязательств (государственных ценных бумаг, корпоративных облигаций, векселей), но и при текущих расчетах. В соответствии с этим выделяют прямой кредитный риск, риск дефолта по ценным бумагам (непогашения долгового обязательства, невыплаты купонов и т.д.), риск неисполнения забалансовых обязательств, по производным финансовым инструментам, расчетный риск.

Основными элементами управления кредитным риском являются: анализ финансового состояния заемщиков и контрагентов, обеспечение кредита, установка лимитов на операции, резервирование.

Традиционный способ минимизации этого риска при кредитовании юридических или физических лиц – принятие залога (обеспечения кредита) в виде ликвидных активов или ценного имущества. Один из способов минимизации кредитного риска в расчетных операциях – проведение предоплаты.

Принципиальным отличием современного порядка кредитования является то, что банк, прежде всего, интересуется субъектом кредитования, с которым и заключается кредитный договор после изучения его способности возвратить ссуду. Все вопросы, связанные с кредитованием, решаются банком и заемщиком на договорной основе.

Кредитный договор определяет взаимные обязательства и ответственность сторон. В нем предусматривается: цель и объекты кредитования, размер кредита, сроки и другие условия выдачи и погашения ссуд; виды обеспечения кредита; процентная ставка за кредит; перечень документов, представляемых заемщиком для контроля за движением кредита и финансовым положением клиента; периодичность представления банку, а также контрольные функции банка в процессе кредитования.

От того насколько четко и грамотно будет составлен Кредитный договор будет зависеть своевременность возврата займа.

В ходе исполнения кредитного договора могут возникнуть непредвиденные проблемы, вследствие которых необходимо изменить условия договора. Изменения условий кредитования и переоформление ссуд может происходить по инициативе, как заемщика, так и банка. Под изменением условий договора по переоформленным ссудам понимается одно из следующих изменений: уменьшение в дополнительном соглашении процентной ставки при условии, что первоначальным договором предусмотрена фиксированная ставка; при плавающей процентной ставке – изменения, не соответствующие условиям, содержащимся в первоначальном соглашении сторон; продление в дополнительном соглашении срока предоставления кредита, указанного в первоначальном кредитном договоре; увеличение суммы предоставленного кредита по сравнению с первоначальной; переоформление дополнительного соглашения, в связи, с чем реально улучшается качество обеспечения ссудной задолженности по сравнению с первоначальными условиями. Переоформление ссуды свидетельствует, прежде всего, о понижении ее качества и повышении банковского риска.

Одним из условий кредитного договора должно быть право банка расторгнуть кредитный договор досрочно в случае нарушения клиентом-заемщиком предусмотренных договором обязательств.

Обычно банк требует досрочного погашения ссуды или взыскивает ее в бесспорном порядке при: несвоевременном представлении в банк балансов и других форм отчетности или при полном отказе от их представления; выявлении случаев реализации заложенного имущества без согласия банка; выявлении случаев неудовлетворительного хранения заложенного имущества; несвоевременной уплате основного долга и процентов. Клиенту-заемщику договор может предоставлять право в силу обоснованных причин не использовать кредит (кредитную линию) полностью или частично. Первоначально согласованная величина кредита (кредитной линии) в последующем может быть также скорректирована сторонами. При досрочном погашении кредита или неполном его использовании заемщиком банк теряет часть своего процентного дохода.

Банки должны постоянно проводить политику рассредоточения риска и не допускать концентрации кредитов у нескольких крупных заемщиков, так как это может иметь серьезные последствия в случае непогашения ссуды одним из них. Банк не должен рисковать средствами вкладчиков, финансируя спекулятивные (хотя и высоко прибыльные) проекты.

Следует отметить, что количественная оценка активов не играет особой роли в анализе деятельности банка, в соответствии с международной практикой главным критерием является оценка качества активов.

Как известно, отечественные банки привыкли проводить в основном краткосрочное кредитование, и неохотно идут на расширение долгосрочного в связи с высокой степенью риска, обусловленного наличием отраслевых особенностей и длительным периодом окупаемости вложенных средств. Выдача долгосрочного кредита не позволяет достоверно судить о том, сможет ли данный заемщик через несколько лет полностью выполнить свои обязательства перед банком, в то время как краткосрочный кредит выдается на сравнительно короткий срок, за который финансовая устойчивость предприятия существенно не меняется.

Кредитный риск в отношении банка возникает при невыполнении контрагентами банков своих обязательств, что, как правило, проявляется в невозврате (полностью или частично) основной суммы долга и процентов по нему в установленные в кредитном соглашении сроки.

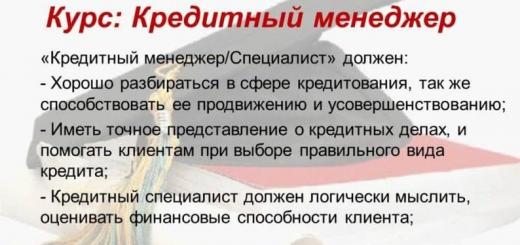

В целях ограничения риска и увеличения притока кредитных ресурсов в промышленность необходимо совершенствование менеджмента кредитных портфелей отечественных коммерческих банков, характеризующихся следующими особенностями: склонностью к краткосрочному кредитованию; недостаточным качеством ресурсной базы банков; отсутствием мощного информационного центра; недостатком высокоспециализированных кадров.

В этой связи основными задачами кредитного менеджмента, направленного на снижение кредитного риска, являются: определение факторов, влияющих на уровень кредитного риска; оптимизация кредитного портфеля с точки зрения кредитных рисков, состава клиентов и структуры ссуд; определение уровня кредитоспособности заемщика и выявление возможности изменения его финансового положения; выявление проблемных ссуд на ранней стадии их появления; оценка достаточности ресурсной базы и ее своевременная корректировка; обеспечение диверсификации кредитных вложений, их ликвидности и доходности; разработка кредитной политики банка с учетом проведенного анализа качества кредитного портфеля.

Высокая степень риска кредитования промышленных предприятий требует от коммерческого банка тщательно продуманной политики управления риском в рамках кредитной политики, которая включает стратегию, методы оценки, а также формы управления риском.

Кредитный менеджмент в области управления кредитным риском предполагает диверсификацию риска, определение системы делегирования полномочий, формирование качественного кредитного досье, систему мониторинга за выданным кредитом, наличие и качество информационной базы данных, а также наличие службы, осуществляющей возврат проблемных кредитов.

Диверсификация рисков предполагает, что кредитный портфель любого банка должен быть диверсифицирован для того, чтобы несостоятельность одного клиента, группы клиентов, отрасли не подвергала опасности существование банка.

Банковский менеджмент в области управления кредитом является сложным и многоаспектным процессом. Качество управления процессом кредитования зависит, прежде всего, от успеха реализации каждого этапа в отдельности, что в свою очередь напрямую связано с опытом и квалификацией кадрового персонала.

Современные условия развития экономики все еще характеризуются дефицитом не только квалифицированных банковских работников, но и грамотного управленческого персонала на промышленном предприятии, что обусловило нестабильность и неуверенность деятельности коммерческих банков по отношению к промышленному сектору.

Процесс активного взаимодействия банков с промышленностью сдерживается непониманием и нежеланием обеих сторон найти компромиссный выход из создавшейся ситуации. На самом деле взаимная интеграция банков и промышленности предполагает наличие сильных, неразрывных и долгосрочных связей между данными структурами и их подразделениями. Поэтому руководство и управленческий персонал банков и промышленных предприятий должны четко осознавать, что использование кредита не должно быть сиюминутным и одноразовым, напротив, кредитные отношения должны основываться на долгосрочных и тесных взаимоотношениях при непосредственном участии и осуществлении контроля каждой из сторон.

Таким образом, в процессе взаимодействия коммерческих банков и промышленных предприятий в современных условиях активное применение зарубежного опыта, адаптированного к отечественным условиям, способствовало бы быстрому выходу из сложившейся парадоксальной ситуации, когда промышленные предприятия испытывают дефицит финансовых средств, а банки могут, но опасаются активно кредитовать последних. Вместе с тем применение оптимальных подходов из зарубежного опыта по минимизации кредитных рисков не всегда приемлемо для казахстанской экономики в силу отличительной особенности инфраструктуры рынка.

Использованная литература:

1.Сейткасимов Г.С. Банковское дело, А: «Каржы - Каражат», 1998

Учебное пособие. Таганрог: Изд-во ТРТУ, 1999. 169с.

ТЕМА 4. ФОРМИРОВАНИЕ БАНКОМ КРЕДИТНОЙ ПОЛИТИКИ

4.2. Кредитный риск: основные способы минимизации

Кредитные операции - самая доходная статья банковского бизнеса. В то же время со структурой и качеством кредитного портфеля связаны основные риски, которым подвергается банк в процессе операционной деятельности (риск ликвидности, кредитный риск, риск процентных ставок и т.д.). Среди них центральное место занимает кредитный риск (или риск непогашения заемщиком основного долга и процентов по кредиту в соответствии со сроками и условиями кредитного договора). Прибыльность коммерческого банка находится в непосредственной зависимости от этого вида риска, поскольку на стоимость кредитной части банковского портфеля активов в значительной степени оказывают влияние невозврат или неполный возврат выданных кредитов, что отражается на собственном капитале банка. Кредитный риск не является "чистым" внутренним риском кредитора, поскольку напрямую связан с рисками, которые принимают на себя и несут его контрагенты. Поэтому управление этим риском (минимизация) предполагает не только анализ его "внутреннего" компонента (связанного, например, со степенью диверсификации кредитного портфеля), но и анализ всей совокупности рисков заемщиков.

Банковским менеджерам необходимо отдавать себе отчет, что полностью устранить кредитный риск невозможно. Более того, проценты по выданным кредитам, по сути, являются платой за риск, который принимает на себя коммерческий банк, выдавая кредит. Чем больше кредитный риск, тем больше, как правило, и процентная ставка, уплачиваемая по данному кредиту.

Существует несколько проверенных способов минимизации кредитных рисков коммерческого банка.

1. Диверсификация портфеля ссуд. Суть политики диверсификации состоит в предоставлении кредитов большому числу независимых друг от друга клиентов. Кроме того, производится распределение кредитов и ценных бумаг по срокам (регулирование доли кратко-, средне- и долгосрочных вложений в зависимости от ожидаемого изменения конъюнктуры), а также по назначению кредитов (сезонные, на строительство и т.д.), по виду обеспечения под различные виды активов, по способу установления ставки за кредит (фиксированная или переменная), по отраслям и т.д.

В целях диверсификации банки осуществляют рационирование кредита - устанавливают плавающие лимиты кредитования или кредитные потолки для заемщиков, сверх которых кредиты не предоставляются вне зависимости от уровня процентной ставки.

2. Проведение комплексного анализа потенциальных заемщиков и их ранжирование по степени надежности . В процессе такого анализа особенно важным является проведение анализа финансового состояния потенциального заемщика по балансовому отчету и отчету о прибылях и убытках, поскольку в условиях постоянного повышения спроса на кредитные ресурсы по сравнению с их предложением повышение эффективности процедуры отбора нескольких заемщиков становится первоочередной задачей кредитной политики любого банка. Не существует более или менее формализованных методик такого анализа. Поэтому с учетом опыта американских банков можно отчасти восполнить этот пробел, предложив базовую схему такого анализа. Она предполагает, что банк оптимизирует распределение ссудных ресурсов и из многих потенциальных заемщиков выбирает наиболее надежных, т.е. он ранжирует их, присваивая каждому рейтинг приоритетности займа (далее - рейтинг ссудозаемщика).

Этот рейтинг состоит из точного значения интегрального показателя ссудозаемщика и сгруппированного значения интегрального класса ссудозаемщика. В результате каждое из предприятий относится к одному из четырех классов.

Кредитор в подавляющем большинстве случаев выдает кредиты в виде денег (ресурса, ликвидность которого равна 1), предприятие же затем обменивает их на ликвидные и способные приносить прибыль экономические ресурсы. А поскольку структура активов фирмы инерционна, то кредитора должна прежде всего интересовать именно структура имущества предприятия в зависимости от ликвидности отдельных его статей.

Изучение кредитором форм финансовой отчетности предприятия рекомендуется проводить

по четырем направлениям:

· анализ платежеспособности (степени обеспеченности запасов и затрат источниками

их формирования);

· анализ кредитоспособности предприятия (его восприимчивости к кредитам, способности

полностью рассчитаться по своим обязательствам в срок ликвидными средствами);

· анализ финансовой независимости (способности самостоятельно и эффективно проводить

финансовую политику);

· анализ структуры задолженности (определение типа политики руководителей предприятия

по структуре полученных займов).

Показатели платежеспособности. В современной экономической литературе имеется большое количество определений платежеспособности. Чаще всего платежеспособность на какой-либо момент времени определяется как платежный излишек/недостаток между имеющимися ликвидными ресурсами и обязательствами к погашению на этот момент. Однако имеет смысл изучить существенные особенности платежеспособности фирмы и рассматривать платежеспособность как внешний эффект обеспеченности запасов и затрат источниками их формирования, а неплатежеспособность соответственно как их необеспеченность. Для целей анализа, проводимого кредитором, достаточно фиксации четырех уровней платежеспособности в зависимости от значений трех основных коэффициентов:

1) коэффициент обеспеченности запасов и затрат собственными источниками формирования (собственными оборотными средствами)

где П 1 - собственные оборотные средства (табл. 4.1);

З - величина запасов и затрат;

2) коэффициент обеспеченности запасов и затрат собственными и долгосрочными заемными источниками

![]() ,

,

где П 2.1 - долгосрочные заемные источники;

3) коэффициент обеспеченности запасов и затрат основными источниками

где П 2.2 - краткосрочные кредиты и займы.

Оценку платежеспособности (f1) осуществим по четырем классам.

В первый класс попадают все предприятия, для которых коэффициент больше либо равен единице. Финансовое состояние таких предприятий можно характеризовать как абсолютно устойчивое. Все расходы по формированию запасов и затрат покрываются за счет собственных оборотных средств.

Банк, естественно, будет интересовать, как долго сохранится эта ситуация. Расчет финансовой устойчивости в днях производится по следующей формуле:

![]() ,

,

где Т - величина анализируемого периода (для года 365 дней);

N - средства от реализации.

Второму классу соответствуют нормальные ограничения

![]() .

.

Финансовое состояние предприятия - нормальное. Величина запасов и затрат соответствует возможностям предприятия и формируется за счет собственных и долгосрочных заемных средств. Запас устойчивости этого типа в днях рассчитывается как

![]() .

.

Третий класс платежеспособности присваивается предприятию, если

Финансовое состояние предприятия - неустойчивое. Величина запасов и затрат избыточна. Их формирование осуществляется за счет привлечения не только собственных и долгосрочных заемных средств, но и за счет краткосрочных кредитов и займов. Запас устойчивости этого типа в днях рассчитывается как

Четвертый класс присваивается предприятию, если все три коэффициента меньше единицы. В него попадают предприятия с кризисным финансовым состоянием, предприятия, перегруженные немобильными запасами. Источников формирования запасов и затрат не хватает для обслуживания материальных оборотных средств. Предприятие находится на грани банкротства.

Показатели кредитоспособности. Это стержневой блок анализа финансового состояния предприятия, проводимого банком. Кредитоспособность - способность предприятия "принять" кредит без ущерба быть перегруженным заемными средствами и рассчитаться по нему полностью и в срок.

Суть анализа кредитоспособности заключается в расчете системы норм, позволяющих определить, какими активами, имеющими различный срок реализации, а следовательно, и в какой срок предприятие может рассчитаться по уже взятым на себя обязательствам, если структура его финансов (свидетельствующая также об эффективности его деятельности) не изменится.

Система включает в себя три нормы.

1. Норма денежных ресурсов показывает, какую долю краткосрочной задолженности предприятие может погасить немедленно:

![]() ,

,

где АР 1 - высоколиквидные активы;

ОВ 1 - краткосрочные пассивы.

2. Норма ликвидности характеризует платежные возможности предприятия по краткосрочным кредитам и кредиторской задолженности при условии своевременного проведения расчетов с дебиторами:

![]() ,

,

где АР 2 - все ликвидные активы.

3. Норма покрытия характеризует возможности предприятия по погашению наиболее срочных обязательств за счет реализации не только быстрореализуемых активов, но и материальных оборотных средств.

![]() ,

,

где АР 3 - мобилизуемые активы;

ОВ 2 - все явные обязательства фирмы.

Для каждого из этих показателей фиксируются четыре уровня. Интервалы между ними назовем классами.

Определим подробно классность нормы денежных ресурсов (f2). К первому классу относятся все предприятия, удовлетворяющие нормативным ограничениям:

Второй класс определяется на промежутке . Третьему классу удовлетворяют

условия < 0,2 и ![]() . Для четвертого класса

последнее ограничение обратно, то есть .

. Для четвертого класса

последнее ограничение обратно, то есть .

Аналогична классность нормы ликвидности (f3):

I класс >1;

II класс ;

III класс <0,2 и если предполагается изменение нормы за период;

IV класс <0,2 и если изменение нормы за период отрицательно.

Классность норм покрытия (f4):

I: >= 3;

II: ;

III: <2 и если предполагается изменение нормы за период;

IV: <2 и если изменение нормы за период отрицательно.

Для того чтобы оценить результаты анализа по этому банку, введем промежуточный показатель - оценку кредитоспособности, которую рассчитываем по формуле:

![]() ,

,

где i - классы К4, К5, К6;

INT - операция округления до целого.

I класс . Предприятие способно погасить все срочные обязательства за счет мобильных средств, то есть в кратчайшие сроки, в том числе и за отчет денежных средств не менее чем на 70%.

II класс . Привлекая быстромобилизуемые активы, предприятие может погасить от 80 до 100% срочных обязательств, в том числе от 20 до 70% путем прямого перечисления денежных средств.

III класс . Привлечение всех быстрореализуемых активов позволяет покрыть менее 80% краткосрочной задолженности, что означает значительные трудности при расчетах с кредиторами. Однако у предприятия есть возможность восстановить свою платежеспособность.

IV класс . Предприятие находится под угрозой кризиса и банкротства, ярко выражена тенденция к ухудшению финансового состояния.

Анализ финансовой независимости предприятия. Данный блок анализа позволяет ответить на вопрос: имеются ли у предприятия возможности использовать кредит для повышения эффективности своей работы или же оно не самостоятельно при принятии своих решений в финансовой области?

Для проведения анализа финансовой независимости представляется целесообразным использовать систему из четырех финансовых коэффициентов.

·Коэффициент автономии характеризует долю собственных средств предприятия в общей сумме баланса и показывает, насколько оно зависит от внешних источников финансирования. Чем выше значение данного показателя, тем большей финансовой независимостью обладает предприятие.

Расчет коэффициента автономии производится по следующей формуле:

где ОВ 4 - обязательства и собственные средства фирмы;

ОВ 5 - валюта баланса (итог пассивов).

· Коэффициент маневренности показывает, какая часть собственных оборотных средств предприятия находится в мобильной форме и, следовательно, определяет степень свободы финансового маневра:

· Показатель DER (debt-eguity ratio) дополняет коэффициент автономии. Характеризует, сколько рублей заемных средств приходится на один рубль собственных:

· Коэффициент "свободных рук" характеризует соотношение мобильных и иммобилизованных средств в балансе предприятия, т.е. фактически его способность к быстрому первоначальному реагированию на изменение внешних условий. Этот коэффициент является корректировочным показателем для расчета классности DER:

где АР 4 - балансовое имущество фирмы.

Как и в предыдущем блоке, рассмотрим четыре класса для каждого коэффициента.

Классность коэффициента автономии (f3):

I:

и если изменение коэффициента

за период положительно;

II:

и если изменение коэффициента

за период отрицательно;

III:

<0,5 и если изменение коэффициента за период положительно;

IV:

<0,5 и если изменение коэффициента за период отрицательно.

Классность коэффициента маневренности (f6):

I:

;

II:

>0,7;

III:

<0,5 и если изменение нормы за период положительно;

IV:

<0,5.

Классность показателя DER (f7):

I:

IV:

> min{1; K10} и если изменение показателя за период положительно.

Принцип расчета промежуточной оценки финансовой независимости будет аналогичен принципу расчета итогового показателя по предыдущему блоку анализа:

![]() .

.

где j - классы К7, К8, К9.

Получим распределение по четырем классам.

I класс. Высокий уровень финансовой независимости. Доля собственных средств в итоге баланса превышает 50% и имеет тенденцию к увеличению. Для заемных средств позволяет при необходимости осуществить финансовый маневр как тактический, так и стратегический.

II класс. Приемлемый уровень финансовой независимости. Для собственных средств превышает 50%, но существует тенденция к ее уменьшению и увеличению удельного веса заемных средств. Сохраняется возможность быстрого маневра мобильными средствами.

III класс. Ощутимая зависимость от внешних источников финансирования: доля заемных средств превышает 50%. Однако наблюдается тенденция к ее сокращению. Возможности финансового маневра ограничены.

IV класс. Сильная зависимость от внешних источников финансирования и положение продолжает усугубляться. Собственные оборотные средства предприятия незначительны, поэтому возможность финансового маневра практически отсутствует.

Изучение структуры полученных займов представляет значительный интерес, так как дает возможность посмотреть, в каком виде руководство предприятия предпочитает "держать" свои обязательства. А следовательно, является ли обращение в банк традиционной формой управленческой политики или это нетрадиционная мера, а в последнем случае используется ли она впервые или же руководство пошло на такой шаг в условиях, когда другие пути уже перекрыты?

Сочетания возможных путей в этой области представлены в табл. 4.1.

Классификация предприятий по структуре полученных займов

Таблица 4.1

Условные обозначения:

LB - ситуация, когда основную массу заемных средств предприятия составляет долгосрочная банковская задолженность. При прочих равных условиях предприятия класса LB являются наиболее предпочтительными заемщиками для краткосрочного кредитования.

LE - ситуация, когда основная масса заемных средств предприятия находится в форме долгосрочной кредиторской задолженности. По шкале предпочтений (при прочих равных условиях) предприятие класса LE занимает второе место.

SB - основную массу заемных средств предприятие получает путем привлечения краткосрочных банковских кредитов. По шкале предпочтений (при прочих равных условиях) предприятие класса SB занимает третье место.

SE - основную массу заемных средств составляет краткосрочная кредиторская задолженность. Предприятия класса SE (при прочих равных условиях) являются наименее предпочтительными ссудозаемщиками.

Для того чтобы определить, в какую ячейку матрицы попадает анализируемое предприятие, рассчитаем четыре показателя:

1) норму долгосрочной задолженности (для долгосрочной задолженности в общей массе обязательств фирмы)

где П 2.3 - долгосрочная кредиторская задолженность;

2) норму долгосрочной кредиторской задолженности (доля долгосрочной кредиторской задолженности в общей массе обязательств)

![]() ,

,

3) норму краткосрочной задолженности (краткосрочная задолженность к сумме обязательств)

где П 2.4 - краткосрочная кредиторская задолженность;

4) норму краткосрочной кредиторской задолженности (краткосрочная кредиторская задолженность к сумме обязательств)

![]() .

.

При помощи этих коэффициентов рассчитываются следующие показатели: К11 - К12, К12, К13 - К14, К14, которые образуют одномерный массив, состоящий из четырех элементов. В каждом конкретном случае максимальный элемент данного массива определяет преимущественный тип заемщика: если максимальным элементом является К11 - К12, то преимущественный тип заемщика - LB, если максимальным является элемент К12, то тип заемщика - LE, если максимальный элемент К13 - К14, то тип заемщика - SB; тип SE обусловлен максимальностью элемента К14. Преимущественный тип заемщика в классах обозначим как f8.

Формирование интегрального рейтинга. Накопленная информация позволяет нам рассчитать наиболее важный показатель - интегральный рейтинг ссудозаемщика. Из возможных формул расчета была выбрана самая простая и, очевидно, самая достоверная, хотя процесс расчета связан с достаточно большими потерями информации, которые будут учтены ниже.

![]() .

.

Интегральный рейтинг ссудозаемщика обобщает информацию по анализу платежеспособности, анализу кредитоспособности, анализу финансовой независимости и анализу структуры полученных займов. При этом "удельный вес" каждого блока в совокупной оценке финансового состояния фирмы автоматически зависит от количества коэффициентов, используемых для анализа каждого блока. Таким образом, увеличение количества характеристических коэффициентов в наиболее интересующих инвестора секторах позволяет одновременно получить более подробную информацию, и отразить значимость этого сектора в совокупной рейтинговой оценке финансового состояния.

Интегральный класс ссудозаемщика получается округлением значения рейтинга до целого числа. Точное значение рейтинга позволяет ранжировать (по степени надежности) ссудозаемщиков внутри одного класса.

Класс ссудозаемщика (F) определяется по формуле

![]() .

.

I класс . Ссудозаемщики с абсолютно устойчивым финансовым состоянием. Зависимость предприятия от внешних источников финансирования невелика. Предприятие способно в срок рассчитаться по всем взятым на себя обязательствам благодаря одним только мобильным активам. Риск невозвращения полученного кредита минимальный.

II класс . Ссудозаемщики с нормальной устойчивостью финансового состояния. Внешние источники краткосрочного финансирования не играют в деятельности предприятия значительной роли. Запасы товарно-материальных ценностей в целом соответствуют нормам. Риск при кредитовании данного ссудозаемщика не превышает предельно допустимого уровня.

III класс . Ссудозаемщики с неустойчивым финансовым положением. Предприятие находится в зависимости от внешних источников финансирования. Риск платежей по полученным ссудам и кредитам высок.

IV класс . Ссудозаемщики с кризисным финансовым состоянием. Предприятие не способно рассчитаться по взятым на себя обязательствам и находится на пороге банкротства. Кредитование заемщиков этого класса нецелесообразно.

Таким образом, в результате обобщения итогов финансового анализа российской фирмы со стороны потенциального кредитора имеем трехпозиционный свод интегральных показателей: интегральную оценку ликвидности, интегральный рейтинг ссудозаемщика и интегральный класс ссудозаемщика. Содержательная интерпретация отнесения ссудозаемщиков к тому или иному классу определена выше. База данных о ссудозаемщиках ранжируется по интегральному рейтингу.

При сопоставлении ссудозаемщиков внутри одного класса необходимо последовательно

сравнить следующие показатели:

1) интегральный рейтинг ссудозаемщика (предпочтение отдается тому заемщику,

у которого значение рейтинга меньше);

2) интегральная оценка ликвидности (предпочтение отдается тому заемщику, у которого

значение данного показателя больше).

Однако сравнение по интегральному рейтингу проводится с предельно допустимым отклонением ±0,0(9). В случае если ссудозаемщики одного класса, занимающие последовательные ячейки в базе данных, имеют разницу интегральных рейтингов по модулю в пределах 0,0(9), то преимущество отдается тому ссудозаемщику, у которого интегральная оценка ликвидности больше (сравнение производится без каких-либо предельных отклонений).

Такая усложненная процедура введена потому, что интегральный рейтинг имеет

одним из компонентов ошибку, возникающую вследствие потери информации на разных

этапах его расчета (например, при округлении или при переходе от конкретного

значения финансового коэффициента к его классу). Пороговым отклонением (причем

с достаточно большим запасом прочности) может служить значение 0,1. Выбор же

оценки ликвидности баланса в качестве второго (проверочного) интегрального показателя

был обусловлен двумя обстоятельствами:

- во-первых

, оценка ликвидности в иной (нестандартизированной) форме

отражает результаты анализа кредитоспособности - наиболее важного блока анализа

предприятия, проводимого банком;

- во-вторых

, потеря информации при расчете интегральной оценки ликвидности

"микроскопична".

Таким образом, система из трех интегральных показателей (класс/рейтинг/оценка ликвидности) позволяет точно ранжировать любое подмножество потенциальных ссудозаемщиков по их надежности и тем самым уменьшить риск невозврата ссуд. Сравнительные расчеты показали, что эта система более эффективна, чем одно- или двухпозиционные наборы аналогично построенных интегральных показателей.

Для проведения полного финансового анализа ссудозаемщиков банк должен использовать наравне с количественными показателями также и качественные, которые измерить и оценить в цифрах невозможно. В процессе принятия решения о выдаче ссуды необходимо учитывать репутацию заемщика (квалификация персонала, соблюдение договоров, платежной дисциплины и т.д.), а также особенности и перспективы экономической конъюнктуры (развитие отрасли, в которой работает заемщик, его роль и место в отрасли, уровень конкуренции и т.д.), наличие спроса на выпускаемую и реализуемую заемщиком продукцию и т.п.

Финансовый анализ требует наличия надежной, постоянно обновляемой финансовой информации, как полученной непосредственно от клиента (проверенные финансовые декларации), так и имеющейся в кредитном архиве (сведения о задержках в погашении долга и других нарушениях), а также информации, поступающей из внешних источников (от банков, с которыми имел дело заемщик, его деловых партнеров, из текущей прессы и т.д.);

3) контроль над использованием кредита. Его следует отличать от мониторинга текущего состояния заемщика в процессе кредитования. Процедура такого контроля должна быть заложена в кредитном договоре или специальном приложении к нему (например, требование перевода в банк всех счетов потенциального заемщика и т.п.). Необходимо развитие службы безопасности банка;

4) привлечение достаточного обеспечения по выдаваемой ссуде для защиты от потерь при невыполнении обязательств.

При этом важным обстоятельством является тот факт, что размер обеспечения ссуды должен покрывать не только сумму выданного кредита, но и сумму процентов по нему. Однако ни в коем случае нельзя предоставлять кредит по сомнительной сделке, потому что клиент предоставляет "хорошее" обеспечение. Обеспечение - это лишь дополнительная гарантия, а не плата за кредит, оно не снижает риска неуплаты долга. Этот момент следует особо учитывать российским банкам, так как чаще всего реализация залога не возмещает потерь от непогашенной ссуды.

На практике к важнейшим видам кредитного обеспечения относятся поручительство, гарантия, залог товаров, ценных бумаг, движимого и недвижимого имущества, страховой полис, переуступка заемщика банку требований и счетов (цессия).

Посредством договора поручительства поручитель берет на себя обязательство перед кредитором (банком) оплатить при необходимости задолженность, признаваемую заемщиком (именно в такой форме поручительство наиболее часто встречается в кредитных операциях). Как показывает практика, это приемлемая форма обеспечения при условии, что поручитель имеет безупречную платежеспособность, не вызывающую сомнений в отношении объема и юридической обоснованности гарантированных им обязательств.

Гарантия - письменное обязательство третьего лица уплатить за ссудозаемщика определенную сумму при наступлении гарантийного случая. Особенное распространение получила банковская гарантия. Она отличается от поручительства тем, что в рамках гарантийного обязательства банка претензии заемщика к кредитору не учитываются. Поэтому банки при обеспечении кредита отдают предпочтение гарантии, а не поручительству, особенно если в гарантии имеется пункт "по первому требованию". Тем не менее использование гарантий в качестве обеспечения займа требует проведения такого же анализа гаранта, как и самого заемщика. Поскольку гарантия как условное обязательство является внебалансовой статьей гаранта, то при оценке кредитного риска, связанного с гарантом, необходимо проверить как балансовые, так и забалансовые операции гаранта.

Банк, использующий залоговые съемы, должен определить, какие активы считать

подходящим залогом

при заключении той или иной кредитной сделки и как

рассчитать современную стоимость кредита. При оценке стоимости закладываемых

активов необходимо, в частности, учитывать следующие их характеристики:

- возможность их реализации на рынке в кратчайшие сроки и без проведения предпродажной

подготовки;

- частоту колебаний рыночных цен по данному виду активов;

- легкость, с которой кредитор может определить местонахождение залога и вступить

во владение им;

- амортизацию и моральное старение закладываемых активов.

Следует помнить, что займы, обеспеченные физическими залогами в форме дебиторских счетов, наиболее доступны для махинаций со стороны заемщиков.

У заемщика в ходе коммерческой деятельности могут возникнуть требования к третьему лицу. В этом случае он переуступает их в пользу банка в качестве обеспечения по полученному кредиту. Нормальная переуступка (цессия) обязательств как гарантия банковских требований имеет распространение в практике финансовых учреждений. В сравнении с залоговым обеспечением переуступка требований и счетов имеет технические преимущества. При этом не возникает проблем, связанных с хранением залога.

Страхование кредита предполагает передачу риска его невозврата организации, занимающейся страхованием, оно оформляется страховым полисом, который может приниматься в качестве обеспечения кредита. При этом все расходы по страхованию относятся на счет ссудополучателя. В случае непогашения кредита банк вправе рассчитывать на возмещение страховым обществом недополученной ссуды согласно условиям страхового полиса.

Это может быть интересно (избранные параграфы):

-

Определение 1

Снижение и минимизация кредитных рисков - один из ключевых этапов управления кредитными рисками, подразумевающий их полномасштабную адекватную оценку для определения действительной вероятности потерь по сделке и принятия мер по ее сокращению.

Минимизация кредитных рисков осуществляется на двух уровнях: в рамках совокупного кредитного портфеля и на уровне конкретной ссуды.

Оптимизация компонентов кредитного риска

Уровень кредитного риска зависит от трех основных факторов: кредитоспособности заемщика, обеспечения и срока обязательств. Изменяя данные характеристики, кредитные организации могут сократить общий риск по отдельным сделкам. Применение данного способа воздействия на риск удобно на стадии согласования сделки.

На этапе выдачи займа минимизация кредитного риска возможна посредством подбора адекватного продукта, установление графика платежей, соответствующего денежным потокам, привлечения ликвидного обеспечения, определения оптимального срока кредитования.

На платежеспособность заемщиков кредитная организация не имеет возможности повлиять, однако может подобрать оптимальную программу кредитования, при которой риск будет минимален.

Замечание 1

Основной способ снижения кредитного риска - это его минимизация посредством обеспечения. Следует отметить, что высокая стоимость принимаемого обеспечения - это не всегда лучший критерий при выборе объекта залога. В случае несоответствия стоимости обеспечения размерам обязательства, может возникнуть юридическая проблема с его последующей реализацией, например, высокие расходы или большая потеря времени.

Снижение кредитного риска за счет сокращения срока кредитования на практике применяется довольно часто - ссуда предоставляется на минимальный срок, в который у заемщика есть возможность расплатиться по обязательствам без существенного ущерба текущей деятельности. Завышенный срок может стать причиной возрастания уровня неопределенности и повышения кредитного риска.

Страхование кредитных рисков

Помимо непосредственного влияния на отдельные компоненты риска для минимизации кредитного риска может использоваться страхование. Теоретически при кредитовании целесообразно применение следующих вариантов: страхование обеспечения; жизни и здоровья заемщика; а также риска непогашения кредита.

Страхование обеспечения (залога) - необходимое условие большинства реализуемых банками продуктов. При этом в случае порчи объекта залога кредитор-залогодержатель становится выгодоприобретателем, получая средства от страховой компании в погашение обязательств. Само по себе страхование имущества риск невозврата не уменьшает, а является только гарантией сохранности обеспечения.

Страхование заемщиков от потери платёжеспособности зачастую используется в потребительском кредитовании и позволяет кредитной организации получить возмещение тогда, когда заемщик не может исполнять обязательства по предусмотренным договором обстоятельствам.

Диверсификация, лимитирование и децентрализация кредитных рисков

К современным методам минимизации кредитного риска диверсификацию, лимитирование и децентрализацию бизнеса.

- Диверсификация кредитного риска - это процесс распределения портфеля между разными объектами, отраслями, направлениями и рынками, непосредственно не связанными между собой.

- Лимитирование подразумевает использование нормативов, лимитирующих уровень кредитного риска в соотношении с собственными средствами.

- Минимизация кредитных рисков сводится к минимизации кредитного риска по видам портфеля, по отдельным обязательствам и в целом по кредитной организации.

Кредитные операции - самая доходная статья банковского бизнеса. В то же время со структурой и качеством кредитного портфеля связаны основные риски, которым подвергается банк в процессе операционной деятельности (риск ликвидности, кредитный риск, риск процентных ставок и т.д.). Среди них центральное место занимает кредитный риск (или риск непогашения заемщиком основного долга и процентов по кредиту в соответствии со сроками и условиями кредитного договора). Прибыльность коммерческого банка находится в непосредственной зависимости от этого вида риска, поскольку на стоимость кредитной части банковского портфеля активов в значительной степени оказывают влияние невозврат или неполный возврат выданных кредитов, что отражается на собственном капитале банка. Кредитный риск не является "чистым" внутренним риском кредитора, поскольку напрямую связан с рисками, которые принимают на себя и несут его контрагенты. Поэтому управление этим риском (минимизация) предполагает не только анализ его "внутреннего" компонента (связанного, например, со степенью диверсификации кредитного портфеля), но и анализ всей совокупности рисков заемщиков.

Банковским менеджерам необходимо отдавать себе отчет, что полностью устранить кредитный риск невозможно. Более того, проценты по выданным кредитам, по сути, являются платой за риск, который принимает на себя коммерческий банк, выдавая кредит. Чем больше кредитный риск, тем больше, как правило, и процентная ставка, уплачиваемая по данному кредиту.

Существует несколько проверенных способов минимизации кредитных рисков коммерческого банка.

1. Диверсификация портфеля ссуд. Суть политики диверсификации состоит в предоставлении кредитов большому числу независимых друг от друга клиентов. Кроме того, производится распределение кредитов и ценных бумаг по срокам (регулирование доли кратко-, средне- и долгосрочных вложений в зависимости от ожидаемого изменения конъюнктуры), а также по назначению кредитов (сезонные, на строительство и т.д.), по виду обеспечения под различные виды активов, по способу установления ставки за кредит (фиксированная или переменная), по отраслям и т.д.

В целях диверсификации банки осуществляют рационирование кредита - устанавливают плавающие лимиты кредитования или кредитные потолки для заемщиков, сверх которых кредиты не предоставляются вне зависимости от уровня процентной ставки.

2. Проведение комплексного анализа потенциальных заемщиков и их ранжирование по степени надежности . В процессе такого анализа особенно важным является проведение анализа финансового состояния потенциального заемщика по балансовому отчету и отчету о прибылях и убытках, поскольку в условиях постоянного повышения спроса на кредитные ресурсы по сравнению с их предложением повышение эффективности процедуры отбора нескольких заемщиков становится первоочередной задачей кредитной политики любого банка. Не существует более или менее формализованных методик такого анализа. Поэтому с учетом опыта американских банков можно отчасти восполнить этот пробел, предложив базовую схему такого анализа. Она предполагает, что банк оптимизирует распределение ссудных ресурсов и из многих потенциальных заемщиков выбирает наиболее надежных, т.е. он ранжирует их, присваивая каждому рейтинг приоритетности займа (далее - рейтинг ссудозаемщика).

Этот рейтинг состоит из точного значения интегрального показателя ссудозаемщика и сгруппированного значения интегрального класса ссудозаемщика. В результате каждое из предприятий относится к одному из четырех классов.

Кредитор в подавляющем большинстве случаев выдает кредиты в виде денег (ресурса, ликвидность которого равна 1), предприятие же затем обменивает их на ликвидные и способные приносить прибыль экономические ресурсы. А поскольку структура активов фирмы инерционна, то кредитора должна прежде всего интересовать именно структура имущества предприятия в зависимости от ликвидности отдельных его статей.

Изучение кредитором форм финансовой отчетности предприятия рекомендуется проводить по четырем направлениям:

· анализ платежеспособности (степени обеспеченности запасов и затрат источниками их формирования);

· анализ кредитоспособности предприятия (его восприимчивости к кредитам, способности полностью рассчитаться по своим обязательствам в срок ликвидными средствами);

· анализ финансовой независимости (способности самостоятельно и эффективно проводить финансовую политику);

· анализ структуры задолженности (определение типа политики руководителей предприятия по структуре полученных займов).

Показатели платежеспособности. В современной экономической литературе имеется большое количество определений платежеспособности. Чаще всего платежеспособность на какой-либо момент времени определяется как платежный излишек/недостаток между имеющимися ликвидными ресурсами и обязательствами к погашению на этот момент. Однако имеет смысл изучить существенные особенности платежеспособности фирмы и рассматривать платежеспособность как внешний эффект обеспеченности запасов и затрат источниками их формирования, а неплатежеспособность соответственно как их необеспеченность. Для целей анализа, проводимого кредитором, достаточно фиксации четырех уровней платежеспособности в зависимости от значений трех основных коэффициентов:

1) коэффициент обеспеченности запасов и затрат собственными источниками формирования (собственными оборотными средствами)

где П 1 - собственные оборотные средства (табл. 4.1);

З - величина запасов и затрат;

2) коэффициент обеспеченности запасов и затрат собственными и долгосрочными заемными источниками

Где П 2.1 - долгосрочные заемные источники;

3) коэффициент обеспеченности запасов и затрат основными источниками

Где П 2.2 - краткосрочные кредиты и займы.

Оценку платежеспособности (f1) осуществим по четырем классам.

В первый класс попадают все предприятия, для которых коэффициент больше либо равен единице. Финансовое состояние таких предприятий можно характеризовать как абсолютно устойчивое. Все расходы по формированию запасов и затрат покрываются за счет собственных оборотных средств.

Банк, естественно, будет интересовать, как долго сохранится эта ситуация. Расчет финансовой устойчивости в днях производится по следующей формуле:

![]()

где Т - величина анализируемого периода (для года 365 дней);

N - средства от реализации.

Второму классу соответствуют нормальные ограничения

![]()

Финансовое состояние предприятия - нормальное. Величина запасов и затрат соответствует возможностям предприятия и формируется за счет собственных и долгосрочных заемных средств. Запас устойчивости этого типа в днях рассчитывается как

Третий класс платежеспособности присваивается предприятию, если

Финансовое состояние предприятия - неустойчивое. Величина запасов и затрат избыточна. Их формирование осуществляется за счет привлечения не только собственных и долгосрочных заемных средств, но и за счет краткосрочных кредитов и займов. Запас устойчивости этого типа в днях рассчитывается как

Четвертый класс присваивается предприятию, если все три коэффициента меньше единицы. В него попадают предприятия с кризисным финансовым состоянием, предприятия, перегруженные немобильными запасами. Источников формирования запасов и затрат не хватает для обслуживания материальных оборотных средств. Предприятие находится на грани банкротства.

Показатели кредитоспособности. Это стержневой блок анализа финансового состояния предприятия, проводимого банком. Кредитоспособность - способность предприятия "принять" кредит без ущерба быть перегруженным заемными средствами и рассчитаться по нему полностью и в срок.

Суть анализа кредитоспособности заключается в расчете системы норм, позволяющих определить, какими активами, имеющими различный срок реализации, а следовательно, и в какой срок предприятие может рассчитаться по уже взятым на себя обязательствам, если структура его финансов (свидетельствующая также об эффективности его деятельности) не изменится.

Система включает в себя три нормы.

1. Норма денежных ресурсов показывает, какую долю краткосрочной задолженности предприятие может погасить немедленно:

Где АР 1 - высоколиквидные активы;

ОВ 1 - краткосрочные пассивы.

2. Норма ликвидности характеризует платежные возможности предприятия по краткосрочным кредитам и кредиторской задолженности при условии своевременного проведения расчетов с дебиторами:

Где АР 2 - все ликвидные активы.

3. Норма покрытия характеризует возможности предприятия по погашению наиболее срочных обязательств за счет реализации не только быстрореализуемых активов, но и материальных оборотных средств.

Где АР 3 - мобилизуемые активы;

ОВ 2 - все явные обязательства фирмы.

Для каждого из этих показателей фиксируются четыре уровня. Интервалы между ними назовем классами.

Определим подробно классность нормы денежных ресурсов (f2). К первому классу относятся все предприятия, удовлетворяющие нормативным ограничениям:

Второй класс определяется на промежутке . Третьему классу удовлетворяют условия < 0,2 и.

![]()

Для четвертого класса последнее ограничение обратно, то есть.

Аналогична классность нормы ликвидности (f3):

I класс >1;

II класс ;

III класс <0,2 и если предполагается изменение нормы за период;

IV класс <0,2 и если изменение нормы за период отрицательно.

| |

Классность норм покрытия (f4):

I: >= 3;

II: ;

III: <2 и если предполагается изменение нормы за период;

IV: <2 и если изменение нормы за период отрицательно. Для того чтобы оценить результаты анализа по тому банку, введем промежуточный показатель - оценку кредитоспособности, которую рассчитываем по формуле:

где i - классы К4, К5, К6;

INT - операция округления до целого.

Получим распределение по четырем классам.

I класс . Предприятие способно погасить все срочные обязательства за счет мобильных средств, то есть в кратчайшие сроки, в том числе и за отчет денежных средств не менее чем на 70%.

II класс . Привлекая быстромобилизуемые активы, предприятие может погасить от 80 до 100% срочных обязательств, в том числе от 20 до 70% путем прямого перечисления денежных средств.

III класс . Привлечение всех быстрореализуемых активов позволяет покрыть менее 80% краткосрочной задолженности, что означает значительные трудности при расчетах с кредиторами. Однако у предприятия есть возможность восстановить свою платежеспособность.

IV класс . Предприятие находится под угрозой кризиса и банкротства, ярко выражена тенденция к ухудшению финансового состояния.

Анализ финансовой независимости предприятия. Данный блок анализа позволяет ответить на вопрос: имеются ли у предприятия возможности использовать кредит для повышения эффективности своей работы или же оно не самостоятельно при принятии своих решений в финансовой области?

Для проведения анализа финансовой независимости представляется целесообразным использовать систему из четырех финансовых коэффициентов.

·Коэффициент автономии характеризует долю собственных средств предприятия в общей сумме баланса и показывает, насколько оно зависит от внешних источников финансирования. Чем выше значение данного показателя, тем большей финансовой независимостью обладает предприятие.Расчет коэффициента автономии производится по следующей формуле:

Где ОВ 4 - обязательства и собственные средства фирмы;

ОВ 5 - валюта баланса (итог пассивов).

· Коэффициент маневренности показывает, какая часть собственных оборотных средств предприятия находится в мобильной форме и, следовательно, определяет степень свободы финансового маневра:

· Показатель DER (debt-eguity ratio) дополняет коэффициент автономии. Характеризует, сколько рублей заемных средств приходится на один рубль собственных:

· Коэффициент "свободных рук" характеризует соотношение мобильных и иммобилизованных средств в балансе предприятия, т.е. фактически его способность к быстрому первоначальному реагированию на изменение внешних условий. Этот коэффициент является корректировочным показателем для расчета классности DER:

Где АР 4 - балансовое имущество фирмы.

Как и в предыдущем блоке, рассмотрим четыре класса для каждого коэффициента.

Классность коэффициента автономии (f3):

I:

и если изменение коэффициента за период положительно;

II:

и если изменение коэффициента за период отрицательно;

III:

<0,5 и если изменение коэффициента за период положительно;

IV:

<0,5 и если изменение коэффициента за период отрицательно.

Байсеитов М.Р.,

докторант программы PhD ,

КазЭУ им.Т.Рыскулова

СПОСОБЫ МИНИМИЗАЦИИ КРЕДИТНЫХ РИСКОВ

Одной из наиболее серьезных проблем, с которыми сталкиваются коммерческие банки, является риск непогашения кредитов. Банки естественно, стремятся минимизировать этот риск с помощью различных способов обеспечения возврата банковских ссуд.

Риск выражает вероятность наступления какого-либо неблагоприятного события или его последствий, приводящих к прямым потерям или косвенному ущербу. Финансовые рынки представляют собой очень сложную, нестабильную, высокотехнологичную среду. Именно поэтому банковское дело непосредственно связано с самыми разнообразными финансовыми рисками. Практика и методология контроля и управления банковскими рисками является наиболее критичной для банковской деятельности. Успешный риск-менеджмент является важнейшим условием конкурентоспособности и надежности любой финансовой организации. Как показывают многочисленные примеры, наиболее значимые виды риска (кредитный, инвестиционный, валютный) могут привести не только к серьезному ухудшению финансового состояния кредитной организации, но и в предельном случае – к потере капитала и банкротству. Правильная оценка и управление позволяют значительно минимизировать потери.

Главная задача риск-менеджмента состоит в выявлении и предотвращении возможных неблагоприятных событий, нахождении путей минимизации их последствий, создании методологий управления.

Степень банковских рисков определяется как экономическими условиями, так и стратегией и уровнем менеджмента банка. Риск-менеджмент требует достаточно сложных процедур и инфраструктуры контроля.

Традиционно общий уровень риска в банке оценивается критерием достаточности капитала, который играет роль страховки для покрытия риска.

Классификация рисков носит достаточно широкий характер. Финансовые операции отличаются различной степенью риска. Принято выделять следующие виды рисков: системный, страновой, кредитный, инвестиционный, валютный, процентный, ликвидности, концентрации, операционный, правовой, рыночный, риск репутации, злоупотреблений, технологический и другие.

Выделяют риск по видам заемщиков (корпоративный клиент, банк, частное лицо и т.д.); риски, связанных с конкретными видами финансовых инструментов (кредит, вексель, долговое обязательство, форвард и пр.) и банковских операций (кредитный, инвестиционный, валютный). Кроме того, различают внутренние риски, – связанныес внутренней средой банка, внешние, в т.ч. системные риски, соответственно, – свнешними условиями деятельности банка. Совокупный банковский риск показывает полную величину риска банка.

Одна из главных стратегических задач банка – обеспечениеоптимума между прибыльностью и риском. Стратегия, связанная с высоко рисковыми операциями приводит к убыткам, снижению ликвидности. Напротив, если прибыльность ниже рыночного уровня, банк начинает испытывать сложности. С целью стабилизации уровня риска при росте активов необходимо увеличивать капитал.

Известно, что риск связан со сроком вложений, – чембольше срок, тем больше риск. Обеспечение – это виды и формы гарантированных обязательств заемщика перед кредитором (банком) по возвращению кредита в случае его не возврата заемщиком.

Кредитный риск возникает не только при кредитовании на срок, например юридических или физических лиц, покупке любых долговых обязательств (государственных ценных бумаг, корпоративных облигаций, векселей), но и при текущих расчетах. В соответствии с этим выделяют прямой кредитный риск, риск дефолта по ценным бумагам (непогашения долгового обязательства, невыплаты купонов и т.д.), риск неисполнения забалансовых обязательств, по производным финансовым инструментам, расчетный риск.

Основными элементами управления кредитным риском являются: анализ финансового состояния заемщиков и контрагентов, обеспечение кредита, установка лимитов на операции, резервирование.

Традиционный способ минимизации этого риска при кредитовании юридических или физических лиц – принятиезалога (обеспечения кредита) в виде ликвидных активов или ценного имущества. Один из способов минимизации кредитного риска в расчетных операциях – проведениепредоплаты.

Принципиальным отличиемсовременного порядка кредитования является то, что банк, прежде всего, интересуется субъектом кредитования, с которыми заключается кредитный договор после изучения его способности возвратитьссуду. Всевопросы, связанныес кредитованием, решаются банком и заемщиком на договорной основе.

Кредитный договор определяет взаимные обязательства иответственность сторон. В нем предусматривается: цельиобъекты кредитования, размер кредита, сроки и другие условия выдачи и погашения ссуд; виды обеспечения кредита; процентная ставка за кредит; перечень документов, представляемыхзаемщикомдля контроля за движением кредита и финансовым положениемклиента; периодичность представлениябанку, атакже контрольные функции банка в процессе кредитования.

От того насколько четко и грамотно будет составлен Кредитный договор будет зависеть своевременность возврата займа.

В ходе исполнения кредитного договора могут возникнуть непредвиденные проблемы, вследствие которых необходимо изменить условия договора. Изменения условий кредитования и переоформление ссуд может происходить по инициативе, как заемщика, так и банка. Под изменением условий договора по переоформленным ссудам понимается одно из следующих изменений:

Уменьшение в дополнительном соглашении процентной ставки при условии, что первоначальным договором предусмотрена фиксированная ставка; при плавающей процентной ставке – изменения, не соответствующие условиям, содержащимся в первоначальном соглашении сторон;

Продление в дополнительном соглашениисрока предоставления кредита, указанного в первоначальном кредитном договоре;

Увеличение суммы предоставленного кредита по сравнению с первоначальной;

Переоформление дополнительного соглашения, в связи, с чем реально улучшается качество обеспечения ссудной задолженности по сравнению с первоначальными условиями. Переоформление ссуды свидетельствует, прежде всего, о понижении ее качества и повышении банковского риска.

Одним из условий кредитного договора должно быть право банка расторгнуть кредитный договор досрочно в случае нарушения клиентом-заемщиком предусмотренных договором обязательств.

Обычно банк требует досрочного погашения ссуды или взыскивает ее в бесспорном порядке при:

Несвоевременном представлении в банк балансов и других форм отчетности или при полном отказе от их представления;

Выявлении случаев реализации заложенного имущества без согласия банка;

Выявлении случаев неудовлетворительного хранения заложенного имущества;

Несвоевременной уплате основного долга и процентов. Клиенту-заемщику договор может предоставлять право в силу обоснованных причин не использовать кредит (кредитную линию) полностью или частично. Первоначально согласованная величина кредита (кредитной линии) в последующем может быть также скорректирована сторонами. При досрочном погашении кредита или неполном его использовании заемщиком банк теряет часть своего процентного дохода.

Банкидолжны постоянно проводить политику рассредоточения риска и не допускать концентрации кредитов у нескольких крупных заемщиков, так как это может иметь серьезные последствия в случае непогашения ссуды одним из них. Банк не должен рисковать средствами вкладчиков, финансируя спекулятивные (хотя и высоко прибыльные) проекты.

Следует отметить, что количественная оценка активов не играет особой роли в анализе деятельности банка, в соответствии с международной практикой главным критерием является оценка качества активов.

Как известно, отечественные банки привыкли проводить в основном краткосрочное кредитование,и неохотно идут на расширение долгосрочного в связи с высокой степенью риска, обусловленного наличием отраслевых особенностей и длительным периодом окупаемости вложенных средств. Выдача долгосрочного кредита не позволяет достоверно судить о том, сможет ли данный заемщик через несколько лет полностью выполнить свои обязательства перед банком, в то время как краткосрочный кредит выдается на сравнительно короткий срок, за который финансовая устойчивость предприятия существенно не меняется.

Кредитный риск в отношении банка возникает при невыполнении контрагентами банков своих обязательств, что, как правило, проявляется в невозврате (полностью или частично) основной суммы долга и процентов по нему в установленные в кредитном соглашении сроки.

В целях ограничения риска и увеличения притока кредитных ресурсов в промышленность необходимо совершенствование менеджмента кредитных портфелей отечественных коммерческих банков, характеризующихся следующими особенностями:

Склонностью к краткосрочному кредитованию;

Недостаточным качеством ресурсной базы банков;

Отсутствием мощного информационного центра;

Недостатком высокоспециализированных кадров.

В этой связи основными задачами кредитного менеджмента, направленного на снижение кредитного риска, являются:

Определение факторов, влияющих на уровень кредитного риска;

Оптимизация кредитного портфеля с точки зрения кредитных рисков, состава клиентов и структуры ссуд;

Определение уровня кредитоспособности заемщика и выявление возможности изменения его финансового положения;

Выявление проблемных ссуд на ранней стадии их появления;

Оценка достаточности ресурсной базы и ее своевременная корректировка;

Обеспечение диверсификации кредитных вложений, их ликвидности и доходности;

Разработка кредитной политики банка с учетом проведенного анализа качества кредитного портфеля.

Высокая степень риска кредитования промышленных предприятий требует от коммерческого банка тщательно продуманной политики управления риском в рамках кредитной политики, которая включает стратегию, методы оценки, а также формы управления риском.

Кредитный менеджмент в области управления кредитным риском предполагает диверсификацию риска, определение системы делегирования полномочий, формирование качественного кредитного досье, систему мониторинга за выданным кредитом, наличие и качество информационной базы данных, а также наличие службы, осуществляющей возврат проблемных кредитов.

Диверсификация рисков предполагает, что кредитный портфель любого банка должен быть диверсифицирован для того, чтобы несостоятельность одного клиента, группы клиентов, отрасли не подвергала опасности существование банка.

Банковский менеджмент в области управления кредитом является сложным и многоаспектным процессом. Качество управления процессом кредитования зависит, прежде всего, от успеха реализации каждого этапа в отдельности, что в свою очередь напрямую связано с опытом и квалификацией кадрового персонала.

Современные условия развития экономики все еще характеризуются дефицитом не только квалифицированных банковских работников, но и грамотного управленческого персонала на промышленном предприятии, что обусловило нестабильность и неуверенность деятельности коммерческих банков по отношению к промышленному сектору.

Процесс активного взаимодействия банков с промышленностью сдерживается непониманием и нежеланием обеих сторон найти компромиссный выход из создавшейся ситуации. На самом деле взаимная интеграция банков и промышленности предполагает наличие сильных, неразрывных и долгосрочных связей между данными структурами и их подразделениями. Поэтому руководство и управленческий персонал банков и промышленных предприятий должны четко осознавать, что использование кредита не должно быть сиюминутным и одноразовым, напротив, кредитные отношения должны основываться на долгосрочных и тесных взаимоотношениях при непосредственном участии и осуществлении контроля каждой из сторон.

Таким образом, в процессе взаимодействия коммерческих банков и промышленных предприятий в современных условиях активное применение зарубежного опыта, адаптированного к отечественным условиям, способствовало бы быстрому выходу из сложившейся парадоксальной ситуации, когда промышленные предприятия испытывают дефицит финансовых средств, а банки могут, но опасаются активно кредитовать последних. Вместе с тем применение оптимальных подходов из зарубежного опыта по минимизации кредитных рисков не всегда приемлемо для казахстанской экономики в силу отличительной особенности инфраструктуры рынка.

Использованная литература:

1.Сейткасимов Г.С. Банковское дело, А: « Каржы - Каражат », 1998