Обычно компании-упрощенцы не работают с НДС. Однако случаются ситуации, когда, к примеру, налог следует перечислить в бюджет. И, хотя никаких радикальных изменений законодателями в учете НДС при УСН в 2018 году не предусмотрено, разберемся, когда такие ситуации возникают и как справляются с ними фирмы, применяющие различные упрощенные схемы налогообложения.

Платят ли НДС фирмы на УСН: правовые основания

На вопрос платят ли компании на УСН НДС, отвечает ст. 346.11 НК РФ, в которой подобные предприятия не признаются плательщиками НДС, если только они не занимаются ввозом товаров в Россию, либо не проводят операции по договорам простого (или инвестиционного) товарищества и доверительного управления (ст. 174.1 НК).

Налоговый агент по НДС при УСН

Отметим, что платить НДС фирма-упрощенец при покупке товаров у зарубежного продавца будет лишь в том случае, если у контрагента нет постоянного представительства в РФ, т.е. произвести уплату налога в бюджет он не вправе. В такой ситуации отечественный покупатель будет являться налоговым агентом, обязанным удержать с партнера-иностранца НДС и перечислить его в бюджет (ст. 161 НК РФ).

Восстановление НДС при переходе на УСН

Компании и предприниматели, работающие на ОСНО и собирающиеся перейти на упрощенную систему налогообложения, обязаны до окончания года подать в ИФНС соответствующее уведомление . При этом им придется провести восстановление НДС, поскольку упрощенцы не признаются плательщиками этого налога. П.п. 2, 3 ст. 170 НК РФ обязывает восстановить суммы НДС, принятые к вычету по товарам/работам/услугам (в т.ч. ОС и НМА), если предполагается их дальнейшее использование неплательщиками НДС. Восстановление НДС при упрощенной системе налогообложения осуществляется по остаткам имущества, не использованным до перехода на УСН. По активам, не являющимся ОС и НМА, налог восстанавливается в сумме, принятой к вычету ранее.

Приведем пример: компания на ОСНО в ноябре 2017 приобрела 10 позиций ТМЦ по цене 2000 рублей на сумму 20 000 + НДС 18% - 3600 руб. НДС в полном размере был принят к вычету. До конца года было реализовано 6 позиций товара. С 01.01.2018 фирма перешла на УСН. Восстановить НДС необходимо по 4-м оставшимся позициям: сумма НДС составит 1440 руб. ((10 – 6) х 2000 х 18%).

Несколько иной порядок (обусловленный особенностями активов) действует при восстановлении НДС по ОС и НМА, если компания решила перейти на УСН. Налог восстанавливается пропорционально остаточной стоимости, не учитывая проведенные переоценки.

Пример: компания купила в 2015 станок стоимостью 295 000 руб. с учетом НДС 45 000 руб. НДС был принят к вычету, а на момент перехода с 01.01.2018 остаточная стоимость станка составила 148 000 руб. Сумма восстановления по налогу составит 26 640 руб. (45 000 х 148 000 / 250 000).

Все операции по восстановлению НДС должны быть проведены в предшествующем переходу на срецрежим, налоговом периоде. В последнем примере сделать это следует в 4-м квартале 2017.

НДС при переходе с УСН на ОСНО

Прекращая применять упрощенный режим, фирма становится плательщиком НДС. В период перехода важно перепроверить все проводимые сделки на предмет поступления авансовых платежей. Так, если аванс за ТМЦ был перечислен до перехода на ОСНО, а приобретение товара произошло позже, то насчитывать НДС следует уже только на реализацию. В случае, когда аванс перечислен после перехода на ОСНО , налог исчисляют из суммы аванса, реализации, а после отгрузки товара, НДС с аванса принимают к вычету.

Следует принять во внимание тот факт, что переоформление счетов-фактур с НДС будет возможно по отгрузкам, срок выставления которых заканчивается в месяце перехода на ОСНО. Утрата права на УСН может повлечь за собой уплату НДС из собственных средств фирмы, если компания «протянет» с выставлением счетов, а впоследствии учесть сумму налога в затратах при расчете налога на прибыль уже не удастся. Переходя с УСН на ОСНО начислять НДС необходимо с начала квартала, в котором изменился режим налогообложения.

Компенсация НДС при УСН в смете

В отличие от предприятий на ОСНО, упрощенцы относят НДС на приобретаемые товары и услуги на затраты. И это становится ошибкой при работе строительных фирм-упрощенцев, поскольку включать НДС в смету они не могут, а правильность расчетов между участниками строительного рынка ставится под угрозу.

Убрать строку «НДС» из сметы нельзя, так как у строительной фирмы на УСН всегда найдутся партнеры, применяющие ОСНО, а, значит, работать с НДС, т.е. выплачивать его, относя к расходам, придется. Сумма НДС у этого бизнесмена войдет в общую стоимость услуги или товара тогда как у партера на ОСНО тот же товар будет стоить дешевле на 18 %. При этом НДС не выделяется и не возвращается. В сметах же он всегда начисляется в итоге, минуя позиции стоимости материалов, эксплуатации механизмов и т.п.

В этом случае предусмотрен механизм компенсации НДС. В структуре лимитированных расходов по смете итоговая строка «НДС» заменяется на строку «Компенсация НДС при УСН». Рассчитывают ее сумму из доли затрат на материалы в составе накладных расходов (17,12%) и сметной прибыли (15%) по формуле (с учетом письма Госстроя от 27.11.2012 № 2536-ИП/12/ГС):

((материалы + эксплуатация механизмов без учета зарплаты работающих на них) + накладные расходы х 0,1712 + сметная прибыль х 0,15 + работа оборудования) х 0,18.

Результат исчислений записывается в итоговых суммах сметы, там, где обычно указывают сумму НДС. Подобный расчет упорядочит взаимоотношения с контрагентами, поскольку эта итоговая сумма увязана с размером НДС, который уплачивают контрагенты. Упрощенец не платит НДС, но несет эти расходы, взаимодействуя со своими партнерами, и включает затем их в расходы.

«Упрощенцы» не являются . То есть не исчисляют данный налог при реализации товаров (работ, услуг). Однако при покупке ценностей у плательщиков НДС в учете «упрощенца» появляется так называемый «входной» налог. Можно ли его сразу списывать на расходы при УСН, или нужно включать в первоначальную стоимость купленных ценностей? Как отразить «входной» НДС на счетах бухгалтерского учета и в какой момент списать? В частности, требуется ли вести учет на специальном счете 19 «Налог на добавленную стоимость по приобретенным ценностям», или плательщики на УСН могут обойтись без него? Какие документы подтвердят обоснованность учета? Ответы на эти популярные вопросы вы найдете в данной статье.

Как «входной» налог отражается в налоговом учете при УСН

Правила на «упрощенке» с объектом доходы минус расходы различаются в зависимости от того, что купил налогоплательщик.

Ситуация 1 . Вы приобрели товары, материалы, работы или услуги . В данном случае в момент списания стоимости покупки на расходы вы вправе списать и НДС по ней. При этом в Книге учета доходов и расходов нужно делать две записи. Одна будет на сумму «входного» НДС. Другая — на сумму остальной покупки. Если вы учитываете только часть покупки, то и налог признавайте в расходах частично. Такой порядок следует из подпункта 8 пункта 1 статьи 346.16 НК РФ.

Напомним, чтобы списать на расходы при УСН стоимость работ, услуг или материалов, их достаточно оприходовать и оплатить продавцу. Для товаров предусмотрено дополнительное условие — они должны быть еще и реализованы. Факт оплаты их покупателем, вашим клиентом, значения не имеет (п. 2 ст. 346.17 НК РФ, письмо Минфина России от 17.02.2014 № 03-11-09/6275). Соответственно в отношении «входного» НДС действуют такие же правила списания.

Обратите внимание! «Входной» НДС списывайте на расходы при УСН по тем же правилам, что и товары, материалы, работы, услуги, при покупке которых он был уплачен.

При этом не забывайте, что на расходы списываются только те траты, которые прямо поименованы в закрытом перечне, приведенном в пункте 1 статьи 346.16 НК РФ. Если нет оснований списать саму ценность, то и «входной» НДС по ней на расходы при УСН не относится.

Ситуация 2 . Куплены основные средства или нематериальные активы . Такие объекты отражают в налоговом учете при УСН по мере их ввода в эксплуатацию и оплаты по первоначальной стоимости, которая сформирована в бухучете (п. 3 ст. 346.16 НК РФ). А она включает в себя НДС (подп. 3 п. 2 ст. 170 НК РФ, п. 8 ПБУ 6/01 «Учет основных средств», п. 8 ПБУ 14/2007 «Учет нематериальных активов»). Поэтому в Книге учета цену основных средств и НМА указывайте вместе с «входным» налогом. Отдельной строкой налог в Книге учета не выделяется. Также напомним, что для основных средств, права на которые подлежат государственной регистрации, предусмотрено дополнительное условие их учета — должны быть поданы документы на регистрацию указанных прав.

Как «упрощенцу» списывать «входной» НДС в бухучете

Сумму «входного» НДС «упрощенцам» положено учитывать в стоимости покупки (подп. 3 п. 2 ст. 170 НК РФ). То есть нужно формировать одну запись:

Дебет 10 (08, 20, 25, 26, 41, 44…) Кредит 60 (76)

- отражена стоимость покупки, включая «входной» НДС.

Однако «упрощенцы» с объектом налогообложения доходы минус расходы часто стремятся к тому, чтобы выделять «входной» НДС на счетах бухучета отдельно. Ведь по ряду покупок, прежде всего материлов, товаров, работ и услуг, такой налог нужно показать в Книге учета отдельной строкой. И чтобы сблизить данные бухгалтерского и налогового учета, некоторые бухгалтеры считают, что целесообразно «входной» НДС выделять отдельно на счете 19 «Налог на добавленную стоимость по приобретенным ценностям».

На заметку. При каких покупках «входного» НДС не возникает

1. Продавец не является плательщиком НДС

. Это значит, что ваш контрагент работает на специальном налоговом режиме, собственно, как и вы. Это может быть УСН, ЕНВД, патент или ЕСХН. Продавцы на спецрежимах не начисляют НДС с реализации и не выписывают счета-фактуры (п. 2 и 3 ст. 346.11, абз. 3 п. 4 ст. 346.26, п. 11 ст. 346.43 и п. 3 ст. 346.1 НК РФ).

2. Реализация в силу закона не подлежит налогообложению (освобождена от НДС)

. Такие случаи перечислены в статье 149 НК РФ. К ним, например, относятся:

- осуществление банками банковских операций (за исключением инкассации);

- услуги по проведению техосмотра транспорта;

- услуги архивных организаций по использованию архивов.

В этом случае не будет как «входного» НДС, так и счета-фактуры. Правда, до 2014 года счета-фактуры по таким операциям продавец должен был выставлять с пометкой «Без налога (НДС)». Однако с 1 января 2014 года данный порядок отменили благодаря поправкам в пункт 5 статьи 168 НК РФ.

3. Компания освобождена от исполнения обязанностей плательщика НДС

. Данная льгота предусмотрена статьей 145 НК РФ. Ею могут воспользоваться фирмы и предприниматели с небольшими оборотами по реализации. Общая сумма их выручки за три предшествующих последовательных календарных месяца не должна превысить 2 млн руб. без учета НДС. При этом заметьте: в данном случае продавец все же обязан выписать счет-фактуру с пометкой «Без налога (НДС)» (п. 5 ст. 168 НК РФ).

Однако, на наш взгляд, это вряд ли чем поможет. Судите сами. Моменты списания покупок в бухгалтерском и налоговом учете разные. Так, материалы по общему правилу можно списать при УСН, когда ценности оприходованы и оплачены поставщику (подп. 1 п. 2 ст. 346.17 НК РФ). В бухучете же нужно ждать, когда они будут отпущены в производство (п. 93 Методических указаний, утвержденных приказом Минфина России от 28.12.2001 № 119н). При этом факт оплаты для бухучета не важен. По товарам моменты списания также могут различаться из-за оплаты их поставщику — для налогового учета это обязательное требование (подп. 2 п. 2 ст. 346.17 НК РФ).

То есть расходы в бухгалтерском и налоговом учете формируются в разные моменты времени. НДС соответственно тоже должен списываться в разное время. Поэтому целесообразно так настроить программу, чтобы вести отдельный учет НДС только в налоговом учете. Если НДС выделять и в бухучете, можно только сильнее запутаться.

Пример

. Учет «входного» НДС «упрощенцем»

ООО «Елена», применяющее УСН с объектом доходы минус расходы, в апреле 2014 года закупило партию товара — 450 штук стульев стоимостью 1180 руб. за единицу, в том числе НДС — 180 руб. Во II квартале была реализована вся партия, а именно:

- в апреле — 175 стульев;

- в мае — 120 стульев;

- в июне — 155 стульев.

30 июня 2014 года поставщику оплачена только половина приобретенных ценностей. Остальная часть будет оплачена в III квартале. В апреле бухгалтер сделал следующие записи в бухгалтерском учете:

Дебет 41 Кредит 60

- 531 000 руб. (1180 руб. × 450 шт.) — отражена стоимость приобретенных товаров, включая «входной» НДС;

- 206 500 руб. (1180 руб. × 175 шт.) — списана стоимость товаров, реализованных в апреле.

В следующих месяцах были сделаны проводки:

Дебет 90 субсчет «Себестоимость продаж» Кредит 41

- 141 600 руб. (1180 руб. × 120 шт.) — списана стоимость товаров, реализованных в мае;

Дебет 90 субсчет «Себестоимость продаж» Кредит 41

- 182 900 руб. (1180 руб. × 155 шт.) — списана стоимость товаров, реализованных в июне.

В налоговом учете на конец II квартала (30 июня) бухгалтер списал стоимость только тех реализованных ценностей, которые были оплачены поставщику, выделив при этом НДС. Итого на расходы было списано 265 500 руб. (1180 руб. × 450 шт. × 50%), из них:

- 225 000 руб. (1000 руб. × 450 шт. × 50%) — стоимость товаров без учета НДС;

- 40 500 руб. (180 руб. × 450 шт. × 50%) — сумма НДС по товарам.

На основании какого документа учитывать «входной» НДС

Любой плательщик НДС, отгружая товары (работы, услуги) юрлицам, обязан выписать счет-фактуру с выделенной в нем суммой налога на добавленную стоимость. На это у продавца есть пять календарных дней, считая со дня отгрузки (п. 3 ст. 168 НК РФ). «Входной» НДС будет также выделен в товарной накладной или акте, которые вы получаете.

Вместо счета-фактуры и товарной накладной (акта) с недавних пор может применяться единый универсальный передаточный документ (акт) (или сокращенно — УПД) (письмо ФНС России от 21.10.2013 № ММВ203/96@). При этом, чтобы он имел силу счета-фактуры, данному документу продавец должен присвоить статус 1. Он указывается в левом верхнем углу УПД.

Так вот, если вы получаете УПД с кодом 1, то на основании этого одного документа вы отражаете в учете как «входной» НДС, так и остальную стоимость покупки.

Если вам выписывают накладную (акт) и счет-фактуру, то оба эти документа подтвердят ваше право принять НДС на расходы в налоговом учете (письмо Минфина России от 24.09.2008 № 03-11-04/2/147). Проверьте, чтобы счет-фактура был оформлен надлежащим образом и соответствовал всем необходимым требованиям. Так, документ должен быть составлен по действующей форме (утверждена постановлением Правительства РФ от 26.12.2011 № 1137, далее — постановление № 1137). Это важно, поскольку все расходы в налоговом учете должны быть подтверждены. А для списания «входного» НДС в качестве отдельного вида расхода счет-фактура или УПД — обязательны. Во всяком случае, на этом настаивают проверяющие.

Суть вопроса. Чтобы принять «входной» НДС в расходы при УСН, нужен счет-фактура от поставщика или универсальный передаточный документ со статусом 1.

Что касается бухучета, то в нем отражать покупку с НДС можете на основании только накладной (акта) (п. 1 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ).

Заметьте: счета-фактуры может не быть, если ваш сотрудник приобрел товар как подотчетное лицо и действовал при этом как обычный гражданин. Дело в том, что продавцы, занятые в сферах розничной торговли и общественного питания и торгующие для населения за наличный расчет, счета-фактуры могут не выставлять. Считается, что они выполнили свою обязанность по выставлению счета-фактуры, если выдали покупателю кассовый чек или бланк строгой отчетности (п. 7 ст. 168 НК РФ). При этом по общему правилу НДС в таких документах не выделяют (п. 6 ст. 168 НК РФ). Но если налог все-таки выделен, чек ККТ или бланк строгой отчетности можете приравнять к счету-фактуре. Об этом свидетельствует многочисленная арбитражная практика (см., например, постановление ФАС Московского округа от 23.08.2011 № КА-А41/767111).

Обратите внимание! На основании «авансового» счета-фактуры принять «входной» НДС к учету плательщик УСН не вправе.

Полезные советы. Что делать со счетами-фактурами, которые продавец выставляет на предоплату

Продавцы, применяющие общий режим налогообложения, обязаны выставлять счета-фактуры не только на отгрузку, но и на предоплату, полученную от покупателя. Исключение — случаи, когда отгрузка производится в течение пяти календарных дней после поступления аванса (п. 3 ст. 168 НК РФ, письмо Минфина России от 12.10.2011 № 03-07-14/99). А что делать «упрощенцам», оплатившим покупку вперед и получившим «авансовый» счет-фактуру?

Поскольку товар вы только оплатили, но к вам он еще не поступил и вы его не оприходовали, то никакого расхода у вас не будет. Значит, не может быть речи и об учете «входного» НДС. Когда вы оплачиваете заранее работу или услугу, ситуация аналогичная — работа или услуга еще не выполнена, а значит, будет учтена позже. Поэтому фактически счет-фактура на аванс вам, «упрощенцам», и не нужен. Для учета «входного» НДС надо получить обычный счет-фактуру — на отгрузку.

Нужно ли счета-фактуры по покупкам подшивать в журнал учета счетов-фактур

Постановление № 1137 предусматривает форму журнала учета счетов-фактур. «Упрощенцы» часто спрашивают, должны ли они вести такой журнал по счетам-фактурам, полученным по покупкам. Спешим вас успокоить: данной обязанности у вас нет. Заполнять подобный реестр в таком случае вы можете только по собственному желанию, если это вам удобно. Например, чтобы было легче контролировать наличие поступивших счетов-фактур. При этом обратите внимание: целесообразно упростить утвержденную форму журнала, оставив только те графы, которые нужны вам для работы.

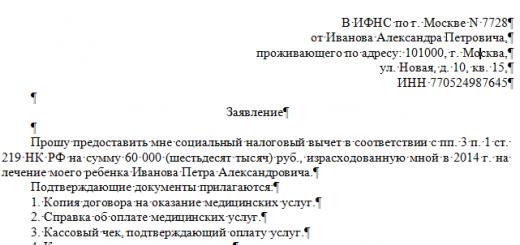

Как быть с НДС по аренде государственного или муниципального имущества

«Входной» НДС с арендной платы государственного или муниципального имущества вы должны учитывать в общем порядке — о нем мы поговорили выше. Единственная разница — счет-фактуру арендодатель в данном случае вам не выписывает. Вы признаетесь налоговым агентом по НДС и сами выставляете этот документ себе. Поэтому в день расчетов с контрагентом удержите НДС из суммы арендной платы (п. 5 ст. 346.11 , а также абз. 1 п. 3 ст. 161 НК РФ).

Отразите удержание налога записями:

Дебет 60 (76) Кредит 51

- перечислена арендодателю сумма арендной платы (без НДС);

Дебет 60 (76) Кредит 68

- удержан с арендной платы НДС.

Обратите внимание! При аренде государственного или муниципального имущества «упрощенец», выступая в качестве налогового агента, сам выставляет себе счет-фактуру на сумму арендной платы с выделением налога и пометкой «Аренда государственного (муниципального) имущества».

Не позднее следующих пяти календарных дней выпишите себе в одном экземпляре счет-фактуру на сумму арендной платы. Выделите в документе налог и сделайте пометку: «Аренда государственного (муниципального) имущества» (п. 3 ст. 168 НК РФ). В строке «Продавец» укажите реквизиты контрагента, в строке «Покупатель» — реквизиты своей фирмы. Подписать счет-фактуру должны ваш руководитель и главный бухгалтер. Готовый документ зарегистрируйте в части 1 журнала учета счетов-фактур и книге продаж (п. 2 Правил ведения журнала учета счетов-фактур и п. 3 и 15 Правил ведения книги продаж (утверждены постановлением № 1137)).

Удержанный налог перечислите по итогам квартала, в котором вы его удержали, в три этапа — равными долями не позднее 20-го числа каждого из трех месяцев, следующих за кварталом (п. 1 ст. 174 НК РФ). Например, вы можете уплатить по 1/3 суммы налога за I квартал до 20 апреля, 20 мая и 20 июня. Уплату отразите проводкой:

Дебет 68 Кредит 51

- перечислена в бюджет сумма удержанного НДС.

Также по итогам отчетного квартала не позднее 20го числа сдайте декларацию по НДС, заполнив титульный лист и раздел 2. Отчетность подайте в электронном виде или на бумаге (п. 5 ст. 174 НК РФ, приказ Минфина России от 15.10.2009 № 104н).

Обратите внимание!

В Книге учета доходов и расходов «входной» НДС показывают отдельно от остальной суммы покупки. Исключение — основные средства и нематериальные активы. Их стоимость отражают вместе с «входным» налогом.

В бухучете всем «упрощенцам» целесообразно отражать «входной» НДС в стоимости покупки, отдельно его не выделяя.

В налоговом учете принять в расходы НДС по покупкам можно только на основании счета-фактуры на отгрузку. «Авансовый» счет-фактура не подходит.

Что нужно предпринять упрощенщикам, когда они заключают договоры купли-продажи с компанией на общем режиме? И стоит ли выписывать счет-фактуру, стараясь угодить покупателю? Ответы на эти и многие другие актуальные вопросы по теме вы найдете в статье, которую подготовили наши коллеги уз журнала «Упрощенка».

Для компаний и индивидуальных предпринимателей, применяющих упрощенную систему, абсолютно не важно, какой режим налогообложения применяет их партнер. Это не влияет на бухгалтерский либо налоговый учет при упрощенной системе. А вот для организаций, применяющих общий режим, имеет значение то, что вы находитесь на «упрощенке» и не платите НДС (п. 2 ст. 346.11 НК РФ).

Ведь если вы не начисляете НДС при продаже, ваш контрагент не сможет принять его к вычету. А это увеличит его налоговые платежи в бюджет. В данном материале мы подробно расскажем, в каких случаях партнер на общем режиме даже и без вычета по налогу на добавленную стоимость сможет с выгодой как для себя, так и для вас заключить сделку, не потеряв в деньгах.

Ситуация № 1 Вы покупаете товар у компании на общем режиме

Если вы что-либо покупаете у фирм на общем режиме, то для продавца не важно, какую систему налогообложения вы применяете. Он при реализации начислит свои налоги, а вы учтете приобретенные товары (работы, услуги) по правилам налогового учета при УСН.

Когда возникает проблема. Сложности могут возникнуть, если вы решите вернуть товар, который прежде приняли к учету. Такая операция с точки зрения НДС рассматривается как обратная реализация. Поскольку прежде право собственности на товар уже перешло к вам как к покупателю, а при возврате оно возвращается продавцу.

То есть у продавца возникает покупка того же самого товара, а у покупателя - продажа. В этом случае продавцу на общем режиме было бы выгоднее купить товар с НДС, чтобы поставить налог к вычету. Тогда с учетом того налога, который он начислил при продаже, он «выйдет на ноль», то есть каких-либо трат в виде налога на добавленную стоимость у него не будет. Однако вы, будучи покупателем, применяющим упрощенную систему, не платите НДС, то есть не можете выписать счет-фактуру при обратной реализации.

Решение. В этом случае сам продавец на общем режиме может выписать корректировочный счет-фактуру (письмо Минфина России от 24.07.2012 № 03-07-09/89). В нем он должен отразить разницу, на которую уменьшилось количество и стоимость реализованных товаров, а также сумму «входного» НДС. Никаких исправлений в первоначальный счет-фактуру при этом вносить не надо (письмо Минфина России от 31.07.2012 № 03-07-09/96).

Однако, прежде чем выписывать корректировочный счет-фактуру, фирме на общем режиме нужно получить документы, обосновывающие возврат товара. Такими документами являются претензия от вас как от покупателя, акт о выявленных недостатках по форме № ТОРГ-2 или по самостоятельно разработанной форме (Федеральный закон от 06.12.2011 № 402-ФЗ и п. 10 ст. 172 НК РФ). У вашего контрагента есть пять календарных дней на то, чтобы выписать самому себе корректировочный счет-фактуру с того дня, как он получит любой из перечисленных документов. Это следует из абзаца 3 пункта 3 статьи 168 Налогового кодекса РФ. О том, что должно быть указано в корректировочном счете-фактуре, сказано в пункте 5.2 статьи 169 НК РФ.

Обратите внимание на такой момент. Не важно, по какой причине вы вернули товар: надлежащего качества он был или имел недостатки, порядок выставления корректировочного счета-фактуры будет одинаковый в любом случае (письмо Минфина России от 31.07.2012 № 03-07-09/100).

Далее корректировочный счет-фактуру продавец зарегистрирует в книге покупок. Это следует из пункта 12 Правил ведения книги покупок, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137. И только после этого ваш партнер на общем режиме сможет уменьшить НДС, подлежащий уплате в бюджет.

На заметку

Сможет ли компания на общем режиме получить вычет по НДС, если «упрощенец» выписал счет-фактуру

Хотя «упрощенцы» и не являются плательщиками НДС, их никто не накажет, если они решат выписать счет-фактуру. При условии, конечно, что соответствующая сумма налога будет уплачена в бюджет, а по окончании квартала в инспекцию подана налоговая декларация по НДС (п. 5 ст. 173 НК РФ). При этом в расходы, учитываемые при УСН, уплаченную сумму налога включить нельзя (п. 1 ст. 346.16 НК РФ). Поэтому иногда «упрощенцы» идут навстречу своему партнеру и, чтобы его не потерять, все же выписывают счета-фактуры.

Правда, по мнению Минфина и ФНС, принять к вычету НДС по такому счету-фактуре фирмам на общем режиме нельзя. Поскольку документ выписан неплательщиком НДС. А значит, составлен с нарушением правил (письма Минфина России от 16.05.2011 № 03-07-11/126 и ФНС России от 06.05.2008 № 03-1-03/1925).

Если так случилось, что инспекция отказала фирме в налоговом вычете по счетам-фактурам, полученным от «упрощенцев», она может обратиться в суд. Большинство арбитров в подобных спорах поддерживают покупателей и говорят о том, что у налогоплательщика, который перечислил налог неплательщику НДС, есть право на вычет в общеустановленном порядке. Ведь согласно пункту 5 статьи 173 НК РФ «упрощенец», реализовавший продукцию с НДС, этот налог должен заплатить в бюджет. Значит, покупатель может принять его к вычету. Такую позицию, в частности, занял ФАС Московского округа в постановлении от 30.06.2011 № КА-А40/6142-11-2 и ФАС Уральского округа в постановлении от 23.05.2011 № Ф09-2100/11-С2.

Таким образом, настаивая на том, чтобы «упрощенец» выписал счет-фактуру, взвесьте прежде все за и против. Так ли нужен вам этот документ, если из-за него, возможно, придется доводить дело до суда. Вполне вероятно, что и получение «входного» НДС не окажется для вас невыгодным.

Случай № 2 Вы продаете товар компании, применяющей общий режим

Это как раз тот случай, когда ваш режим налогообложения влияет на размер налоговых платежей фирмы, применяющей общий режим.

Когда возникает проблема. Проблема может возникать при каждой продаже, поскольку вы не начисляете налог на добавленную стоимость. А для компаний и индивидуальных предпринимателей, находящихся на общем режиме налогообложения, это означает, что у них по такой сделке нет «входного» налога, который можно было бы принять к вычету.

Решение. Так как вы не относитесь к плательщикам НДС, то и не включаете сумму налога в цену товара (п. 2 ст. 346.11 НК РФ). А значит, товар в этом случае можно продать дешевле. Покупатель на общем режиме в свою очередь вправе всю стоимость товара признать в расходах, уменьшающих налоговую базу по налогу на прибыль. Продавец на УСН не платит НДС и не включает сумму налога в цену товара, а значит, может продавать его дешевле.

Поэтому, заключая договор с компаниями и индивидуальными предпринимателями на общем режиме, снизьте стоимость товара на сумму НДС. В этом случае, даже не получив вычета по налогу на добавленную стоимость, те, кто применяет общий режим налогообложения, экономических потерь иметь не будут. Покажем на примере, как это выглядит.

Пример. Расчет выгоды от покупки товаров у «упрощенца» без НДС

ООО «Астра» находится на общем режиме налогообложения и ведет оптовую торговлю. Фирма реализовала партию товара по цене 23 600 руб. (в том числе НДС 3600 руб.).

Рассчитаем, в каком размере придется уплатить налог на добавленную стоимость и налог на прибыль, если этот товар купить:

1) у плательщика НДС за 18 880 руб. (в том числе НДС 2880 руб.);

2) у «упрощенца» за 16 000 руб. (без НДС).

Для простоты расчетов будем рассматривать только расходы на покупку товара.

Первый случай. При отгрузке товара ООО «Астра» должно начислить НДС в сумме 3600 руб. В то же время, покупая товар у плательщика НДС, фирма сможет воспользоваться вычетом на сумму НДС в размере 2880 руб. Следовательно, НДС к уплате составит 720 руб. (3600 руб. – 2880 руб.).

При этом доходы, включаемые в базу по налогу на прибыль, равны стоимости реализованного товара без НДС, то есть 20 000 руб. (23 600 руб. – 3600 руб.). А расходы составляет покупная стоимость ценностей без НДС, это 16 000 руб. (18 880 руб. – 2880 руб.). Таким образом, налог на прибыль, который нужно уплатить ООО «Астра», составит 800 руб. [(20 000 руб. – 16 000 руб.) × 20%].

Общая сумма налогов (НДС и налога на прибыль) к уплате равна 1520 руб. (720 руб. + 800 руб.).

Второй случай. Если ООО «Астра» купит товар у «упрощенца», оно не сможет воспользоваться вычетом по НДС. Поэтому налог, который нужно заплатить в бюджет, равен начисленному при продаже товара - 3600 руб.

При этом доходы, учитываемые при расчете налога на прибыль, будут те же, что и в первом варианте, а расходы равны покупной стоимости товара - 16 000 руб. Налог на прибыль тоже не изменится - 800 руб. Общая сумма налогов к уплате составит 4400 руб. (3600 руб. + 800 руб.).

Сравним отчисления в бюджет. Покупая товар у «упрощенца», ООО «Астра» заплатит налогов больше на 2880 руб. (4400 руб. – 1520 руб.). И может показаться, что второй способ невыгоден. Однако это не так. Ведь поставщику товаров при втором способе фирма заплатила также на 2880 руб. меньше (18 880 руб. – 16 000 руб.).

Так что в данной ситуации оба варианта в плане затрат ничем не отличаются, и выбор поставщиков не следует основывать на системе налогообложения.

НДС при УСН в большинстве случаев платить не нужно, и это знают все. В то же время есть определенные условия, при наличии которых придется начислить и перевести в бюджет НДС при УСН, несмотря на общепринятый порядок. В нашей статье мы рассмотрим, что же это за условия.

Специфика упрощенки как спецрежима, есть ли НДС на упрощенке

Одним из основных ограничений для применения упрощенного режима уплаты налогов является предельная сумма поступлений от реализации и от иных источников. В 2016 году для желающих использовать УСН установлен лимит данного параметра на уровне 79,74 млн руб. Нужно учитывать, что указанный показатель ежегодно корректируется на коэффициент-дефлятор.

Помимо названного базового критерия существуют еще два ограничения:

- средняя численность работников должна составлять не более 100 ед.;

- остаточная стоимость внеоборотных активов должна оставаться в пределах 100 млн руб.

В качестве налогооблагаемого объекта могут выступать как отдельно доходы, так и доходы за вычетом расходов. НДС при упрощенной системе налогообложения , как и иные фискальные платежи (налог на прибыль, НДФЛ, налог на имущество), не уплачивается, все они заменены одним бюджетным перечислением в форме единого налога.

Работа с НДС на упрощенке в 2016 году: должен ли быть НДС на УСН

Как уже было отмечено выше, НДС при УСН в бюджет не уплачивается. Компании или ИП на УСН НДС в документах на отгрузку не выделяют и счета-фактуры не оформляют. Если же они все-таки выпишут счет-фактуру и выделят в нем НДС, то обязаны будут перечислить выделенный налог в бюджет. При отказе от исполнения описанной обязанности компаниям или ИП грозят штрафные санкции.

Организациям, вынужденным произвести оплату НДС при УСН в текущем периоде, необходимо сдать всю сопутствующую отчетность, причем обязательно в электронном формате.

С 2015 в отчетности необходимо указывать данные из счетов-фактур. Кроме того, компании-посредники, которые не отнесены к агентам по налогу, но принимающие и выставляющие счета-фактуры, обязаны сдавать журналы регистрации счетов-фактур в налоговую инспекцию в качестве своеобразной отчетности по НДС при упрощенке . Можно и не испытывать сложностей со сдачей подобной отчетности по НДС на упрощенке , если такой посредник заключит соглашение с поставщиком о том, что он не будет выдавать счетов-фактур.

Обязанность перечислить НДС при УСН не возникает в случае, если партнер выделит его в платежно-расчетных документах. Такой вывод следует из письма Минфина России от 18.11.2014 № 03-07-14/58618.

Кроме того, рассматривая проблему УСН и НДС, следует указать, что применение ставки 0% для упрощенцев не требует подтверждения.

Можно отметить, что в 2016 году положение компаний-упрощенцев стало в данном вопросе лучше. В частности, если фирма по просьбе партнера указывает в счетах-фактурах НДС при УСН с объектом «Доходы», ей не нужно учитывать его по итогам периода в налогооблагаемой базе, т. е. сумма доходов рассчитывается за вычетом НДС. Ранее же (до 2016 года) выделенный в документах НДС включался в доход компании-упрощенца. НДС при УСН с режимом «доходы за вычетом затрат» также не включается в состав доходов, одновременно с этим налог не увеличивает сумму расходов.

Упрощенная система налогообложения: НДС при наличии поставок из-за рубежа

Если актив поступает по контракту с территории иностранного государства, обязательно происходят исчисление и уплата НДС при УСН , поскольку такая обязанность возникает у всех организаций независимо от режима налогообложения (п. 2 ст. 346.11 НК РФ). Размер НДС здесь определяется исходя из полной стоимости по договору вместе с пошлинами и акцизами, перечисление происходит на счет таможенной службы. Отчитаться по поставке с предъявлением налоговикам таможенных документов, документов об оплате всех пошлин и налогов компания должна не позднее чем через 15 суток после предъявления товаров таможенникам.

Как работают налоговые агенты на упрощенке: с НДС или без НДС

Случаи, при которых компания на упрощенной системе может быть признана агентом и вынуждена начислить и заплатить НДС:

- Покупка товаров, работ, услуг у зарубежных фирм, не имеющих филиалов в России.

- Использование на возмездной основе имущества государственных предприятий. Объект обложения - арендная плата.

- Продажа конфиската, не имеющего собственника, или скупленного имущества, кладов.

Составление смет упрощенцами: возникает ли НДС при УСН «доходы»

Подрядные компании до начала строительства формируют сметную документацию с указанием стоимости работ, затрат на содержание машин и оборудования и итоговой суммы прибыли. Как соотносятся НДС и упрощенка в 2016 году при составлении строительных смет?

При общем режиме НДС, выделенный в документах поставщиков, учитывается в смете отдельно, в составе так называемых лимитированных затрат. Однако для фирм-упрощенцев действует иной порядок: они приводят сумму компенсации НДС вместо размера уплаченного налога. Сумма компенсации определяется по формуле

(См + (Сэ – Сзм) + Нр × 0,1712 + Сп × 0,15) × 0,18,

См - затраты на материалы;

Сэ - затраты на содержание механизмов и оборудования;

Сзм - оплата труда механиков;

Нр - накладные расходы;

Сп - прибыль по смете.

Итоги

На вопрос, платят ли НДС при УСН, ответить можно отрицательно. Однако следует учитывать, что могут возникнуть ситуации, при которых сделать это все-таки придется, т. е. НДС и упрощенка - понятия, не исключающие друг друга.

Компании на упрощенной системе налогообложения освобождены от уплаты ряда налогов. Наиболее привлекательным является освобождение от уплаты НДС. Однако сегодня нельзя говорить о полном отстранении «упрощенца» от этого налога. Бывают ситуации, в которых и «упрощенцы» являются налоговыми агентами по НДС, должны перечислять НДС в бюджет, а также представлять декларацию по НДС или Журнал учета полученных и выставленных счетов-фактур. При этом компания на УСН не является плательщиком НДС, а это значит, что права на налоговый вычет по «входному» НДС не имеет.

«Упрощенец» — налоговый агент по НДС

Компании на УСН освобождены от обязанностей плательщика НДС, однако у них могут возникать обязанности налоговых агентов по этому налогу (). «Упрощенцы» выступают в качестве налоговых агентов в следующих случаях:

- когда арендуют государственное или муниципальное имущество у органов государственной власти и управления, органов местного самоуправления;

- когда приобретают товары (работы, услуги), местом реализации которых является территория РФ, у иностранных лиц, которые не состоят на учете в налоговых органах РФ;

- когда в качестве посредника с участием в расчетах реализуют товары (работы, услуги, имущественные права) иностранных лиц, которые не состоят на учете в налоговых органах РФ;

- когда покупают (получают) государственное или муниципальное имущество, не закрепленное за государственными (муниципальными) предприятиями и учреждениями;

- когда продают конфискованное или реализуемое по решению суда имущество, бесхозяйные ценности, клады и скупленные ценности, а также ценности, которые перешли по праву наследования государству;

- в иных случаях, указанных в .

Рассмотрим подробнее первые две ситуации.

Арендуется госимущество

Когда «упрощенцы» арендуют государственное или муниципальное имущество у органов государственной власти и управления, органов местного самоуправления (кроме МУПа, ГУПа, учреждения), они становятся налоговыми агентами по НДС. Ставка налога в этом случае зависит от условий договора.

Если в договоре аренды НДС не выделен, тогда сумма налога рассчитывается по формуле:

НДС с суммы арендной платы = Сумма арендной платы × 18 %

При этом органу власти арендная плата перечисляется в сумме, указанной в договоре аренды, а НДС арендатор уплачивает «за свой счет».

Если в договоре сумма НДС выделена, тогда налог рассчитывается по расчетной ставке по формуле:

НДС с суммы арендной платы = Сумма арендной платы × 18/118

Сумма арендной платы, установленная в договоре, перечисляется арендодателю за минусом НДС. В такой ситуации налог действительно уплачивается из средств арендодателя.

«Упрощенец»-арендатор должен составить счет-фактуру в одном экземпляре и оставить его у себя. Налог уплачивается по 1/3 суммы налога не позднее 25-го числа каждого из трех месяцев, следующих за отчетным кварталом. В том квартале, когда налог был перечислен в бюджет, «упрощенец» вправе учесть НДС в расходах ().

Рассмотрим пример.

Организация ООО «Х» является плательщиком УСН. Осуществляет розничную торговлю. Под магазин арендует у комитета по управлению имуществом помещение, находящееся в муниципальной собственности. Согласно договору аренды ежемесячная арендная плата составляет 118 000 руб. (в том числе НДС — 18 000 руб.). Арендная плата перечисляется не позднее 3 числа месяца, следующего за расчетным. Таким образом, НДС с арендной платы составляет 18 000 руб. Организация ООО «Х» выступает в роли налогового агента, а значит, должна исчислить, удержать и перечислить НДС с суммы арендной платы в бюджет. При этом арендодателю будет перечислено 100 000 руб.

Приобретаются товары или услуги у иностранцев

Компания на УСН признается налоговым агентом по НДС, если приобретает у иностранных лиц, которые не состоят на учете в налоговых органах РФ, товары (работы, услуги), местом реализации которых является территория РФ. Налоговая база по таким операциям определяется налоговым агентом.

Рассмотрим пример.

В I квартале 2015 года польская компания «Y» оказала организации ООО «Ромашка» юридические услуги. Стоимость услуг с учетом налогов, подлежащих удержанию в соответствии с законодательством РФ, — 236 000 руб. Иностранная компания не имеет на территории РФ представительства. Акт сдачи-приемки оказанных услуг подписан в I квартале 2015 года. Все расчеты произведены в рублях. Таким образом, организация ООО «Ромашка» является налоговым агентом и обязана исчислить, удержать и перечислить НДС с суммы оплаты услуг в бюджет: 36 000 руб. (236 000 × 18/118).

Обязанность заплатить НДС

Несмотря на то что «упрощенцы» не являются плательщиками НДС, в ряде случаев у них возникает обязанность заплатить налог в бюджет. Рассмотрим некоторые из них подробнее.

Ввозятся товары

Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, согласно является объектом налогообложения. В этом случае и компании на УСН должны заплатить НДС (). Здесь есть особенность по срокам уплаты НДС. Так, согласно общим правилам, сроки уплаты НДС при ввозе товаров зависят от таможенной процедуры, под которую помещаются товары ():

- При выпуске товаров для внутреннего потребления налог уплачивается до их выпуска ().

- Если товары помещены под таможенную процедуру временного ввоза (допуска), НДС уплачивается до выпуска товаров в соответствии с указанной таможенной процедурой при уплате всей суммы ввозных таможенных пошлин, налогов, подлежащих уплате за установленный срок временного ввоза () и др.

Кроме того, таможенное законодательство предусматривает в ряде случаев специальные сроки уплаты НДС.

В общем случае сумма НДС, которую необходимо уплатить в бюджет при ввозе товаров на таможенную территорию РФ, определяется по формулам:

НДС = Налоговая база × Ставка

Налоговая база = Таможенная стоимость + Таможенная пошлина + Акциз

Ставка НДС применяется в зависимости от вида товаров: 10 или 18 %. НДС, подлежащий уплате в бюджет, исчисляется в российских рублях и округляется до второго знака после запятой.

При ввозе товаров из государств — членов Евразийского экономического союза, сумма НДС, подлежащая уплате, определяется по формуле:

НДС = (Цена сделки + Акциз) × 18 % (или 10 %)

В этой ситуации налог уплачивается в срок не позднее 20 числа месяца, следующего за месяцем, в котором товары приняты к учету.

Выставляется счет-фактура с выделенным НДС

Когда «упрощенцы» выставляют счет-фактуру, в том числе по авансовому платежу, с выделенным в нем НДС, они должны перечислить НДС в бюджет (). Также в данном случае у компании на УСН возникает дополнительная обязанность — представить декларацию по НДС. Отчитываться по этому налогу нужно в электронном виде по ТКС не позднее 25 числа месяца, следующего за истекшим налоговым периодом.

Кроме того, если «упрощенцы»-посредники выставляют и (или) получают счета-фактуры при осуществлении деятельности в интересах другого лица, они обязаны вести Журналы учета полученных и выставленных счетов-фактур ().

Комиссионеры и агенты, действующие от своего имени, а также лица, осуществляющие деятельность на основе договоров транспортной экспедиции в интересах других лиц и учитывающие вознаграждения при исполнении этих договоров в составе доходов по УСН, должны вести Журнал учета полученных и выставленных счетов-фактур.

При этом, если «упрощенцы» реализуют или приобретают товары, работы или услуги от своего имени, они не должны уплатить НДС. В этой ситуации возникает обязанность выставлять (перевыставлять) счета-фактуры, выделяя в них сумму НДС ().

Осуществляются операции по договорам товариществ

Компании на УСН должны заплатить НДС в бюджет, если осуществляются операции по договору простого товарищества (договору о совместной деятельности), договору инвестиционного товарищества, договорам доверительного управления имуществом или концессионным соглашениям на территории РФ ( , ст. НК РФ). Кроме того, в этой ситуации «упрощенцы» должны подать в налоговый орган декларацию по НДС не позднее 25 числа месяца, следующего за истекшим налоговым периодом ( , НК РФ).

Обязанность составлять счета-фактуры

Помимо обязанности уплатить НДС в бюджет, у «упрощенцев», которые осуществляют операции по договорам товариществ (см), может возникнуть обязанность составить счет-фактуру. Приведем примеры таких ситуаций. Компания как комиссионер (агент, действующий от своего имени) получает аванс или отгружает товары (работы, услуги) комитента (принципала) — плательщика НДС. Либо компания как посредник, участвующий в расчетах, отгружает товары (работы, услуги) иностранного лица, не состоящего на налоговом учете в РФ, или получает за них аванс. Счет-фактура в этих ситуациях выписывается в двух экземплярах, один из которых передается покупателю.

Кроме того, счет-фактура в обязательном порядке составляется, если «упрощенец» как комиссионер (агент, действующий от своего имени) перечислил аванс или получил товары (работы, услуги), приобретенные для комитента (принципала) у продавца — плательщика НДС. И в этом случае счет-фактура составляется в двух экземплярах, один из которых передается комитенту (принципалу).

Кодексом предусмотрены и другие ситуации, вынуждающие плательщиков УСН знать свои обязанности по НДС.

Можно ли избежать двойного налогообложения?

В некоторых случаях при уплате НДС в бюджет у компаний на УСН возникает двойное налогообложение, когда суммы НДС включаются в доходы от реализации и одновременно облагаются единым «упрощенным» налогом. Например, когда в договоре аренды госимущества не выделен НДС и арендная плата перечисляется в сумме, указанной в договоре, а НДС арендатор на УСН уплачивает «за свой счет». Или когда плательщик УСН выставляет счет-фактуру с выделенным НДС, сумму которого он перечисляет в бюджет ().

Однако с 2016 года плательщики УСН и ЕСХН, выставляющие счета-фактуры, не должны будут учитывать НДС в доходах. Соответствующие поправки в Налоговый кодекс внесены Федеральным законом от 06.04.15 № 84-ФЗ . Данный закон исключает из состава выручки при УСН и ЕСХН суммы НДС, полученные при выставлении счетов-фактур с выделенной суммой налога. Также в законе прямо прописано, что суммы НДС, которые уплачены в бюджет по счетам-фактурам, выставленным покупателям, не включаются в расходы при исчислении ЕСХН и УСН. Подробнее об этом читайте .