Помните старую житейскую мудрость, вложенную в уста Жоржа Милославского – «храните деньги в сберегательной кассе»? Если бы «Ивана Васильевича…» снимали сегодня, герой наверняка порекомендовал бы банковские карты. Не мудрено: кусок пластика с магнитной лентой может стать лёгкой добычей для мошенника. Тем более, с обилием банкоматов на улицах города. Как защититься от виртуального грабежа? Напоминаем в этом обзоре.

Создателей банкоматов можно только поблагодарить: пополнить запасы кошелька ещё никогда не было так просто. Но где польза, там всегда и потенциальный вред. И пока вы вводите пин-код, дабы снять кровно заработанные с карты, за вами могут подсматривать. Нет, не человек за спиной, а скрытые камеры и скиммеры – специальные датчики, которые крепятся к различным деталям банкомата и считывают основную информацию с вашей карты. Например, упомянутый пин. Уберечь себя от роли жертвы дистанционного воровства не так уж сложно. Главное, не забывайте следовать вот этим советам. Хотя бы в профилактических целях.

Если вы видите подозрительные следы клея, скотча, вмятины или сколы на клавишах – целесообразнее держать свою карту подальше от этого устройства. Мошенники нередко используют накладную клавиатуру, так что уделите ей повышенное внимание: если клавиши отличаются по цвету от остального корпуса, выглядят слишком новыми или (тем более!) панель шатается и поддаётся «подковырке» ногтем – проходите мимо.

2. В целях безопасности ваших средств, лучше не используйте банкоматы...

…расположенные в тёмных переулках, на оживлённых улицах или туристических районах заграницей. Установка скиммера требует времени. И в вышеперечисленных местах у мошенников оно, скорее всего, будет. Как минимум, искушение использовать считывающее устройство в столь злачных местах точно появится.

3. Старайтесь снимать деньги в банкоматах внутри отделений банка

Вероятность нарваться на камеру или скиммер там сведена к минимуму.

4. Когда вводите пин-код, прикрывайте клавиатуру рукой

Даже, если на ней уже есть защитная накладка. Ведь под неё тоже вполне возможно установить миниатюрную камеру.

5. Используйте карту с чипом

Это снижает риск мошенничества. Но, увы, не сводит его к нулю.

6. Подключите смс-оповещения для действий по вашей карте

Если кто-то сумеет узнать ваш пароль и попытается снять деньги, вы тут же получите смс. И хотя бы сможете заблокировать карту после.

7. Установите лимит на снятие наличных

Сумму выберете сами. Главное, что мошенник не сможет снять всё её содержимое за раз. После первой же транзакции вы получите сообщение и успеете «заморозить» счёт.

Будьте внимательны. И не забудьте изучить ещё .

Банковская карта – это очень удобный и выгодный инструмент. С этим трудно спорить, у карты есть и процент на остаток, и кэшбэк, к тому же карта просто-напросто компактнее, чем наличные. Также пластиковая карточка потенциально более безопасна — при краже наличных ими сможет воспользоваться кто угодно, а вот чтобы воспользоваться украденной картой, нужно приложить некоторые усилия, узнать ПИН-код, например, хотя это и не обязательно.

На просторах интернета есть множество статей и заметок с описанием различных видов мошенничества, причём, способы кражи денег с карт постоянно совершенствуются и обновляются. Скимминг, фишинг, фарминг – все эти термины означают различные способы хищения денег с карты. Фантазия мошенников не знает границ, применяются различные устройства для копирования магнитной полосы карты (скимминга), используются специальные накладки на клавиатуру банкомата для заполучения ПИН-кода или различные скрытые камеры для той же цели. Зачастую клиент сам сообщает все данные о своей карте, например, на мошеннических сайтах, которые как две капли воды похожи на оригинальные. Часто встречается схема, при которой клиенту звонит якобы сотрудник банка с просьбой уточнить какую-либо информацию.

Главное, что нужно знать — на любой карте есть вся необходимая информация для кражи с неё денег.

Кто-то возразит, что для пользования картой нужно обязательно знать ПИН-код, однако, к сожалению, это не так. Даже ребенок знает, что ПИН-код ни в коем случае нельзя писать на самой карте, и, честно говоря, меня всегда удивляло, зачем на карту наносится другая информация, с помощью которой также можно незаконно использовать чужие деньги.

Вот основные дыры в безопасности пластиковых карт:

1

Наличие магнитной полосы.

Конечно, современные карты оснащены специальным чипом, который практически невозможно скопировать. Однако магнитная полоса на них по-прежнему есть. Терминалы оплаты в некоторых торговых точках позволяют произвести оплату только с помощью магнитной полосы, не требуя вставлять карту в чип-ридер для считывания информации с чипа.

2

Необязательный ввод ПИН-кода для совершения покупок.

Нужно ли обязательно вводить ПИН-код для совершения покупки или достаточно просто расписаться на чеке — определяете не Вы, а владелец платёжного терминала (иногда не нужно ни того, ни другого, буквально несколько дней назад для совершения покупки в «Пятерочке» мне оказалось достаточно просто вставить карту в чип-ридер, даже без ввода ПИН-кода).

Чтобы подделать подпись, образец которой есть на обороте карты, каких-то специфических художественных навыков не требуется. Кассир, конечно, может потребовать паспорт для сверки подписи и имени владельца карты, однако это тоже право продавца, а не его обязанность.

3

Незащищенные интернет-платежи.

Банки, выпускающие карты, которые поддерживают технологию 3D-Secure (Verified by Visa и MasterCard SecureCode), особо подчёркивают, что их карты позволяют совершать покупки онлайн более безопасно. Это, конечно, так, 3D-Secure предполагает дополнительную ступень защиты: для совершения покупки требуется ввести пароль, который приходит Вам по смс.

Однако недостаточно, чтобы Ваша карта поддерживала функцию 3D-Secure, нужно чтобы и интернет-магазин также её поддерживал. Есть множество сайтов, где 3D-Secure просто не используется (Aliexpress, например).

Таким образом, для совершения покупки по карте в сети интернет достаточно знать всего 3 комбинации цифр (которые просто нанесены на карту):

— Срок действия карты;

— Номер карты;

— CVV2 или СVC2 код – (3 цифры, напечатанные на обороте карты).

CVV2 (Card Verification Value) — трёхзначный код проверки подлинности карты платёжной системы Visa. CVC2 (Card Validation Code) – трёхзначный код проверки карты платёжной системы MasterCard.

Имя владельца карты знать не обязательно, если в соответствующем поле при совершении покупки указать что-то вроде «MR. CARDHOLDER», то платеж, скорее всего, будет осуществлен.

Я ещё могу как-то объяснить наличие на самой карте эмбоссированного номера, срока действия и имени владельца (это нужно, например, для оплаты «по старинке» с помощью импринтера, когда делается оттиск Вашей карточки), но вот зачем на самой карте печатать CVV2/CVC2 коды – для меня загадка. Гораздо логичнее было бы выдавать этот код в запечатанном конверте, по аналогии с ПИН-кодом. Кстати, чтобы подобрать последовательность из 3-х цифр от 0 до 9, нужно перебрать максимум 1000 вариантов (10*10*10=1000).

Есть сайты, которые не требуют даже CVV2/CVC2 для совершения покупки, например, Amazon.

Постепенно количество интернет-магазинов, которые не используют функцию 3D-Secure, сокращается, поскольку при обоснованном опротестовании клиентом спорной операции возмещать убытки, в конечном итоге, приходится именно владельцам интернет-магазинов, которые не используют соответствующие меры безопасности при приёме платежей.

4

Бесконтактные платежи PayPass (у MasterCard) и PayWave (у Visa)

.

Метод бесконтактной оплаты придумали для ускорения процесса покупки, что особенно актуально для крупных торговых предприятий, где экономия даже нескольких секунд на каждой операции позволяет значительно сократить очереди. Для ещё большей экономии времени при совершении покупок до 1000 рублей не нужно не только вставлять карту в чип-ридер, но и вводить ПИН-код.

Недавно появился новый способ мошенничества, при котором злоумышленники перехватывают сигнал с карты с помощью специальных устройств:

Использование данной дыры в безопасности – это дело техники. Разработчики, конечно, уверяют, что в технологии бесконтактных платежей используются современные способы кодирования информации, что считать информацию с чипа не так-то просто, а ещё сложнее потом ей воспользоваться. Однако нет ничего невозможного:

Кто-то возразит, что сумма транзакции, при которой не требуется вводить ПИН-код, слишком мала, чтобы серьёзно заинтересовать мошенников. Однако 1000 рублей – это ограничение для одной операции, а где гарантия, что она будет одна?

Радиус действия антенны для бесконтактных платежей у карты небольшой, всего несколько сантиметров, но их как раз будет достаточно, например, в общественном транспорте, где большая плотность народа. Поднести считывающее устройство к карте, находящейся у Вас в кармане, можно вполне незаметно.

Конечно, легальные переносные терминалы для оплаты всегда имеют зарегистрированного владельца, и вряд ли какой-нибудь реальный владелец ТСП (торгово-сервисного предприятия) выйдет на большую дорогу для осуществления незаметных списаний денег с карт ничего не подозревающих граждан в общественном транспорте. Только где гарантия, что данная схема мошенничества не будет усовершенствована с помощью подставных фирм, подставных лиц, каких-нибудь технических новинок и т.д.

Честно говоря, среди моих знакомых нет ни одного человека, который бы пострадал от кражи денег с помощью PayPass или PayWave. Можно даже подумать, что вся эта история придумана просто для продажи специальных алюминиевых кошельков для карт, которые не пропускают никакие сигналы:

В любом случае, меня немного беспокоит, что я не могу самостоятельно отключить технологию PayPass или PayWave на своей карте, если она мне не нужна. Также нет возможности самому уменьшить максимальную сумму операции, при которой не требуется вводить ПИН-код.

Что говорит закон

Клиенты защищены от мошеннических действий и несанкционированного использования карты 161-ФЗ. В статье 9 Федерального закона от 27.06.2011 N 161-ФЗ (ред. от 29.12.2014) «О национальной платежной системе» говорится, что банк обязан возместить сумму операции, совершенной без Вашего согласия, если Вы сообщили банку об этом не позднее дня, следующего за днём, в котором Вы получили уведомление от банка о совершении операции:

Данный закон обязывает банки информировать клиента о всех операциях с картой:

Тут возникает вопрос: а как именно банк должен уведомлять клиентов об операциях, и что является достаточным основанием считать, что клиент уведомлен об операции? В законе чётких формулировок нет. Причём, банк не может заявить, что Вы сами отказались от смс-информирования, поэтому уведомлять Вас никто и не обязан. По закону Вы можете отказаться от любых дополнительных платных услуг, в том числе от платного смс-информирования. Об этом нам говорит статья 16 Закона РФ от 07.02.1992 N 2300-1 (ред. от 13.07.2015) «О защите прав потребителей»

Соответственно, в договоре с банком должен быть прописан альтернативный источник уведомления об операциях, например, через электронную почту.

Если банк не уведомляет клиента об операции, то при несанкционированной оплате он не сможет отказать Вам в возврате денег, сославшись, что Вы пропустили срок подачи заявления:

Главная проблема кроется в 15 пункте данной 9-й статьи. Банк должен возместить сумму операции, совершенной без согласия клиента, если клиент не нарушал порядок использования электронного средства платежа:

Например, «Сбербанк» требует от клиентов соблюдать «необходимые меры» для предотвращения утраты карты. Какие конкретно меры являются «необходимыми», понятное дело, не уточняется:

Если при мошеннической операции вводился корректный ПИН-код или использовался верный код подтверждения при онлайн-покупках (функция 3D-Secure), то доказать что-то в случае несанкционированного списания денег с карты практически невозможно.

Причём, банк ещё может взять с Вас штраф за необоснованное опротестование операции, если в ходе рассмотрения заявления будет выяснено, что несанкционированная операция стала возможна из-за нарушения клиентом условий пользования банковской карты. «Тинькофф Банк», например, за подобное опротестование берёт штраф в размере 3000 рублей:

Способы защиты банковских карт от мошенничества

Прежде чем говорить о способах защиты банковских карт от мошенничества, нужно сразу подчеркнуть:

На пластиковых картах нельзя держать крупные суммы денег.

Несмотря на все меры предосторожности, на 100% защититься от мошенничества не получится, можно только сократить вероятность несанкционированного списания денежных средств с банковской карты.

Поэтому использовать карту для накопления денежных средств как альтернативу банковскому вкладу (например, предлагает 12,5% на остаток средств по карте) крайне нежелательно. Воспринимайте процент на остаток по карте просто как приятный незначительный бонус (соответственно, «незначительным» он получается, если крупных сумм на карте Вы держать не будете).

Итак, что же нужно делать чтобы защитить свою карту от мошенников? Ответ прост – нужно сохранить в тайне все данные карты.

1

Физические способы защиты данных карты.

Как уже было описано выше, на карте нанесено достаточно данных для кражи с неё денег. Сфотографировать обе стороны карты на смартфон можно за пару секунд, ненамного дольше копируются данные магнитной полосы с помощью специального оборудования. Поэтому нельзя оставлять свою карточку без присмотра.

Стоит также чем-нибудь прикрыть CVV2/CVC2 код на обороте карты, хотя бы непрозрачным скотчем. Конечно, скотч всегда можно отлепить, но незаметно от Вас, «случайно», так сказать, подглядеть эти три цифры не получится. Некоторые вообще советуют стереть этот код с карты (естественно, предварительно запомнив его), правда, могут возникнуть проблемы с приёмом карты, особенно за рубежом. Честно говоря, у меня такой проблемы никогда не возникало, стёртый CVV2/CVC2 на моих картах ни разу не вызвал ни у кого подозрений.

Кто-то выводит магнитную полосу карты из строя, чтобы оплату возможно было совершить только с помощью чипа. Правда, в таком случае воспользоваться услугами банкомата вряд ли получится, к тому же есть ТСП, которые умеют считывать только магнитную полосу. Стоит иметь в виду, что при выводе из строя магнитной полосы можно случайно повредить и чип карты.

Также к физическим способам защиты карты, естественно, относится защита конфиденциальности Вашего ПИН-кода. Никому не сообщайте эту заветную комбинацию из 4-х цифр. Естественно, не пишите ПИН-код на самой карте. Вводя ПИН-код при оплате товаров и услуг, а также при пользовании услугами банкомата, обязательно прикрывайте клавиатуру другой рукой. Для большей безопасности во время ввода прикоснитесь пальцами не к четырем, а, допустим, к шести клавишам (две клавиши нажимать не надо, просто изобразите нажатие). Так злоумышленнику будет затруднительно определить ПИН-код, даже если Ваши действия были записаны на скрытую камеру.

Старайтесь использовать банкоматы, находящиеся в офисах банков. Незаметно прикрутить на такие устройства какое-либо дополнительное оборудование для кражи данных с Вашей карты крайне трудно, так как они находятся под постоянным наблюдением.

Запомните, что никому нельзя сообщать Ваш ПИН-код. Банк никогда не потребует от Вас сообщить эту комбинацию цифр. Для операций в интернете ПИН-код также вводить не нужно.

Честно говоря, я был очень удивлен, что АО «Кредит Европа Банк» требует ввести ПИН-код карты при получении доступа к интернет-банку. Я даже специально позвонил на горячую линию, чтобы уточнить необходимость данной процедуры. Оказалось, что действительно нужно вводить ПИН-код (а не одноразовый пароль для активации, присланный по смс):

2

Не разглашайте третьим лицам данные вашей карты.

Никогда не сообщайте данные вашей карты по телефону, электронной почте и т.д. Очень часто мошенники под видом сотрудников банка требуют уточнить какую-либо информацию или проделать определенные действия, чтобы отменить ошибочную операцию. Предлоги бывают самые разные: технический сбой, проверка системы, несанкционированный доступ, обнаружение ошибки при заполнении анкеты и т.д.

В последнее время к мошенничеству с картами привлекают даже автоответчики. К автоматизированной программе доверия у граждан почему-то больше:

Главное, что нужно сделать в случае такого «звонка из банка» — это просто положить трубку и самому позвонить на горячую линию банка (на официальный номер телефона, который можно посмотреть на сайте или на самой карте).

Также популярной мошеннической схемой является запрос реквизитов Вашей карты якобы от потенциального покупателя для внесения предоплаты или оплаты товара целиком при использовании онлайн-площадок, вроде Avito. Клиент изображает глубокую заинтересованность в Вашем объявлении, подробно расспрашивает Вас о товаре и изъявляет желание как можно быстрее внести предоплату, чтобы быть твердо уверенным, что Вы не продадите другому такой необходимый товар. Для этого ему непременно нужны все данные Вашей карты, чтобы сделать С2С (card to card) перевод. Хотя на самом деле, чтобы сделать Вам перевод C2C, достаточно знать только номер карты.

3

Электронные способы защиты.

Сюда, прежде всего, относится базовая защита Вашего оборудования: установка лицензионного антивируса на Ваш домашний компьютер и смартфон.

Не стоит пренебрегать и основными рекомендациями для пользования онлайн-банкингом. Не используйте незащищенные wifi-сети, вводите данные с помощью экранной клавиатуры и мышки, регулярно обновляйте пароль доступа к интернет-банку, составляя комбинацию из строчных и заглавных букв, цифр и символов. Проверьте адрес сайта в адресной строке, убедитесь в безопасности соединения при вводе пароля от интернет-банка (адрес интернет-банка должен начинаться с https://, обязателен символ «s», а в браузере должно появиться изображение замка. Кликнув по замку, можно просмотреть данные о сертификате безопасности):

Также обязательно поставьте лимиты по операциям на карту, если банк позволяет так делать. Операции CNP (card not present), то есть операции в интернете, вообще лучше отменить и включать, только когда нужно совершить оплату. Для онлайн-покупок лучше выпустить виртуальную карту и переводить на неё строго необходимую для покупки сумму.

Можно привязать свою банковскую карту к сервису Яндекс-Деньги или PayPal, тогда исчезнет необходимость каждый раз вводить все данные карты для совершения онлайн-покупок.

Мобильный телефон – ключ к карте, поэтому я рекомендую завести отдельный телефон для приёма смс-оповещений от банков, лучше без доступа в интернет. Данный совет я уже давал в одной из статей (), и некоторыми читателями данная предосторожность была признана излишней.

Каждый сам для себя решает, какие защитные меры достаточны лично для него, а какие чрезмерны. Некоторые клиенты настолько осторожны, что вообще не пользуются картами из-за соображений безопасности.

Если у Вас возникли какие-либо сомнения в конфиденциальности информации по Вашей карте, или по ней уже совершена какая-либо транзакция без Вашего ведома, нужно немедленно оповестить банк об этом и заблокировать карту (обязательно имейте телефон горячей линии Вашего банка в оперативном доступе и не забывайте свое кодовое слово).

Банковская карта – это удобно, просто надо отдавать себе отчёт, что 100% защиты от мошенничества нет, возможно только сократить вероятность наступления негативных событий.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi .

Подписаться в Телеграм Подписаться в ТамТамПодписывайтесь, чтобы быть в курсе всех изменений:)

Использование банковских карт безопасно, но только при том условии, что пользователь сам принимает ряд мер по защите своих средств, хотя в настоящее время есть несколько мошеннических схем, которые позволяют снимать средства с банковских карточек без согласия и непосредственного участия ее владельца. Но пользователь может защитить свои денежные средства, хранящиеся на карте, для этого нужно лишь знать, какие именно средства используют мошенники. Рассмотрим, как защитить банковскую карту от мошенников.

Скимминг

Данная схема известна уже давно злоумышленникам, сотрудникам правоохранительным органов, владельцам карт. Тем не менее, она работает и по сей день. Схема заключается в том, что мошенники оснащают устройства самообслуживания накладной клавиатурой и считывающим устройством, которое устанавливается в картридере банкомата. Таким образом, при попытке снять средства с карты мошенники получают ПИН-код карты и ее информацию, которая считывается с магнитной полосы пластика. С этими данными можно снять чужие деньги.

Как защитить карту Сбербанка от мошенников в данном случае? Здесь нужно помнить элементарные меры безопасности – снимать деньги только в банкоматах, установленных в отделениях банка или тех местах, которые охраняются либо оснащены системой видеонаблюдения.

Звонки и СМС от работников банка

Это самый примитивный метод мошенничества, который, как ни странно, работает безотказно. В чем суть метода, на номер телефона жертвы приходит СМС о блокировке карты, либо злоумышленник звонит на мобильный телефон и представляется сотрудником банка. Собственно не имеет особого значения, каким способом мошенник связывается с владельцем карты, кстати, в большинстве случаев злоумышленник даже не знает, есть ли у вас карта и какой банк вас обслуживает. Цель злоумышленника – выяснить данные пластиковой карты и снять наличные.

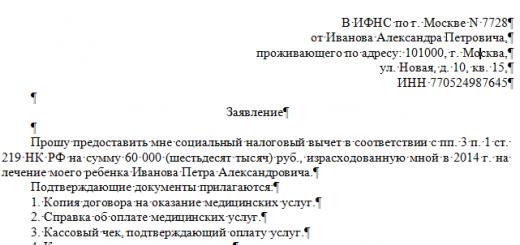

Пример накладной клавиатуры

Например, вы получили СМС от неизвестного номера с текстом о том, что ваша карта заблокирована, или с нее списали средства, и просьба перезвонить на указанный номер. В такой ситуации пользователь начинает паниковать и исполняет все просьбы «банковского сотрудника», а он, в свою очередь, старается выяснить информацию о вашей карте, в том числе ее баланс номер, CVC2 /CVV2 код, и прочую информацию.

Защита средств на банковских картах зависит во многом от того, насколько правильно вы будете хранить все ее данные, в секрете и никому ни при каких обстоятельствах не будете разглашать секретные данные. Кроме того, сотрудники банка информируют своих клиентов о блокировки карты по СМС только с официальных номеров, Сбербанк, в частности рассылает сообщения только с номера 900. То же самое касается звонков.

Обратите внимание, что банковские сотрудники не спрашивают у клиента ПИН-код, и прочие данные они идентифицируют клиента по последним цифрам, номера карты и кодовому слову либо паспортным данным.

Интернет-банкинг

Большинство карточных клиентов банка пользуются дистанционным доступом к счету посредством личного кабинета в интернет-банкинге. Это не только удобный способ отправлять платежи и переводы, а также отслеживать свой баланс и пользоваться иными услугами банка, но и огромный риск.

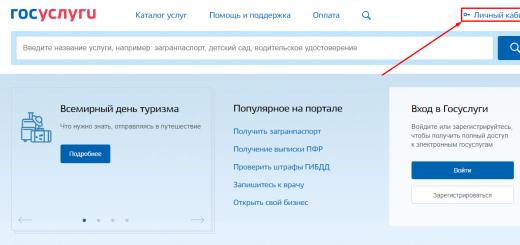

Как работает мошенническая схема: вы заходите не официальный ресурс, а на сайт копию, созданную мошенниками для получения доступа к личному кабинету владельца банковской карты. Дизайн сайта ловушки мало чем отличается от оригинала, но найти отличия все же можно, хотя не все пользователи настолько внимательны, что могут заподозрить ловушку. Обычно на эти сайты пользователь переходит со сторонних ресурсов по указанным ссылкам. Далее, он пытается войти в личный кабинет, вводит логин и пароль, затем код из СМС-сообщения, таким образом, злоумышленник получает доступ в личный кабинет.

Данный способ мошенничества называется «фишинг», в большинстве случаев мошенники делают рассылку электронных писем потенциальным жертвам от имени банка и просят перейти по ссылке для произведения каких-либо операций.

Как защитить себя в данном случае – заходите в личный кабинет только с официального сайта банка. Затем обратите внимание, на дизайн сайта, обратите внимание на каждую мелочь. Если вы не уверены, что зашли именно на сайт банка, и у вас возникли подозрения, что доступ к вашему счету могут получить третьи лица, наберите номер горячей линии и заблокируйте свою карту, затем смените идентификационные данные для доступа к личному кабинету.

Как крадут деньги через мобильный банк Сбербанка

Еще один способ украсть деньги с карты – это мобильный банк Сбербанка, ей пользуются практически все клиенты банка. На самом деле защита карты Сбербанк от мошенничества имеет довольно высокий уровень, здесь банк позаботился о своих клиентах. Тем не менее, злоумышленники изобретают довольно изощренные методы воровства.

Как воруют деньги с карт с помощью СМС-сообщений. Здесь не так много вариантов, первый из них – это смена номера мобильного телефона. Если вы меняете номер телефона, то вам недостаточно просто привязать услугу к новому номеру, потому что информирование осуществляется на два номера. Операторы мобильной связи продают повторно заблокированные номера новых клиентов. Таким образом, информирование может поступать мошеннику, который с его помощью без труда снимет все деньги с карты, точнее, переводит их на свой счет. Другой способ – кража мобильного телефона, здесь мошенник просто крадет телефон, отправляет запрос баланса на номер 900, затем осуществляет перевод.

Как защитить свои средства. Во-первых, если вы меняете номер телефона, то сразу обратитесь в банк, чтобы не просто привязать новый номер, но и отключить старый. Во-вторых, не оставляйте без присмотра мобильный телефон, если функции аппарата позволяют, установите пароль на блокировку, то есть без введения кода третье лицо не может снять блокировку . И если вы обнаружили, что у вас украли телефон, незамедлительно позвоните оператору и заблокируйте карточку.

Инструкция по работе с интернет-банкингом на Сбербанк Онлайн

Платежи в интернете

Многие активные пользователи интернета предпочитают совершать покупки в онлайн-магазинах и, соответственно тут же их оплачивать. Произвести платеж можно непосредственно с банковской карты, что удобно и продавцу и покупателю. Для мошенников это очередной повод нажиться за счет невнимательных покупателей.

Мошенническая схема довольно изощренная, они создают копию сайта интернет-магазина и берут полную предоплату за заказ. Отличить такой ресурс довольно сложно, особенно тем, кто ранее услугами его ни разу не пользовался. Тем не менее, стоит обратить в первую очередь на ценовую политику ресурса, если они кажутся вам нереально низкими, то это первый повод задуматься о факте мошенничества. Как правило, ссылки на такие сторонние интернет-магазины вы можете найти на форумах, в социальных сетях и многих других источников.

Защита банковских карт, а, точнее, средств на них зависит только от владельца, ведь в данном случае вернуть средства будет невозможно, по той причине, что ее владелец сам добровольно их перевел злоумышленникам. Поэтому внимательно относитесь к онлайн покупкам, старайтесь пользоваться одними и теми же ресурсами. По возможности не оставляйте 100% предоплату, заказывайте товары наложенным платежом или курьерскую доставку, чтобы была возможность на месте посмотреть товар, оценить его качество, только потом платите за него деньги.

Обратите внимание, для оплаты покупок в интернет-магазине от вас потребуется только номер карты, CVC2/CVV2 код, имя владельца, срок действия, остальные сведения не потребуются.

Защита карт с NFC-чипом

Сегодня банки часто предлагают клиентам карты с технологией бесконтактной оплаты PayWave и PayPass. Данные карточки оснащены NFC-чипом, благодаря которому карта может передать данные POS-терминалам в одно касание. Простыми словами, если ваша карта поддерживает такую технологию мгновенной оплаты, то вы можете оплачивать товары и услуги в одно касания, причем если сумма транзакции не превышает 1000 рублей, то ввод ПИН-код не потребуется.

Сегодня успешно работает новая мошенническая схема и выглядит она следующим образом: злоумышленники в местах общественного скопления, применяя POS-терминал, ищет карты с NFC-чипом. Например, провести такую схему можно в метро, злоумышленнику достаточно взять устройство и внедрится в толпу, устройство ищет карту с NFC-чипом, когда устройство подает характерный сигнал, мошенник вводит сумму до 1000 рублей и набирает кнопку оплаты. Найти злоумышленника будет крайне сложно в толпе.

В данном случае владельцам есть смысл приобрести чехол для банковской карты с защитой. Благодаря RFID технологии чехол полностью блокирует карту, то есть считать с нее информацию становиться невозможным, и даже заплатить картой в магазине вы не сможете до тех пор, пока не извлечете карту с футляра.

Стоимость такого защитного чехла с RFID технологией составляет от 100 рублей.

Общие способы защиты

Действительно, описать все мошеннические практически невозможно, потому что злоумышленники совершенствуют и оттачивают свои навыки. Попасть в сеть злоумышленников довольно просто, и от этого никто из нас не застрахован. Например, мошенник может вывести из строя банкомат, элементарно заклеив скотчем отверстие для выдачи денег, при попытке снять наличные пользователь не получает денежные средства, и уходит от банкомата пытаясь привлечь кого-либо на помощь, а мошенник отклеивает скотч и покидает место преступления. Аналогичных способов завладеть чужими средствами много.

Тем не менее, пользователь должен быть крайне бдительным ведь речь идет о его собственных средствах. Во-первых, пользуйтесь теми банкоматами, которые расположены на охраняемых территориях или непосредственно в банках. Во-вторых, если ваша карта застряла в банкомате, то немедленно ее блокируйте. В-третьих, никогда и никому не сообщайте свой ПИН-код, не записывайте его на бумагу и не храните в кошельке рядом с картами.

Внимательно относитесь к платежам в сети, и не посылайте никому данные о своей карте, ее реквизиты, и секретный код из СМС-сообщений. По возможности заходите в личный кабинет интернет-банкинга только с собственного компьютера, потому что некоторые браузеры сохраняют пароли.

Что делать если у вас пропали с карты средства

Для начала нужно сказать, что не стоит экономить на СМС-сообщениях, обычно СМС-информирование осуществляется на платной основе. Некоторые не считают нужным платить за информирование о каждой транзакции, на самом деле это нужно. Например, если вы получили СМС о списании средств с вашей карты, вы можете их вернуть и вычислить злоумышленника по «горячим следам».

Защитный чехол для карты Сбербанка

Итак, у вас списали деньги, вы получили СМС-уведомление, немедленно заблокируйте карту и обратитесь в банк с отказом от последней транзакции . Затем попросите отчет с указанием номера счета получателя, затем напишите заявление в полицию, сотрудники правоохранительных органов должны возбудить уголовное дело по факту мошенничества.

Кстати, стоит действительно задуматься о том, как защитить кредитную карту, потому что в данном случае вам придется платить кредит банку в полном объеме, потому что договор с ним заключали именно вы. Следствие и суд может затянуться на длительный период, за который вы должны будете платить проценты и основной долг. Только потом вам предстоит взыскать с мошенника всю сумму.

Таким образом, защитить свои деньги вы можете самостоятельно, если будете соблюдать элементарные меры безопасности. При любом подозрении на мошеннические действия блокируйте карту, кстати, если пользуетесь мобильным банком, то сделать это можно за несколько секунд с помощью СМС команды. И никогда не давайте пластик в руки незнакомым вам личностям, а также не сообщайте реквизиты.

Банковская карта — удобный платежный инструмент, позволяющий оплачивать товары и услуги, а также снимать наличные в банкоматах по всему миру. Однако даже самые надежные системы безопасности, которые постоянно совершенствуют банки, не могут гарантировать сохранность средств клиентов.

О том, как защитить карту Сбербанка от мошенников, расскажем в этой статье.

В большинстве случаев покупки в интернет-магазинах оплачиваются с помощью банковской карты. Достаточно ввести на сайте номер карты, ФИО держателя, срок действия и код безопасности (CVC2/ CVV2) карты, чтобы перевести нужную сумму.

Способ этот действительно очень удобен, однако наряду со всеми преимуществами он таит в себе реальную угрозу: без соблюдения мер предосторожности данные банковской карты могут оказаться в руках мошенников.

- оплачивайте товары и услуги только на проверенных сайтах и интернет-магазинах, перед совершением покупки на неизвестном сайте почитайте отзывы о нем

- не оплачивайте покупки с чужих устройств — это позволит сохранить конфиденциальность ваших персональных данных

- никогда не оплачивайте покупки, если вы вышли в интернет через незащищенную точку доступа Wi-Fi

- не совершайте покупки из общественных мест, где могут быть установлены камеры, записывающую вводимую информацию

- опасайтесь поддельных сайтов, которые полностью копируют внешний вид оригинала, но имеют несовпадения в адресе

- отдавайте предпочтение интернет-магазинам, которые используют защищенное соединение https

- если часто совершаете покупки в Сети, заведите для этих целей отдельную карту и не держите на ней большую сумму

- установите на компьютер антивирусную программу

- если есть возможность произвести оплату через интернет-банк, то лучше воспользуйтесь им, поскольку данные сервисы используют повышенные меры безопасности

- если есть возможность оплатить покупку через PayPal, выбирайте этот вариант

- старайтесь выбирать для покупок сайты, поддерживающие технологию 3D-Secure — данный протокол предназначен для безопасной оплаты картой товаров и услуг в Интернете

Как защитить карту Сбербанка от SMS-мошенничества?

В последнее время для большей убедительности аферисты стали рассылать смс-сообщения, маскирующиеся под сообщения от Сбербанка: они содержат телефонные номера, визуально напоминающие официальные номера банка, они подписаны от имени служб банка. Цель мошенников получить доступ к данным карты.

Как правило, подобные лже-сообщения информируют о якобы совершенном переводе средств, о блокировке карты или содержат иную информацию, побуждающую держателя карты перезвонить по указанному в SMS номеру. Мошенники представляются сотрудниками Сбербанка и настаивают на необходимости провести какие-то действия с картой (разблокировать, отменить перевод и т.п.). Для этого клиенту предлагают подойти к ближайшему банкомату и следовать инструкциям "сотрудника". Доверчивые люди собственноручно переводят свои средства на карты и электронные кошельки мошенников или подключают свои карты к услуге Мобильный банк на телефон аферистов, что позволяет последним пользоваться чужими деньгами по своему усмотрению.

Отличить мошенническое SMS от сообщения банка можно. Вот несколько советов:

- Мошенники не знают, какая карта и какого банка есть у клиента. Сбербанк же в своих сообщениях всегда указывает последние цифры номера карты.

- При необходимости связаться со Сбербанком в его сообщениях всегда предлагается звонить в клиентский центр по телефонам, указанным на самой банковской карте.

- Официальные смс-сообщения Сбербанка рассылаются с короткого номера 900.

!!! Сбербанк не рассылает смс-сообщения о блокировке карты, а в телефонном разговоре сотрудник банка никогда не будет выспрашивать конфиденциальные сведения и коды, связанные с картами клиентов.

Как застраховать средства на карте Сбербанка?

Страховка защищает средства от самых распространенных рисков. Ваши деньги будут застрахованы на случай:

- Несанкционированного снятия с карты мошенническим путем. Вам не нужно будет даже знать, что такое кардинг, фишинг, скимминг.

- Получения третьими лицами карты и пин-кода при использовании насилия или угроз насилия

- Использования злоумышленниками поддельной карты со всеми реквизитами

- Повреждения и/или утраты банковской карты

- Хищения наличных средств в течение двух часов с момента снятия денег в банкомате

Страховка распространяется на все банковские карты Сбербанка, привязанные к вашему счету. Страховые услуги оказывает страховая компания «Сбербанк страхование».

Стоимость страховки зависит от суммы страховой защиты (страховой суммы). Страховка с покрытием до 30 000 рублей обойдется в 700 рублей в год; до 120 000 рублей — в 1710 рублей в год; до 250 000 рублей — 3510 рублей в год.

Оформить страховку можно онлайн на сайте online.sberbankins.ru или в отделении банка.

ВЕСЬ СПРАВОЧНИК ВКЛАДЧИКА СБЕРБАНКА

Экранированный чехол и кошелек для надёжной защиты банковской карты и смартфона от мошенников

Защитить вашу банковскую карту от дистанционного считывания возможно несколькими способами, что актуально для постоянных юзеров пластик, позволяющего расплачиваться в большинстве магазинов, а также других многочисленных торговых точках без необходимости ввода ПИН-кода. Защитный чехол для банковской карты от считывания станет самым надежным, дешевым и удобным способом избежать подобных проблем!

Пластиковые банковские карты для обыкновенных людей сегодня являются обыденностью. Но сейчас они все же чаще выпускаются вместе со специальной технологией, которая позволяет расплачиваться во всех точках продаж и не вставляя вашу карточку в обычный терминал.

Как сохранить деньги на банковской карте от мошенников?

Такой пластик получает свое новое название - NFC — карта. Появилась эта новинка относительно недавно. Главной ее особенностью карты является следующий факт — расплачиваться подобной картой за мелкие покупки вполне возможно без необходимости ввода ПИН — кода. Сама же последовательность всех осуществляемых действий выглядит так:

- человек в обычном порядке совершает свою покупку;

- равномерно подносит карту к специальному электронному считывающему устройству ее обратной стороной не ближе чем на расстояние 5 сантиметров;

- далее вводит ПИН-код, если сумма покупки превышает 1 000 рублей;

- получит ощутимое звуковое подтверждение о совершении и окончании финансовой операции.

Такой пластик довольно удобен. К тому же, иметь возможность получать его в России довольно легко. Карты подобного типа активно выпускают респектабельные платежные системы VISA и Master Card, также их стабильно производят в ряде отечественных коммерческо-финансовых учреждений, но практичный защитный чехол для банковской карты станет далеко не лишним, чтобы защитить вашу собственность!

Обычные способы осуществления мошенничества для современных бесконтактных карт совершенно неактуальны, ведь посторонние лица, а также продавцы вообще не взаимодействуют с пластиками. Отсутствие столь серьезной необходимости как вставлять его в обычный картоприемник исключит и вероятность возможности копирования данных при помощи каких-либо специальных устройств, которые устанавливаются в терминалах.

Бесконтактные карты являются сейчас довольно безопасным видом пластика. Сейчас существует неприятная возможность стать классической жертвой мошенников, ведь развитие технологий позволяет совершенно недобросовестным гражданам реализовать специальный сканер, с помощью которого возможно списывать деньги с любой бесконтактной карты лицами, которые находятся в радиусе 0,6-0,8 метров и для проведения финансовой операций мошеннику не потребуется номер вашей карты или же ПИН — код.

Суть комбинации заключается в возможности считывания специальных сигналов, которые производятся картой. Слабым и ненадежным утешением для владельцев карт является то, что осуществление подобных действий не позволит мошенникам снимать крупные суммы ведь без ввода ПИН-кода возможно проведение операций до 1 000 рублей.

Но потеря даже небольших денег будет для каждого человека довольно неприятной. Законопослушные граждане часто интересуются, какие же есть эффективные способы защиты карт от кражи денежных средств. Вот основные методы обезопасить пластиковую карту:

- не подделываемый микрочип;

- регулярное автоматическое изменение банковского номера проводимой операции для реализации оплаты — снижение вероятности считывания ваших личных данных мошенниками;

- наличие лимита по операциям без применения ПИН — кода;

- экранирующий чехол для банковских карт — наиболее надежный способ защиты пластиковой карты от считывания всей информации за счет специального покрытия, которое не даст мошенникам через сканер скачивать сведения с вашего микрочипа.

Как защищает экранирующий чехол?

Неплохой возможностью предотвращения краж будет экранирующий чехол. Благодаря особой конструкции, пластиковая карта будет прекрасно защищена от несанкционированного доступа.

Он представляет из себя обыкновенный пластиковый чехол, но в своей основе он обладает необходимой металлической прослойкой, которая позволяет квалифицированно поглощать радиоволны и блокировать возможность осуществления радиосвязи между картой и считывающим устройством. Такой чехол прекрасно помогает еще и сохранит в неприкосновенности вашу карту и защитить ее от возможности механических повреждений или попадания влаги на ее поверхность.

Кошелек с защитой rfid

Если вам неудобно носить пластиковый чехол, тогда можете взамен приобрести кожаный кошелек с защитой rfid, с технологией размещения на специальных встроенных чипах различной персональной информации, которая сможет быть передана на соответствующий сканер. Чипы могут вшиваться в банковские карты, паспорта, либо другие документы. Технологией смогут воспользоваться мошенники, на расстоянии легко считывая сканером нужные данные или получая несанкционированный доступ к вашей карточке.

Чтобы никто из потенциальных мошенников не мог похитить ваши финансовые средства или же воспользоваться вашей персональной информацией, компания предлагает купить кошелек с инновационной функцией STOP RFID из популярных коллекций.

При осуществлении изготовления подобных портмоне будет применяться специальные радиопоглощающие материалы, который надежнейшим образом блокируют все сигналы сканера, когда ваш бумажник бывает закрыт.

Кошелек с защитой, это такие опции:

- Блокировка от возможности любыми посторонними устройствами, пока ваша карта находится в портмоне.

- Надежнейшая защита от размагничивания, даже в случае нахождении рядом с источником, который осуществляет сильное магнитное или радиоизлучение.

- Абсолютная защита телефона от его постоянного отслеживания — просто положив ваш мобильный телефон в бумажник с активной RFID защитой, вы легко прерываете сигнал — эта полезная функция отлично проявит себя при проведении важных конфиденциальных переговоров или же от несанкционированной слежки.

Купить защитный чехол для банковской карты будет являться необходимым условием для повышения надежности защиты, ведь в условиях динамичной городской жизни последствия могут быть самыми неожиданными и неприятными, а вы даже не будете иметь представления о том, где и когда с вас сняли денежную сумму!

Защита карты фольгой

Купить экранирующий чехол для банковской карты не всегда является доступным, ведь не всегда его можно найти в продаже. Замечательно заменить кошелек с защитой от считывания пластиковых карт можно при помощи фольги — просто оберните вашу пластиковую карту или продумайте небольшой чехол. Фольга сможет достойно гарантировать вам отсутствие несанкционированного доступа!

Где можно купить защитный чехол для банковской карты

Купить защитный rfid чехол для кредитных карт можно лучше всего в специализированных магазинах и обязательно проверить их, чтобы избежать брака или же иного несоответствия. Обязательно проконсультируйтесь со специалистами, которые смогут последовательно разрешить все имеющиеся сомнения! Несмотря на большую стоимость, предлагаемые чехлы обеспечат ваше спокойствие и отсутствие необходимости обращаться в правоохранительные органы!

Боязнь всего нового - довольно распространённое явление. Человека часто пугают даже те перемены, которые в итоге меняют жизнь к лучшему.

Как защитить банковскую карту?

Мы систематизировали наиболее популярные страхи, касающиеся бесконтактных платёжных карт, и попытались объяснить, почему платить Visa payWave не опаснее, чем обычными картами, и гораздо практичнее, чем наличными.

Иногда на рынке появляются новые решения, при создании которых разработчики делают упор на функциональность и потребительские свойства и не учитывают возможные опасности. Вспомните недавнее прошлое, когда в продаже только начали появляться микроволновые печи и мобильные телефоны. Этим изобретениям только ленивый не приписывал чуть ли не смертельно опасное излучение. Позже страсти улеглись, а теперь представить нашу жизнь без смартфона в кармане и микроволновки на кухне практически невозможно.

Порой бывает очень сложно оценить, насколько та или иная инновационная технология защищена от различных угроз. Страхов не надо стесняться, с ними можно и нужно бороться.

Бесконтактную карту можно подделать, считав с неё данные

Например, это якобы получится сделать без ведома владельца с помощью мощного ридера.

В отличие от многих других бесконтактных карт, подверженных такой угрозе, бесконтактные платёжные карты Visa payWave в России созданы на базе микропроцессорной технологии и обладают всеми преимуществами карт с чипами.

Во-первых, для подтверждения каждой операции бесконтактные карты Visa payWave используют уникальный код, зависящий от времени проведения транзакции, торговой точки, суммы операции и других параметров. Перехват данных в такой ситуации бесполезен, потому что эта информация не может быть использована для подтверждения других транзакций.

Во-вторых, для формирования такого кода используются надёжные криптографические алгоритмы и ключи, которые хранятся в защищённой области памяти микропроцессора Visa payWave.

С бесконтактной карты можно незаметно считать персональные данные, которых будет достаточно для совершения покупок в интернете без ведома владельца

Платёжные карты Visa payWave не содержат информации ни о паспортных данных держателя, ни о его адресе, ни о номере банковского счёта или объёме доступных средств. Да и незаметно считать данные не так-то просто: мошеннику необходимо приблизиться к карте на расстояние до четырёх сантиметров. Получается, он должен знать, в каком именно кармане находится карта, правильно разместить оборудование и не выдать себя при этом. Такие манипуляции требуют навыков, схожих с умениями профессиональных карманников.

Даже если злоумышленник и сможет получить информацию о карте Visa payWave, она будет очень и очень ограниченной. Эти данные не включают в себя никакой финансовой информации, а также не содержат коды CVV и CVV2, используемые для подтверждения операций по магнитной полосе или в интернете.

Большинство российских банков дополнительно поддерживают технологию Verified by Visa, что подразумевает использование одноразового пароля для подтверждения безопасности операций в Сети.

Бесконтактную карту могут украсть и спокойно снять деньги или совершать покупки, ведь при оплате такой картой не нужно подтверждать свою личность

Краже или утере подвержены не только платёжные карты, но и наличные. Разница в том, что в случае утраты карты Visa payWave у держателя остаётся возможность связаться с банком и заблокировать её, а при необходимости - оспорить проведённые транзакции, чтобы вернуть средства. Увы, в случае пропажи наличных этого сделать нельзя.

Карта Visa payWave может самостоятельно контролировать лимиты даже без подключения к системе банка. Этот инструмент позволяет банкам ограничивать количество бесконтактных транзакций, совершаемых подряд без проверки держателя карты, а также сумму, на которую можно совершить такую покупку. По умолчанию это 1 000 рублей ¹.

Спецслужбы могут собирать информацию о передвижении владельца бесконтактной карты

Она ведь читается всеми сканирующими устройствами в аэропортах, на входах в магазины и супермаркеты. Или нет?

Идея такого слежения за картами кажется неправдоподобной, ведь Visa payWave сама по себе не излучает радиоволны, поэтому диалог с ридером совершается на небольшом расстоянии (до 4 см). Получается, что использовать бесконтактную карту в качестве средства отслеживания перемещений пользователя намного сложнее, чем, скажем, мобильный телефон, который посылает достаточно сильный радиосигнал.

При оплате покупок бесконтактной картой может произойти двойное списание средств

Подобные опасения возникают при использовании универсальных терминалов, принимающих все виды банковских карт. Карту можно случайно приложить к терминалу или задеть его, в итоге оплата пройдёт сначала по чипу или магнитной полосе, а потом и по бесконтактной технологии. Этот страх не имеет под собой никакой основы.

Для совершения покупок кассир сначала вводит необходимую сумму, лишь после этого прикладывается карта, происходит обмен данными и проводится транзакция. Если приложить бесконтактную карту к ридеру, который не готов с ней работать (например, после совершения покупки или без введения суммы), транзакция или повторное списание не произойдёт.

Платить с помощью смартфона небезопасно, ведь если его украдут, то злоумышленник сможет списать средства со счёта

Делать это не опаснее, чем обычной картой. Внедряемые в России платёжные решения Visa для смартфонов в обязательном порядке требуют активации функции блокировки телефона. Проще говоря, при оплате телефоном его необходимо разблокировать. Кроме того, для совершения таких платежей применяются те же механизмы защиты, что и в обычных бесконтактных картах, о которых мы говорили ранее.

Хакеры могут взломать или заразить компьютерным вирусом смартфон, после чего получат доступ к счёту

В решениях Visa для оплаты с помощью смартфонов существует несколько элементов защиты. Помимо уже упомянутых механизмов, для платежа мобильным телефоном используется альтернативный номер карты с ограниченной областью действия. Например, его нельзя применять для покупок в интернете.

Платёжные данные на телефоне ограничены по времени использования, количеству и сумме разрешённых транзакций. Они регулярно обновляются, что делает их похищение попросту бессмысленной тратой ресурсов.

1. Оплата картами Visa payWave производится путём прикосновения к специальному терминалу Visa payWave, в зависимости от его настроек может потребоваться контактный метод оплаты. Корпорация «Виза Интернэшнл Сервис Ассосиэйшн» (Visa International Service Association) предоставляет банкам возможность эмитировать платёжные карты Visa, использовать указанный продукт и/или оказывать эту услугу в числе прочих в соответствии с применимым правом. Банки-эмитенты вправе устанавливать ограничения по продуктам, услугам и их применению.

«Великие умы» мира сего не против «нагреть» руки за счет нас, простых смертных. И очень часто средством махинации становится кредитная карта. Потеря или кража карты позволит «обидчикам» ею воспользоваться, если, конечно, вы не успеете ее заблокировать. Что же предпринять в таком случае? Можно ли как-то уберечь вашу кредитную карту, которая практически стала членом семьи? Выход есть, если подключится к услуге страхования и защиты кредитных карт, и использовать код безопасности кредитной карты каждый раз при осуществлении расходных операций . Таким образом, при потере или краже «кредитки», средства по ней возможно вернуть.

Услугу страхования кредитных карт на данный момент предлагают только крупные банки России. К сожалению общепринятого типового страхового договора пока еще нет. Но есть надежда, что через пару лет эта услуга будет распространена повсюду, ведь преимущества видны уже сегодня невооруженным глазом. Итак, рассмотрим их.

1. Если находясь, например, на отдыхе с вами случились непредвиденные обстоятельства, страхование кредитной карты позволят сохранить спокойствие, ведь потерянные деньги можно будет получить, а карту восстановить сразу по возвращению домой.

2. С помощью страховки держателю карты будет оказана всяческая помощь в любой стране.

3. Оформить страховку можно без предоставления дополнительных документов, и она не влияет на снятие и выплаты по карте.

4. Что касается оплаты страховки, то стоимость в 60-90 рублей в месяц, я думаю, полностью окупит карту в случае ее потери или кражи.

5. Ну и, наконец, как и в любом страховании, вы можете назначить человека, который получит деньги вместо вас, на языке страхования, выгодоприобретателя.

Разберем некоторые нюансы страхования кредитных карт.

И

так, вы потеряли кредитную карту или стали жертвой вора.

Приготовьтесь к тому, что звонка в банк будет недостаточно. После того, как произошел страховой случай нужно выделить время на написание заявления о пропаже в банк (сроки четко ограничены) и на сбор всевозможных справок, типа, копии заявления о краже, протокол с допроса, постановление о возбуждении дела и т.д. Как известно банк бумаги не жалеет, справок нужно около десятка. А вот если вы за границей, то придется иметь дело с местной полицией. Будет проведено расследование, как гарантия того, что вы не обманываете банк, так что хитрить не советую. И вот еще некоторые моменты:

И

так, вы потеряли кредитную карту или стали жертвой вора.

Приготовьтесь к тому, что звонка в банк будет недостаточно. После того, как произошел страховой случай нужно выделить время на написание заявления о пропаже в банк (сроки четко ограничены) и на сбор всевозможных справок, типа, копии заявления о краже, протокол с допроса, постановление о возбуждении дела и т.д. Как известно банк бумаги не жалеет, справок нужно около десятка. А вот если вы за границей, то придется иметь дело с местной полицией. Будет проведено расследование, как гарантия того, что вы не обманываете банк, так что хитрить не советую. И вот еще некоторые моменты:

— если карта потеряна и следствие установило, что вы находились под действием наркотиков и алкоголя, на страховку не рассчитывайте;

— сумма страховки ежегодная, то есть терять карточку дважды в год не выгодно;

— если теща сняла деньги с карты, это не страховой случай;

— если вы собственноручно положили жене в карман кредитку и пока парковались, благоверная её потеряла, увы - сам виноват, руки к страховке не протягивай.

Немаловажно и то что, если у вас сняли полмиллиона не факт, что вы его весь получите, покрытие ограничено. В общем, будьте внимательны и осторожны, кредитка зарегистрирована на вас, не пытайтесь переложить ответственность за неё на здоровую голову.

Со страхованием разобрались. Разберем, что же такое защита кредитной карты. Итак, банки стараются сделать свои кредитные карты наиболее защищенными в первую очередь от подделок. Для этого было придумано несколько способов защиты:

— магнитная полоса.

Однако сегодня умному человеку «с руками» это уже не преграда. В этом случае банки предлагают карты с ультрафиолетовой краской или мелкими узорами. Оборудование для нанесения дорогое, поэтому мошенникам это не по карману, но и вам за изготовление карты придется отдать больше обычного.

— магнитная полоса.

Однако сегодня умному человеку «с руками» это уже не преграда. В этом случае банки предлагают карты с ультрафиолетовой краской или мелкими узорами. Оборудование для нанесения дорогое, поэтому мошенникам это не по карману, но и вам за изготовление карты придется отдать больше обычного.

— эмбоссирование данных, т.е.

Как защитить свою банковскую карту

цифры и буквы на карте выпуклые. Подделать это тяжеловато.

— использование микрочипов, которые позволяют сохранять данные о расходных операциях, считывать информацию и прочие сведения по карте. Такой миникомпьютер подделать практически невозможно.

И, наконец, код безопасности кредитных карт нужен для осуществления расходных операций по карте, например, через интернет. Осуществляя оплату услуг или покупку через интернет-магазин, для подтверждения произведенных операции банк потребует введение кода безопасности, который знаете только вы. В случае утери или кражи карты злоумышленник подобных операций осуществить не сможет.

Итог таков, страхование и защита кредитных карт, а также использование кода безопасности кредитной карты стараются максимально защитить вас от посягательств мошенников и воров.

![]() Мария Кшевицкая

,

Мария Кшевицкая

,

кредитный эксперт

aver.ru → Интересно → Новый способ воровства пин-кодов банковских карт

Весьма просто и физически оригинально. Принцип военных систем обнаружения следов.

По оценке экспертов, на использование ПИН-кода приходится примерно 5% случаев мошенничества с картами. Похищенные таким образом средства банки практически никогда не возвращают, считая, что клиент сам виноват в компрометации секретного номера.

Ученые из Калифорнийского университета в Сан-Диего исследовали новый способ хищения ПИН-кодов банковских карт — с использованием инфракрасных камер, которые измеряют температуру на панели клавиатуры банкомата.На симпозиуме по безопасности USENIX исследователи представили отчет по работе «Горячий момент: исследование эффективности атак с помощью термо-сканеров».

Вдохновленные публикациями Майкла Залевски, они предположили, что преступникам будет намного проще заниматься кражей ПИН-кодов банковских карт, используя технологию теплого (инфракрасного) сканирования, нежели с помощью традиционных видеокамер.

Данный способ имеет множество преимуществ. В отличие от использования обычных камер, система остается незамеченной, а возможность автоматизировать процесс с помощью программного обеспечения намного упрощает задачу.

Подушечки пальцев делают клавиши, которые нажимал клиент, теплее, чем остальные. Температура также позволяет определить и последовательность нажатия — самая «горячая» клавиша нажималась последней.

Используя обратную последовательность, мошенникам удавалось узнать правильный ПИН-код.

Как защитить банковскую карту Сбербанка от мошенников

Правда, если пользователь вводит еще и сумму денег, которые он хотел снять с карточки, то задача злоумышленников усложняется, сообщает SecurityLab.

Эксперты исследовали банкоматы двух типов – один с металлической клавиатурой (Dynasystem 00-101088-008B), а второй с пластиковой (Diebold 19-019062-001M REV1). С металлических кнопок было сложнее считывать температуру клавиш посредством инфракрасной камеры, так как изображение сопровождалось чрезмерным «шумом». Пластиковые кнопки оказались менее проблемными.

ПИН-код удавалось легко похитить человеку, который стоял в очереди к банкомату за человеком, который только что совершил операцию с карточкой. В 80% случаев хакерская попытка была успешной.

В случаях, когда интервал между пользователями банкомата, составляет одну минуту, шанс заполучить ПИН-код доходит до 50%.

Как инфракрасные сканеры воруют ПИН-код банковских карт.

Банковские карты удобны: пользуясь картой, можно не носить с собой большие суммы наличности и при этом всегда иметь возможность совершить необходимую покупку, оплатить услуги, перевести деньги родственникам или друзьям.

Даже в случае потери карты средства, находящиеся на банковском счете, можно сохранить, если своевременно позвонить в выпустивший ее банк и заблокировать карту.

Однако пластиковые карты, являясь удобным способом доступа к деньгам, оказываются объектом особого внимания злоумышленников, выдумывающих все новые способы похищения этих денег.

Банки и платежные системы постоянно работают над повышением уровня безопасности платежей, производимых с помощью банковских карт. Между тем мошенники тоже становятся все более изобретательными и технически оснащенными. Чтобы обезопасить карты от посягательств, владельцам «пластика» нужно знать основные правила безопасности и следовать им.

Защита карты при онлайн-платежах

Наиболее распространенным является мошенничество с банковскими картами в Интернете, ведь именно ими сегодня расплачивается огромное количество покупателей в виртуальных магазинах. Часто мошеннику даже не нужна сама карта - достаточно информации о ней (номер карты, код CVV2/CVC2, СМС-пароль, подтверждающий данные и операцию по карте).

Чтобы уберечь от мошенников данные пластиковой карты при оплате товаров и услуг онлайн, следует соблюдать следующие меры безопасности.

- Совершайте оплату покупок только на сайтах известных магазинов и компаний.

- Для оплаты покупок через Интернет используйте отдельную банковскую карту, а не ту, на которой хранится основной объем ваших средств.

- Переводите на карту для онлайн-платежей столько денег, сколько вы планируете потратить на покупки.

- Следите за своевременным обновлением антивирусного программного обеспечения на устройствах, с помощью которых осуществляется оплата в Интернете.

- Ограничьте возможность использования своей основной банковской карты за пределами региона вашего фактического местонахождения.

Защита карты при использовании банкоматов и терминалов

При использовании банкоматов и терминалов очень важно не дать третьим лицам узнать ПИН-код и получить доступ к деньгам. Для этого нужно соблюдать следующие рекомендации.

- Никогда не вводите ПИН-код на устройствах, не предназначенных для оплаты и снятия наличных.

- При вводе ПИН-кода всегда прикрывайте клавиатуру рукой, чтобы его не могли подсмотреть находящиеся рядом люди или записать установленные злоумышленниками скрытые камеры.

- Получив наличные в банкомате, не забывайте забрать платежную карту из картоприемника, а если все-таки забыли, незамедлительно заблокируйте ее.

- Для проведения платежных операций через банкомат или терминал старайтесь не прибегать к помощи посторонних лиц, которые могут выдавать себя за работников банка.

- Если денежные средства не были выданы банкоматом, но вы получили СМС-сообщение об их списании, заберите карту из картоприемника и незамедлительно обратитесь в ваш банк.

- По возможности избегайте банкоматов, размещенных в местах массового скопления людей, особенно если снимаете крупные суммы денег.

Воровство с карт Сбербанка: найти и обезвредить

Старайтесь пользоваться банкоматами в отделениях банка или внутри зданий организаций и учреждений.

- Установите суточный лимит на снятие наличных в банкоматах.

- При использовании банкомата обратите внимание, не установлены ли на него посторонние устройства. Установка на банкомат высокотехнологичного устройства под названием «скиммер» - довольно распространенный способ кражи данных карты. Устройство считывает информацию с магнитной ленты и чипа карты, чтобы затем можно было ее продублировать. Если вам кажется, что отдельные детали банкомата выглядят подозрительно (их вид отличается от привычного) либо имеются какие-то дополнительные детали, не пользуйтесь таким банкоматом и сразу же сообщите о своих подозрениях в банк.

Защита карты в общественных местах

В местах большого скопления людей (в переполненном общественном транспорте, на рынках, в магазинах) злоумышленник может не только украсть карту, но и приложить бесконтактный считыватель или POS-терминал к карманам одежды, стенкам сумок и снять деньги с карты, поддерживающей бесконтактную оплату, у ничего не подозревающей жертвы. Если вы пользуетесь картой с технологией бесконтактной оплаты (PayWave или PayPass), следите, чтобы она не была легкодоступна.

Защита от методов психологического воздействия

Многие схемы мошенничества, связанные с банковскими картами, основаны на технологии социальной инженерии. Они предполагают вытягивание из клиента конфиденциальной информации с использованием различных каналов коммуникаций (например, просят сообщить по телефону реквизиты банковской карты, одноразовые пароли) либо убеждение в совершении тех или иных действий под различными предлогами (например, представившись сотрудниками банка, просят подойти к банкомату и последовать инструкциям). Чтобы не стать жертвой мошенников (как онлайн, так и офлайн), рекомендуется:

- никому не сообщать ПИН-код и код CVV2/CVC2 своей банковской карты;

- никогда не давать посторонним лицам данные карты, персональные данные и коды, присланные в СМС;

- не переводить и не зачислять деньги в ответ на просьбы, поступающие с неизвестных номеров;

- в случае если сообщение якобы от близкого родственника, прервать разговор и перезвонить родственнику, используя номер из своей записной книжки, уточнив, соответствует ли действительности полученная вами ранее информация касательно родственника;

- не набирать на мобильном устройстве цифровые команды, назначение которых вам неизвестно.

Пользуетесь бесконтактными платежами, документами с радиочастотной меткой или используете смартфон в качестве ключа? Все данные под угрозой - но мы научим вас избегать взлома.

Бесконтактные технологии: удобно, быстро, опасно

Пластиковые карты и документы с микрочипами на основе ближней радиосвязи (NFC) или с радиочастотными метками (RFID) сегодня есть у каждого. Ими оснащаются многие кредитные и платежные карты, водительские удостоверения, идентификационные карты, паспорта, проездные билеты на метро и многое другое.

Бесконтактная форма идентификации действительно удобна - особенно если это Apple Pay или подобная платежная система. Даже прикладывать к терминалу не нужно: поднес на достаточное для связи расстояние, подтвердил платеж отпечатком пальца, платеж прошел.

Несмотря на свое удобство, обе технологии содержат много дыр безопасности, позволяющих злоумышленникам получить конфиденциальные данные. Для того, чтобы украсть данные карты, пароли со смартфона или скопировать пропуск, не нужно подходить близко.

Чем опасен RFID

Чипы RFID позволяют считывать данные на расстоянии до нескольких метров. Все, что нужно для связи с меткой в документах - купить готовое устройство на eBay.

Считыватели близкого радиуса действия стоят около 50 долларов, дальнего - порядка сотни. Ссылок не дам, и доставка в Россию может вызвать проблему со спецслужбами. Но цена позволяет экспериментировать даже школьнику.

После считывания у злоумышленника на руках остается полная электронная копия всей информации RFID-метки. С ее помощью можно сделать поддельную копию, либо использовать другими методами - в зависимости от типа украденного документа.

Терминалы будут воспринимать копию в качестве оригинала. Доказать обратное практически невозможно.

Чем опасен NFC

NFC фактически является вариацией RFID, хотя и обладает меньшей дальностью - всего несколько сантиметров. Но это - только для заводских, лицензионных устройств.

Исследователи из британского Университета Суррей смогли считать данные по NFC на расстоянии до 80 см. Испанские хакеры и вовсе научили Android-смартфоны превращаться в ретранслятор NFC-сигнала, распространяющего собственные важные данные.

Подобный подход позволяет провести платеж прямо через смартфон владельца. Но есть и другие способы.

Например, подключившись через NFC другим смартфоном или серийно выпускаемым ридером с помощью приложения Banking card reader NFC (Android) можно получить все необходимые данные карт, использованных при операциях в браузере. Далее достаточно найти магазин, позволяющий проводить оплату без ввода указания CSV-кода (а такие еще существуют).

Как защитить свои деньги и данные? Самодельные варианты

Для того, чтобы полностью исключить нежелательные контакты с считывающими устройствами, программных средств может быть недостаточно (об этом - чуть позже).

Поэтому стоит обратиться к дедовским методам, и начисто отрезать излучению путь к своим деньгам картам. Идеальны для этого два материала - вода и металл.

Конечно в пакете с водой носить карты затруднительно. А вот кусок обычной пищевой фольги из рулона (подойдет и от шоколадки - но не из пачки от сигарет) полностью блокирует сигналов RFID и NFC.

Это наиболее эффективный и удобный способ. Достаточно обернуть карту фольгой, и доставать из нее только в момент оплаты.

Боитесь прослыть параноиком? Тогда пригодятся готовые решения.

Как защищают данные ответственные служащие?

Многие западные компании (о российских у меня нет данных) требуют от сотрудников пользоваться специальными бумажниками и обложками для документов с соответствующим логотипом “Protected from RFID”.

Наибольший выбор аксессуаров, блокирующие RFID-сигнал, предлагает компания Identity Stronghold. Часть их ассортимента изготовлено по заказу правительства США для государственных служащих.

Можно найти и более дешевый вариант - на AliExpress есть масса разнообразных чехлов для карт , бумажников с металлическими вставками . Например, такие, или такие. Можно и просто искать по тегу “NFC protected”.

Как исключить кражу данных

Впрочем, стоит помнить, что металлический кошелек или визитница для карт не исключают возможность кражи данных карт.

1. Не включайте NFC без надобности, не держите его постоянно включенным.

2. То же касается других беспроводных интерфейсов - Bluetooth и Wi-Fi.

3. Проверяйте активность фоновых процессов, при частом обращении к сетевым интерфейсам неподходящих для этого приложений - проверьте смартфон антивирусом.

4. Не устанавливайте приложения из непроверенных источников.