Обновлено 19.11.2019 Просмотров 6099 Комментариев 37

Вдогонку к моему посту про то, решил еще вкратце написать о кредитке в этой схеме, или точнее о том, как можно заработать на кредитных картах. Касается это не только нахождения на родине, но и за границей. Заработок будет небольшой, но там рубль, здесь рубль и суммарно получаем неплохой профит при минимуме усилий. Помимо этого, кредитка еще и удобна, главное пользоваться ею умеючи и не платить проценты за кредит. В противном случае лучше брать именно кредит, а то проценты по кредиткам совсем неадекватные.

Зачем нужна кредитная карта

- В то время, пока вы пользуетесь заемными средствами, ваши лежат на депозите и приносят вам доход. Особенно, это актуально, если ваши траты по карте большие. Очевидно, что если вы мало картой пользуетесь, то профит будет не очень.

- В путешествиях во время бронирования машины через интернет прокатчик блокирует депозит в 20-50 тыс руб. На мой взгляд, это неудобно, если блокируются свои средства, пусть лучше это будут кредитные.

- Не нужно в течение 1-1.5 месяцев думать о балансе на карте, вы просто расходуете кредитный лимит. Раньше я раз в неделю на дебетовую карту перебрасывал деньги с депозита, ведь не положу же я туда сразу всю планируемую сумму.

- Если вдруг в магазине оказалось, что нужно больше денег, например, подвернулась крупная покупка, то не нужно бежать к банкомату или домой за кешем, все есть на кредитке. Точно также актуально в путешествии, если какой-нибудь платеж задерживается, а деньги нужны сейчас.

Таким образом, вы можете пользоваться кредиткой, как эпизодически, так и постоянно. И при правильном подходе, вы не будете платить ничего сверх потраченной суммы, имею в виду, что не нужно платить проценты по кредиту. Те отрицательные отзывы о кредитных картах, что пишут люди, обычно сводятся к тому, что банк такой сякой взял бешеный процент, хотя, мол, просрочил выплату всего на один день. Это в корне неверный подход, кредитки для кредитов не предназначены! К тому же надо читать условия договора всегда, если собираешься влезать именно в кредит, и не тратить больше того, что сможешь возместить.

Кстати, не думайте, что банки выдают кредитные карты себе в убыток, нет. Просто приведенная здесь схема использования кредиток не применяется большинством. Наоборот, все рассчитано на то, что человек пустится во все тяжкие и залезет в кредит по самое-самое.

Мои карты

Я уже писал про то, какие у меня карты в посте про , но тут немного повторюсь конкретно про кредитки.

Изначально я сделал кредитку Хоумкредит Cashback Gold с кэшбеком 3%. Данная карта была очень выгодна, пока банк не изменил внутренний курс конвертации, который в последнее время просто адский. Теперь она выгодна только для России из-за кэшбека. Впрочем, не буду подробно останавливаться, ибо их уже не выдают и вы её все равно не оформите.

Вообще удобно иметь несколько продуктов в одном банке, у меня в Тинькофф и дебетовка есть, и вклады. К сожалению, выгодных кредиток в связи с кризисом все меньше и меньше, к тому же мне их не все банки хотят выдавать (так как я индивидуальный предприниматель), а Тинькофф выдает всем без закидонов. В любом случае, какого банка выбрать кредитную карту, решать только вам.

Как заработать на кредитных картах

- Во время использования кредитных средств, ваши лежат на депозите и приносят доход.

- Вы получаете кэшбек за покупки 1-5%.

- Деньги с кредитки можно обналичивать и класть на депозит.

Перечисленное выше, официально и по закону. Последний вариант стал почти не доступен, суть его состоит в том, что нужно вывести каким-то образом кредитные средства в наличку или на другой счет, чтобы положить их на депозит или еще куда-то. Одно дело, когда у вас кредитный лимит всего 10-20-30 тыс, другое, когда он 300 или 500 тыс, или же вообще несколько кредиток с большими лимитами. Такая сумма даже на месячном депозите способна принести заметную сумму. Насколько я знаю, раньше все было гораздо проще, и схемы эти были на поверхности (через платежную систему Qiwi), но сейчас то, что лежит в открытом доступе, не работает.

Как вариант, можно расплачиваться за своих друзей, а от них получать наличку на руки:) Например, захотел себе друг купить ноутбук за 30 тыс, вот вам и уже 30 тыс можно на депозит засунуть, да еще кэшбек бонусом получить. Но это так уже, детские забавы.

Как пользоваться кредитной картой правильно

Основные термины

Грейс. Беспроцентный период, льготный период. Обычно составляет 55 дней. Это время, когда вы можете пользоваться кредитными средствами не в ущерб для своего бюджета, то есть бесплатно. Но не все операции попадают в грейс. Например, снятие наличности, пополнение электронных кошельков, в большинстве банков означает вылет из грейса. Причем, бывает такая редкая ситуация, когда терминал в магазине настроен, как снятие наличности, а не как оплата товара, но заранее об этом никак не узнать. Межбанковский перевод тоже не доступен для кредитных карт.

Кредитный лимит. Максимальная сумма, которую вы можете потратить на кредитной карте. Величина кредитного лимита устанавливается банком индивидуально, зависит от вашей кредитной истории, зарплаты будущего владельца карты и самого банка. Например, Тинькофф легко выдает карты и зачастую без справок о доходах.

Годовое обслуживание. Большинство кредитных карт имеют плату за годовое обслуживание, причем бОльшую, чем у дебетовых. Но бывают и кредитные карты с бесплатным обслуживанием, по типу кредиток банка Хоумкредит.

Кэшбек. Многие кредитные карты предлагают кэшбек. Чтобы не повторятся, прочитайте про , там я об этом написал более подробно.

Плата за смс. Почти всегда уведомления о смс платные и от них можно отказаться, тут выбор за вами. Главное не забыть погасить эту сумму, даже если вы картой не пользовались.

Страхование кредита. Банки стараются навязать услугу по страхованию кредита. Если вы ей воспользуетесь, то тогда по любому будет некий процент уплачиваться, поэтому лучше всего отказываться от этой услуги.

Два главных правила пользования кредиткой

- Никогда не снимать наличные с кредитки. Дело в том, что снятие наличных часто происходит с комиссией 3-6% (первое попадалово), а также на снятую сумму не распространяется бесплатный период (второе попадалово). То есть вы сразу попадаете, и на комиссию, и влезаете в кредит под проценты. Но есть предложения кредитных карт, где комиссия за снятие фиксрованная или 1-2%, а льготный период распространяется и на наличку. Таким образом, чаще всего кредитка предназначена только для оплаты в магазинах.

- Необходимо гасить задолженность в конце льготного бесплатного периода, не позже. Собственно, за счет этого и достигается бесплатность использования заемных средств.

Это два общих правила, справедливых для большинства кредитных карт. Но по каждой карте перед ее использованием обязательно нужно уточнить все нюансы, и не только у банка, а еще и на форуме банки.ру в разделе кредитных карт. Именно там собрано все, что только можно, и что вы будете порой тщетно искать на сайте банка.

Приведу пример. Обычно бесплатный период у кредитных карт это 55 дней. Но при использовании карты Хоумкредит Cashback Gold нужно гасить задолженность через 30 дней. Да, вы можете сделать это и на 50 день, но тогда придется заплатить комиссию за пользование картой в 250 руб/мес. Это таким образом пытаются взять годовое обслуживание, потому что оно бесплатное (при условии погашения в первые 30 дней). Но коллективный разум форума не остановился на этом, а вывел, что если траты за 30 дней превысили 45500 руб, то можно безболезненно уйти в платный грейс. То есть заплатить 250 руб будет выгоднее, чем не заплатить, при условии что свои деньги лежат на депозите.

Схема использования кредитки подробно

На всякий случай объясню отдельно. В течении вашего бесплатного льготного периода вы пользуетесь кредитными средствами в том размере, который вы легко способны погасить, потому что в данном контексте кредитная карта не рассматривается, как аналог кредита. Пока вы пользуетесь заемными средствами, ваши собственные деньги лежат на пополняемо-отзываемом депозите, то есть таком, откуда их можно в любой момент снять. Иногда бывает удобно держать депозит в том же банке, что и кредитка. Тогда погашать задолженность можно будет в том же Интернет-банке, без комиссии за межбанковский перевод, и в выходные дни, когда переводы работают только внутри банков.

Резонный вопрос, когда лучше гасить задолженность. Гасить ее можно в предпоследний-последний день льготного периода, но надо понимать одну важную вещь. Допустим, у вас льготный период 55 дней. Но на самом деле у вас есть всего месяц для опустошения карты, если вы этой картой пользуетесь непрерывно из месяца в месяц.

Считается это так. Вы тратите средства в течении месяца с 1-го апреля по 30 апреля (расчетный период). По окончанию месяца вам выставляется счет и дается 25 дней на погашение, до 25 мая (платежный период). Таким образом, мы имеем суммарно 55 дней. Но! Если вы уже израсходовали свой кредитный лимит, например, в 100 тыс рублей в апреле, то вы не сможете им воспользоваться снова в мае, пока не погасите задолженность. Причем, если вы погасите задолженность лишь 25 мая, то по сути у вас останется всего 5 дней до конца месяца, чтобы снова использовать весь кредитный лимит, ведь в конце мая вам опять будет выставлен счет к погашению. Или еще по другому можно сказать, сколько вы в мае внесете на счет, столько вы и сможете в мае и потратить, но к 25 мая надо погасить все, чтобы не попасть на проценты. Думаю, ясно, что если вы используете весь или значительную часть кредитного лимита, то проще гасить задолженность сразу после выставления счета (то есть раз в месяц), чтобы снова иметь 30 дней на пользование картой.

Иногда считается иначе, например, расчетный период начинается не с 1-го числа, а с первой покупки по карте.

P.S. Прошу учесть, что тут далеко не вся информация. Надо уточнять условия по конкретным кредитным картам.

Лайфхак #1 - как купить хорошую страховку

Выбрать страховку сейчас нереально сложно, поэтому в помощь всем путешественникам . Для этого постоянно мониторю форумы, изучаю страховые договоры и сам пользуюсь страховками.

Самое большое распространение в мире получили два типа карт - дебетовая карта и кредитная карта. При этом система платежей карты - Visa, Mastercard, Maestro, Мир и тому подобное — не имеет никакого значения. Важен тип «кредитки».

Дебетовая карта - банковская платежная карта для оплаты товара, совершения безналичных платежей и получения наличных денег в банкоматах. При помощи этой карты можно распоряжаться деньгами в пределах доступного остатка на депозитном счете, к которому привязана данная карта. То есть, эта карта заменяет ваши наличные деньги и несколько дополнительных мелких бонусов на усмотрение банка. Обычно это кэшбэк и скидки у партнеров.

Кредитная карта — «кредитка», карта для совершения всех действий, что и по дебетовой карте. Но, денежные средства на «кредитке» виртуальны, их предоставляет банк по кредитному договору (что и называется — кредит ). Размер кредита устанавливает банк в зависимости от вашей платежеспособности. Условия распоряжения кредитными деньгами также определяет банк. То есть, если вы заплатите или снимете денежки с карты, то данную сумму придется потом вернуть банку. Возможно с процентами.

Обычно кредитные карты обладают рядом дополнительных условий, не присущих обычным кредитам. Так как «пластиковый» кредит является кредитом с более высокими рисками, то, чтобы сделать их привлекательными, банки добавляют бонусные программы и, так называемые, грейс-периоды. Банк заинтересован в увеличении количества клиентов, пользующихся их кредитными картами. И ниже мы объясним почему.

Нас интересует кредитная карта с грейс-периодом - кредитная карта с определенным небольшим сроком, в течение которого банк не будет брать с вас проценты за использование кредитных денег, с условием, что вы погасите ваш долг к определенной дате. Обычно, до 28 числа следующего месяца. Максимальный льготный период составляет 50-60 дней. И если оплачивать все свои покупки кредитной картой, а затем погасить долг по карте в течение льготного периода, то процент за эти деньги не начисляется. И вы оплачиваете сверх долга лишь обслуживание карты (около 600 рублей в год). Также встречаются карты, где можно продлить грейс-период частичным погашением суммы долга. А грейс-период может различаться для каждой покупки. Модное название таких «кредиток» — карта рассрочки .

Скорее всего вы всё это прекрасно знаете, но, как же на этом заработать, спросите вы?

Как заработать на кредитных картах и картах рассрочки

сайт начнет сразу с примера. Без дробления, 25 числа каждого месяца, вы получаете заработную плату - пусть это будет 25 000 рублей .

Предположим, что на периодические бытовые нужды вы тратите 10 000 рублей . Под бытовыми нуждами подразумевается - оплата проезда, ежедневные обеды на работе, абонемент в спортзал, коммунальные платежи и прочее о чем вы знаете и периодически оплачиваете. Отсчитайте и отделите эту сумму из зарплаты. Эта распределенная сумма.

Свободными, то есть не распределенными у вас остаются 15 000 рублей . Это уже та сумма которая помогла заработать вам ваша кредитная карта . Каким образом? Все просто. После распределения денег у вас на руках остается 15 тысяч рублей, которые вы можете тратить так, как вам будет угодно. И вот эту сумму мы предлагаем заменить вам кредитной картой. Весь месяц вы можете расплачиваться кредитной суммой, не превышая ваш лимит - 15 000 рублей . А реальные зарплатные 15 тысяч рублей можно положить на срочный депозит, сейчас, с учетом ставок, процент по этим депозитам может быть 10-15% годовых с ежемесячной капитализацией процентов . Вот он — тот самый пресловутый заработок из заголовка статьи.

В следующий месяц, 25 числа, вы снова получите вашу заработную плату - 25 000 рублей. Из которых, 10 000 рублей вы снова оставите наличными на распределенные бытовые нужды. А оставшимися 15 000 рублями , при условии что вы делали покупки по кредитной карте, вы погасите ваши долги по кредиту, уложившись в льготный период. После чего, автоматически, вам снова будут доступны 15 000 рублей на кредитной карте. То есть, вы снова можете оплачивать все покупки кредитной картой. И эту «схему» можно прокручивать каждый месяц - на законных основаниях !

Итоговый заработок на кредитных картах

Ваш минимальный доход - 10-15% годовых на вклад, который равен вашей кредитной сумме.

Капитализация процентов по депозиту — это прибавление начисленных за период процентов к основной сумме депозита и последующее периодическое начисление дохода на общую сумму вклада и уже прибавленных процентов.

Но, вернемся к примеру от сайт. Если вы «транжира» и все кредитные 15 тысяч рублей тратите, то ваш максимальный годовой доход составит 15% от 15 000 рублей, то есть 2 250 рублей (без учета ежемесячной капитализации) . Но, ничего вам не мешает каждый месяц пополнять депозит «лишними» деньгами, которые остались от погашения кредита, например, если вы потратили в течение месяца не все 15 тысяч рублей, а только, к примеру, 10 000 рублей. Тогда ежемесячно ваш депозит будет прибавлять по 5 тысяч рублей. И доход по такому депозиту через год составит (с капитализацией) — ~7 300 рублей . А на депозите скопятся 72 тысячи рублей .

Семьдесят две тысячи рублей вы получите только за то, что год использовали кредитную карту. При этом вы никак не ущемляете себя и свою зарплату, вы просто по-умному откладываете деньги, заменяя их кредитными.

А теперь посчитайте ваш доход в условиях вашей зарплаты. Ведь она может быть не 25 тысяч, а 30 или 40, а может все 100 тысяч рублей? Доход, соответственно, увеличивается с увеличением вашей зарплаты. Также можно найти выгодные предложения по депозитам и инвестициям, которые увеличат ваш заработок на кредитной карте.

Но, должны же быть расходы?

Расходы есть. 500…1000 рублей в год вы должны отдать за обслуживание карты + небольшая абонентская плата (если предусмотрена) за использование карты и интернет-банка. Что существенно ниже вашего общего годового дохода. А конкуренция на рынке подобных карт привело к тому, что у большинства предложений есть бонусы в виде всевозможных кэшбэков и балловых компенсаций. Такие акции компенсируют траты на обслуживание карты и кредита.

Откажитесь от дополнительных услуг по карте - SMS-уведомления, страхование жизни и прочее. За все это банк берет дополнительную плату, которая может съесть ваш доход. Вам достаточно подключить интернет-банк и контролировать все в нем.

Не снимайте наличные деньги по кредитной карте и не переводите деньги на дебетовые счета - за каждую такую операцию банк берет большую комиссию, даже в своих банкоматах и отделениях, даже в случае, если дебетовые карты обслуживаются без комиссии.

Не превышайте кредитный лимит - за каждое превышение банк устанавливает крупные штрафы, которые на нет сводят весь ваш заработок.

Не тратьте по кредитной карте больше , чем вы зарабатываете. Так как, в этом случае, вы не сможете погасить кредит в льготный период. А значит и схема заработка не сработает.

Всегда гасите кредит вовремя . Контролируйте сроки и суммы по интернет-банку. У карт с грейс-периодами процент по кредитам гораздо выше, чем по отдельным кредитным программам банка. Если вы вовремя не погасите кредитную сумму в льготный период, вы обречете всю схему на провал.

Заключение

Данная схема не нарушает законов, не является мошеннической и некоим образом не обманывает «банки».

Эта схема известна всем. Тем более известна она и банкам. Она позволяет людям немного зарабатывать на быстрых вкладах, заменяя личные деньги небольшими кредитами на короткие сроки. То есть, эта схема привлекает деньги в банк и заставляет их работать. Поэтому банки, ставя преграды в виде более жестких условий, все равно одобряют применение подобных схем.

Немного уверенности, самоконтроля и собственной смекалки позволит вам с успехом зарабатывать на таких операциях в наше неспокойное кризисное и санкционное время.

Бонусы к статье от сайт

Кредитные карты с хорошими условиями.

- Подбор кредитных карт . Сервис по подбору кредитных карт, который учитывает не только ваше местожительство, но и прочие факторы владения картами, такие как: удобство обслуживания, годовая стоимость, беспроцентный период и тому подобное.

Сфера кредитования в нашей стране с каждым годом расширяется и набирает обороты. Сейчас мы наблюдаем очередной кредитный бум, который пугает финансовых экспертов и радует собственников банков. Но при всей популярности этого банковского продукта, очень немногие действительно понимают его возможности и перспективы.

Основные возможности

Традиционно кредит воспринимается в негативном ключе, и рассматривается в качестве дополнительных ежемесячных затрат. Так оно и выходит в большинстве случаев. Люди берут кредиты в банках на личные нужды, приобретают бытовую технику, дорогие аксессуары, автомобили и дома. В итоге стоимость покупки возрастает в несколько раз – ведь за полученную ссуду нужно платить, да и сам товар со временем обесценивается.

С другой стороны – это неплохой финансовый инструмент, с помощью которого можно получать прибыль, грамотно распоряжаясь средствами. Деньги дают серьезные возможности и перспективы. Их можно вкладывать в активы, инвестировать в доходные проекты. Вариантов заработка очень много. При этом если платежи по займу меньше возможной прибыли – вы идете в правильном направлении.

Лучшие способы заработка

Способы заработка на кредите часто называют мошенническими. Это не так, или не совсем так. Существуют вполне законные и простые варианты получения прибыли за счет кредитных средств. Есть и неоднозначные “серые” схемы, которые тоже законны.

Необходимо уяснить несколько простых правил:

– Деньги, полученные в долг, нужно вкладывать в активы. Это значит, что приобретение модного современного телевизора за счет кредита абсолютно не оправдано. Покупайте в долг имущество, которое может приносить прибыль, или в дальнейшем его можно выгодно продать;

– Выбирая варианты, учитывайте все дополнительные комиссии, скрытые платежи и расходы (например, на страхование, услуги нотариуса, составление договора залога и т.д.);

– Ищите надежные варианты инвестиций, гарантированно приносящие доход.

Вот несколько простых, реальных и законных вариантов использования кредитных средств с прибылью для себя:

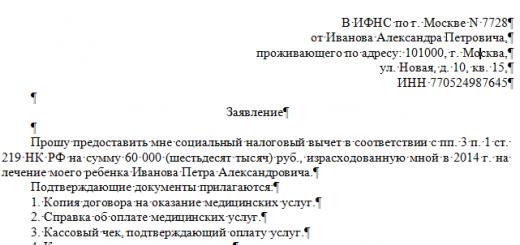

Ипотека. Покупка жилья в кредит – одна из традиционных схем, работающих во всем мире давно и эффективно. При этом недвижимость, приобретенную на средства банка, сдается в аренду, используя эту плату для погашения процентов и долга. Дополнительная выгода – это возможность получить от государства налоговый вычет, в размере 13% от стоимости кредита (с суммы уплаченных процентов). Об этой возможности знают далеко не все заемщики, но, тем не менее, схема существует и работает.

Вложение в бизнес. Путь с минимальным риском – это приобретение предприятием нового оборудования или спецтехники для расширения деятельности. К примеру, если вы шьете на заказ шторы, и имеете постоянный рынок сбыта товара, то, увеличив количество швейных машинок вдвое, вы вдвое увеличите прибыль. Затраты на обслуживание займа, полученного на покупку оборудования, должны быть ниже, чем этот дополнительный доход или хотя бы не превышать их.

Покупка автомобилей или спецтранспорта , с последующей сдачей его в аренду. Эти способы заработка на кредитах иногда называют “серыми”. Дело в том, что в схеме получения дохода присутствует элемент обмана: заемщик изначально не планирует отдавать долг банку. Оформив кредит на 5 или более лет, он сдает авто в аренду, например, в такси. Кредит же гасит не торопливо и чаще всего с просрочками. Банки, имея в качестве гарантии договор залога, ждут окончания срока действия договора, чтобы потом забрать автомобиль через суд. А через пять лет активного –использования стоимость этого авто будет значительно ниже.

Кредитные карты: пользуемся с умом

Один из самых простых вариантов– это использование льготного периода кредитной карты, или взять беспроцентный кредит на покупку техники в магазине (имея необходимую сумму наличными). А сами деньги положить под проценты.

Второй вариант. У каждой семьи есть определенный месячный бюджет, допустим 30 000 рублей в месяц. Вам необходимо выбрать кредитную карту с кэшбеком. Все траты и покупки необходимо оплачивать с кредитной карты, а наличные держать на дебетовой карте, где начисляют проценты на остаток по карте. Допустим за месяц вы потратили 30 000, вам начислили 300 рублей кэшбека, и по дебетовой на остаток начислили 1%, то есть 300 рублей. В конце месяца вы гасите всю задолженность, итого вы зарабатываете порядка 2% или 600 рублей. И эту процедуру необходимо повторять каждый месяц. Очень важно открывать все карты с бесплатным обслуживанием, так как это снизит ваши затраты.

И хотя прибыль в данном случае будет не столь значительна, зато у вас будет формироваться положительная кредитная история.

Хочу рассказать как можно получать пассивный доход давая деньги в долг через систему Webmoney.

Существует два варианта реализации этой идеи, или вы имеете доверенных корреспондентов, которым открываете кредитный лимит, либо размещаете свое предложение с условиями выдачи средств находящихся на WMZ кошельке в долг.

Сервис работает только с долларами, поэтому наличие WMZ кошелька обязательно!

Начать работать с долговым сервисом очень просто. Надо войти в свой аккаунт и в верхнем меню, зайти во вкладку Частным лицам – Одолжить – Долговой Сервис .

На сайте долгового сервиса можно создать лимиты доверия для знакомых пользователей или для тех, кто откликнется на размещенное предложение о предоставление вами заемных средств.

Чтобы создать свою заявку на предоставление кредитных средств, необходимо на соответствующей странице воспользоваться формой создания заявки.

По мере поступления ответов на предложение можно формировать свой собственный список заемщиков, отсеивать недобросовестных, понижать процент для ответственных и так далее.

Особенности заработка на кредитах Webmoney

Фрилансеры, являются основными пользователями электронных платежных систем, в том числе и WebMoney.

При стабильном поступлении средств на долларовый кошелек, можно попробовать увеличить остаток, на счете предоставляя краткосрочные кредиты другим пользователям желающим их взять.

Процентная ставка устанавливается по вашему желанию, можно установить и 7% в сутки и 30% в месяц, как угодно.

Поскольку фрилансер, так и так работает в интернете, в том числе и рискует, столкнуться с неоплаченной работой, то риски связанные с невозвратом долгов в WebMoney, можно назвать не критичными, хоть вероятность таких рисков, конечно, есть, как впрочем, и в любом виде бизнеса, особенно кредитного.

В системе есть определенный набор инструментов, направленных на выявление недобросовестных заемщиков.

Система заставляет их вернуть взятые в долг деньги вместе с процентами или, в крайнем случае, очень сильно осложнит им работу с собственным кошельком.

Кошелек недобросовестного заемщика можно просто заблокировать, и при поступлении на него средств, они будут в автоматическом режиме перечисляться на кошелек заемщика, пока не наберется вся необходимая сумма.

Если взять во внимание, тот факт, что спрос и предложение данных кредитов достаточно велико и множество людей зарабатывает на предоставление кредитных средств WebMoney, то соответственно, все не так уж и плохо.

Что нужно для заработка на кредитах WebMoney

Если у вас есть кошелек WebMoney, то для работы с долговым сервисом нужно всего, лишь, иметь на этом кошельке немного денег в американской валюте.

Минимальной суммы кредита не существует, можно выдавать и по 10 WMZ и по 100 WMZ, в общем, сколько хотите или сколько позволяют свободные средства.

Кредитная биржа в данной системе действует уже достаточно давно и завоевала доверие пользователей.

Таким образом, микрокредитные операции, в общем, привлекают значительные суммы и соответственно все новых и новых участников.

Наиболее часто встречается кредитная ставка 1% в сутки, это можно назвать стандартом для долговой биржи WebMoney, встречаются и под 5% и даже более экзотические варианты.

Ну, нам эксперименты ни к чему, поэтому лучше всего остановиться на стандартном 1% в сутки.

Грубо говоря, при настоящем курсе доллара, в данных условиях кредита месячный заработок может составить 1680 рублей пассивного дохода.

Много это или мало? Учитывая небольшой активный капитал, это не так уж и мало, а в плане глобального обогащения, данная сумма конечно ничтожна.

Сейчас есть возможность давать в долг и рублями WMR, но традиционно все используют старый добрый WMZ.

Аттестат должен быть не ниже формального. Получить формальный аттестат достаточно просто, необходимо указать паспортные данные и загрузить сканы документов.

Чем больше информации, тем больше доверия. В системе существует специальный коэффициент “благонадежности” или индекс деловой активности BL.

Кроме этого заемщик должен загрузить свою фотографию, иначе система просто не пропустит его в сервис.

Затем выбираем способ предоставления денежных средств в долг:

- Самостоятельно выбираем корреспондента и открываем ему кредитный лимит на определенных условиях;

- Выходим на автоматическую биржу – автомат и выбираем подходящую кредитную линию.

Я некоторое время зарабатывал, выдавая кредиты WebMoney, используя для этого деньги, полученные за на биржах.

На автоматический кредитный сервис не переходил никогда, все деньги занимал только знакомым корреспондентам на короткое время от одного до 7 дней, под 1%.

В основном мои заемщики были такие же фрилансеры, как и я. Эти средства им нужны были, чтобы заплатить за аренду сервера, купить “про” аккаунт на бирже фриланса или приобрести программное обеспечение.

Они работали и зарабатывали в интернете и соответственно все расчеты происходили в электронной валюте, поэтому кредит WMZ, был наиболее оптимальным вариантом.

Заработал я немного, да и деньги постоянно требовались, выводил их на карту, практически сразу по поступлении на WebMoney.

По моему мнению, такой вид заработка как кредиты WebMoney вполне нормальный. А кто не рискует, тот как известно шампанского не пьет!

Как выбрать добросовестного заемщика?

Деятельность человека в системе WebMoney, обязательно отражается на эго профиле.

Чтобы выбрать себе ответственного и добросовестного заемщика достаточно внимательно изучить доступную информацию об этом пользователе WebMoney.

- Что интересует в первую очередь:

Аттестат, - Сколько времени пребывает в системе,

- Уровень деловой активности,

- Отзывы.

Следует понимать, что индекс деловой активности нарабатывается очень долго, годами, и при недобросовестном отношении к своим обязательствам, данный показатель моментально срезается.

Таким образом, высокий индекс BL, уже является хорошей гарантией заемщика.

Первоначально не стоит выдавать крупные суммы в одни руки. Лучше всего разработать собственный алгоритм финансового общения.

Добросовестному заемщику последовательно повышать заемные средства и понижать процентную ставку.

Не давать деньги людям с индексом деловой активности ниже определенного числа, например 50.

Определить максимально возможную сумму кредита, например 300 WMZ и ни при каких условиях не перескакивать за нее!

Самостоятельно выдать средства корреспондентам, конечно проще всего, но и весь риск от сделки будет лежать только на вас!

Что делать с недобросовестными заемщиками?

Вопрос конечно интересный. В первую очередь, занести их в “черный список”, затем постараться повлиять на них при помощи инструментов долгового сервиса.

Если ничего не помогает, можно обратиться к “коллекторам”, но в этом случае финансовый результат будет ничтожный, разве что только справедливость восторжествует и “плохой” заемщик будет, так или иначе наказан.

В заключении могу сказать, что только тщательный выбор заемщиков и взвешенная финансовая политика, гарантирует положительный результат и стабильный заработок на кредитах WebMoney!

Обеспеченные люди живут в кредит и получают от этого дополнительный доход. Вы думаете, что это невозможно? Сравни.ру расскажет о хитростях и преимуществах использования банковских продуктов.

История одного клиента

Дмитрий окончил престижный институт и благодаря своим способностям перебрался из Екатеринбурга в Москву. Его взяли на работу в очень известный банк, входящий в 5-ку крупнейших финансовых учреждений страны. Он знает о финансах почти все, поэтому может позволить себе больше, чем остальные.

Банкир имеет пять разных пластиковых карт. Все они подобраны исходя из наибольшей выгоды от использования. По одной он занимает в долг у банка 50 тыс. руб. в месяц. Эти деньги он размещает на краткосрочном вкладе, с которого получает доход. Как только льготный период подходит к концу, он гасит заем со своей зарплаты. Билеты на поезд он покупает по кобрендинговой карте, на самолет – по карте, позволяющей накапливать мили. В магазинах он расплачивается по карте с кэшбеком, которая возвращает с каждой покупки до 5% от ее стоимости. Благодаря всем этим манипуляциям он экономит и зарабатывает приличную сумму.

С картой лучше, чем без нее

Один малоизвестный банкир сказал, что человек с картой получает преимущества по сравнению с тем, кто ее не имеет. И он был прав. Пластиковая карта является ключом к большинству бонусов, которые можно получить от банка. Возьмем, например, такой инструмент, как кредитка. Она достаточно опасна – карточные займы стоят очень дорого, ставка по ним находится в интервале 18-100% годовых. Однако 90% кредиток имеют опцию льготного периода, с помощью которой можно бесплатно использовать деньги банка в течение 50-55 дней. Здесь есть нюанс, что часть занятого (5-10% или как минимум несколько сот рублей) необходимо вернуть в 30-дневный срок. Также стоит учитывать, что многие банки берут комиссию за годовое обслуживание, а это от 500 до 3000 руб. в год.

«Заработать можно, воспользовавшись льготным периодом кредитования по кредитной карте, разместив свои денежные средства, взятые в кредит, на депозит или сберегательный счет в банке. После этого клиент может снять деньги и погасить задолженность по карте, при этом у него останется сумма начисленных процентов по вкладу или счету », – подтверждает Антон Павлов, начальник управления по работе с сегментом розницы Абсолют Банка.

Допустим, мы оформим стандартную карту в банке ВТБ24. Она стоит 900 руб. в год. Ставка по кредиту, в который все-таки лучше не залезать, 19% годовых. Дополнительное преимущество – кэшбэк в размере 3% за оплату услуг на автозаправках, в ресторанах, аптеках или в магазинах косметики. Допустим, кредитный лимит по ней составляет 50 тыс. руб. (этот размер определяется индивидуального для каждого клиента). Тут же переводим эти деньги через интернет-банк на счет депозита со ставкой 10% годовых, например, в банк (один из его вкладов позволяет пополнение и частичное снятие без потери процентов). До конца месяца занятые деньги нужно вернуть, но за это время просто так, ничего не делая, можно заработать больше 400 руб. Если бы мы на месяц разместили 150 тыс. руб., то получили бы уже более 1,2 тыс. руб.

Далее, используем кредитку ВТБ24 для оплаты бензина. Допустим, в месяц это будет 5 тыс. руб. На счет автоматически вернется 150 руб. Прибавим эту сумму к 400 руб. от вклада, умножим на 12 месяцев и вычтем годовое обслуживание. Получаем 5,7 тыс. руб. Это только от использования услуг всего двух банков.

Без лишних перемещений

Тем, кто не хочет туда-сюда перемещать деньги, подойдет дебетовая карта с возможностью получения дохода на остаток средств по счету в пределах 9-10% годовых. Оформить такую можно, например, в Связном Банке или в Русском Стандарте. Владельцу карты ничего не требуется – чем больше денег лежит, тем больше начисляется доход. Если на карту ежемесячно переводить по 20 тыс. руб., то в конце года на ней окажется 253,3 тыс. руб., из которых чистый доход составит 13,3 тыс. руб. Эту сумму можно разместить на отдельном счете и по ставке 11% годовых заработать еще 27,8 тыс. руб.

Стоит упомянуть о гарантиях. Все вклады, размер которых не превышает 700 тыс. руб., . Случаи закрытия банков крайне редки, поэтому можете не переживать за свои сбережения.

Аэрокарты

Заядлым путешественникам лучше завести кобрендинговую карту, по которой начисляются бонусные мили, их в дальнейшем можно обменять на авиабилет. В зависимости от программы и типа карты начисляется 1 бонусная миля за каждые 30-100 руб., потраченные по карте. Например, накопить на авиабилет из Москвы в Санкт-Петербург можно, если потратить 175 тыс. руб. по кредитке ВТБ24 – это порядка 14,5 тыс. руб. в месяц.

Особняком в этом сегменте стоит карта от банка Тинькофф Кредитные Системы. При покупке билета в любой авиакомпании финансовая организация начисляет по 3 балла за каждые 100 руб., по 2 балла при покупках по всему миру и по 1 баллу за каждые 100 руб. при платежах в интернет-банкинге. Кроме того, там действуют спецакции, позволяющие получать по 10 миль за каждые 100 руб. при покупке билетов черед определенные сайты. Если тратить по карте 20 тыс. руб. в месяц, то за год можно накопить уже на билет в Берлин и обратно.

«Клиент, регулярно делающий покупки по карте «All Airlines», может накопить на несколько полетов туда-обратно в год. За год можно получить до 144 тысяч миль (миля = рублю), а обслуживание карты стоит 1890 рублей в год », – рассказывает Олег Анисимов, вице-президент ТКС-банка.

Интернет в помощь

Экономить и зарабатывать деньги можно даже не выходя из дома. Для этого достаточно иметь карточный счет в банке, имеющим свой сетевой сервис. Речь идет об интернет-банкинге. С его помощью можно оплачивать кредиты, открывать вклады, переводить деньги, платить за коммунальные услуги и т.д. В итоге клиент сокращает свои расходы, связанные с поездкой в банк, а также экономит до нескольких часов в месяц, минуя очереди в отделениях.

Существуют множество и других способов получения выгоды. Чтобы их выявить, достаточно внимательно изучать предложения банков, сопоставлять их и прагматично рассчитывать свою выгоду. Раз уж банки зарабатывают на вас деньги – заработайте и вы на них. Все честно и взаимовыгодно.