Ипотека - это слово вот уже десятки лет на слуху, однако многие люди так и не знают точно, что такое ипотека и как она работает.

Ипотека - это определенная форма залога, когда закладывается недвижимое имущество, находящееся в собственности должника. Условиями ипотечного залога является то, что при неуплате должником сумм, оговоренных кредитным договором, кредитор имеет право продать заложенное имущество и выручить за это денежные средства на погашение кредитной задолженности. Другими словами, ипотека это залог любого недвижимого имущества.

Следует различать понятие «ипотека» и «ипотечное кредитование». При ипотечном кредитовании кредитором выступает банк, он кредитует, то есть выдает деньги должнику на покупку недвижимости, одновременно эта недвижимость попадает под залог, то есть под ипотеку в качестве гарантии возврата долга. В числе недвижимого имущества, которое может выступать в качестве залога (ипотеки) могут выступать земельные участки, жилые дома, квартиры, дачи, садовые домики и любые строения. Перечень подобных объектов определен соответствующей статьей Закона об ипотеке.

Что такое ипотека на жилье?

Задаваясь вопросом, что такое ипотека на жилье и что она дает, необходимо обратиться к смысловой формулировке понятия «ипотека». Ведь жилье это обобщающий термин недвижимого имущества. Ипотека на жилье дает возможность приобрести жилое строение, квартиру, дом, стать собственником приобретенного жилья на условиях кредитования и залога этого имущества. Вы проживаете в квартире, находящейся в залоге, пользуетесь всеми благами, которые дает проживание в купленной квартире или доме, но на протяжении многих лет выплачиваете банку-кредитору определенную сумму, а именно тело кредита и проценты. При условии, что на каком-то этапе вы не сможете выплачивать кредитный долг, вне зависимости от того, сколько переплата по ипотеке с учетом процентов, все равно вы лишитесь жилья, поскольку банк имеет право произвести реализацию вашего жилья в счет погашения кредитного долга. В этом состоят риски ипотечного кредитования.

Однако, именно ипотека является самым безопасным и надежным способом приобретения квартиры или любого другого жилья.

Что такое ипотека на жилье? Получая ипотечный кредит вы передаете денежные средства непосредственно продавцу жилья за реальную квартиру, которую вы можете увидеть, обследовать. В то время как вклады в долевое строительство, взносы в строительный кооператив предусматривают оплату денежных средств третьим лицам за еще не существующую квартиру или домостроение. Кроме того, перед оформлением сделки купли-продажи на жилую недвижимость, банк совместно со страховой компанией тщательно проверяют юридическую безопасность сделки, ведь банк рискует собственными деньгами и собственной лицензией, которая стоит немалых денег. А потому, покупая жилье через ипотечное кредитование, вы не остаетесь один на один с продавцом, у вас есть гарантированная поддержка в лице кредитного банка. Вот, собственно, в целом, что такое ипотека.

- Обращайтесь только в проверенные банки с хорошей репутацией, хорошими отзывами. Отзывы, где выгодно взять ипотеку можно почитать в интернете, можно поинтересоваться у своих знакомых. Сегодня, к счастью, такую информацию скрыть нельзя и если вам станет известно, что банк помимо заявленной процентной ставки берет еще множество единоразовых платежей при оформлении кредита, то это также необходимо учитывать как личные затраты.

- Обращайте внимание на условия ипотечного кредитования, в частности на процентную ставку, от которой зависит сколько переплаты по ипотеке вам предстоит осуществить.

- Обращаться лучше в несколько банков и рассматривать несколько различных программ кредитования жилья, с тем, чтобы выбрать для себя наиболее оптимальный вариант и подходящий.

- Ознакомьтесь с некоторыми понятиями, такими как аванс и задаток, с тем, чтобы понимать юридическую разницу и не попасть впросак при покупке квартиры и оформлении договора купли-продажи, а также договора о задатке.

Что такое процентная ставка по ипотеке

Процентная ставка указывает сколько процентов по ипотеке вам придется уплачивать от суммы кредита в расчете на определенный календарный период - месяц, год. Предположим вам банк предоставил кредит на сумму 2 млн. рублей при процентной ставке 10 % годовых. Это означает, что кроме суммы долга в размере 2 млн.рублей, вам необходимо будет выплачивать в год 10 % от суммы кредита.

- Фиксированные

- Плавающие

Фиксированная процентная ставка устанавливается один раз и не меняется вне зависимости от обстоятельств. С такой ставкой легче спланировать платежи по кредиту.

Плавающая процентная ставка свидетельствует о том, что банк может пересмотреть, сколько процентов ипотеки должник будет оплачивать. В договоре кредитования описывается, какие показатели могут влиять на изменение процентной ставки и это означает, что на протяжении многих лет погашения кредита банк имеет право менять процентную ставку в соответствии с определенными правилами.

- Декурсивная процентная ставка

- Антисипативная процентная ставка

Отличия этих разновидностей ставок состоят в том, что в первом случае процент банку начисляется и оплачивается в конце, одновременно с основным телом кредита. А во втором случае процент начисляется и оплачивается в начале, во время предоставления кредита, то есть авансом.

Простой пример: вы берете кредит на 5000 рублей, под 10 %. Если считать методом декурсивной ставки, то банк должен получить 5500 рублей по окончанию срока кредита. А при оформлении кредита с использованием антисипативной процентной ставки банк в начале оформления кредита удерживает причитающиеся проценты в размере 500 рублей и выдает заемщику 4500 рублей. Доход банка, при этом, номинально одинаковый, но отличается временем образования дохода.

Обращая внимание на то, под сколько процентов дают ипотеку, важно также быть знакомым с такими понятиями процентной ставки, как:

- Номинальная процентная ставка

- Реальная процентная ставка

Реальная процентная ставка отличается от номинальной тем, что она рассчитывается за минусом ожидаемой суммы инфляции. Все эти и другие моменты необходимо уточнять при оформлении кредитного договора, чтобы понимать, как платить ипотеку.

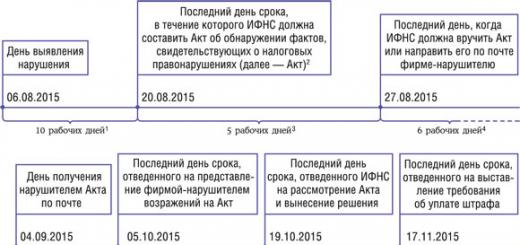

Что значит до регистрации ипотеки

Многие задают такой вопрос: что значит до регистрации ипотеки и после. Речь идет о процентных ставках. Пока договор о собственности жилья не зарегистрирован в ФРС, то банк не может оформить договор залога на это жилье, и соответственно, рискует больше. Вот в процентную ставку и заложены риски банка, а именно: до регистрации в ФРС процентная ставка выше, а после предъявления документов из регистрационной палаты - она снижается.

Кто может получить ипотеку

Несмотря на достаточно высокие ставки ипотечного кредитования, желающих получить кредит, с помощью которого можно купить новую квартиру или дом, достаточно много. Однако не всем банки выдают подобные кредиты, даже под ипотеку покупаемого имущества. Безусловно, что в первую очередь граждан интересует, кто может получить ипотеку.

Ипотечный кредит могут получить граждане России, имеющие постоянную регистрацию (прописку) на территории страны. Однако, в последнее время банки начинают практиковать выдачу кредитов и нерезидентам.

Кому дается предпочтение в первую очередь, то есть кому предоставляется ипотека, какие требования предъявляются к заемщику?

- Требования к трудовому стажу: базово ваш общий трудовой стаж не должен быть меньше года и на одном месте работы вы должны проработать не менее полугода, для того, чтобы иметь возможность подать заявку на ипотечный кредит. Однако, преимущественными возможностями получения кредита обладают лица с приличным трудовым стажем на одном месте работы. Банк расценивает это как стабильность получения доходов.

- Определенное значение имеет профессия и занимаемая должность, а также репутация фирмы, в которой вы работаете.

- Требования к возрасту: приоритетное предпочтение отдается молодым людям в возрасте от 30-35 лет. Строго говоря, ипотечный кредит предоставляется обычно мужчинам в возрасте от 20 до 60 лет и женщинам от того же возраста до 55 лет. В числе тех, кому предоставляется ипотека, есть также лица, которым на момент полного погашения кредита исполнится 75 лет.

- Оценка платежеспособности заемщика: для этой цели желательно, чтобы у вас были подтвержденные официальные доходы, причем достаточно высокие. Однако, и тут некоторые банки идут на компромиссы, принимая во внимание письма свободного образца от руководителя фирмы за его подписью и подписью главного бухгалтера о фактической заработной плате предполагаемого заемщика.

- Определенные предпочтения имеются для лиц с высшим образованием или перспективной профессией, однако это не определяющее условия для тех, кто может получить ипотеку.

- Во внимание принимается также социальный статус заемщика: наличие у него машины, квартиры, земельного участка или любого другого имущества, либо наличие дополнительного дохода.

- Важным аспектом в получении положительного ответа на заявку о кредитовании является также имеющаяся в наличии сумма первоначального взноса. Чем выше первоначальный взнос, который предполагаемый заемщик готов внести, тем больше шанс получить согласие на кредит. Минимальный первый взнос для большинства банков колеблется в пределах 10-30 %.

- Тот, кому положена ипотека , должен быть готов к оформлению договора страхования жизни и трудоспособности, который необходимо будет ежегодно переоформлять до момента погашения кредита.

- Также значение имеет персональная оценка потенциального заемщика: семейный статус свидетельствует об определенных гарантиях финансовой стабильности, поскольку при наличии близких родственников вероятность погашения кредита увеличивается. Кроме того, заемщиков может быть несколько на один договор, а также могут быть оформлены договора поручительства, в которых поручителями, как правило, выступают родственники.

- Лицо с незапятнанной кредитной историей, с хорошей характеристикой на работе, с отсутствием отрицательных записей в трудовой книжке - это также тот, кто может получить ипотеку в банке.

Почему отказывают в ипотеке

Анализируя представленные выше требования к заемщику, можно понять причины того, почему отказывают в ипотеке. Несмотря на то, что многие считают ипотеку неподъемным бременем, тем не менее, людям, настроившимся на покупку квартиры, крайне неприятно, когда им отказывают, потому что ипотека - это один из немногих гарантированных способов обустройства собственным жильем.

Причинами отказа в ипотеке могут быть следующие:

- Слишком низкий официальный доход, а всевозможные нерегулярные и неподтвержденные доходы именно этот банк, куда вы подали заявку, не учитывает.

- Недостоверность представленных данных: если вас уличат в неправдоподобной информации, у банка это вызовет сомнение в возможности добросовестно оплачивать кредитные платежи.

- Плохая кредитная история - существенная статья отрицательного фактора, по которой абсолютно точно могут отказать в ипотеке.

- Наличие любых видов судимости не внушают доверие банку.

Перечисленные причины являются основными. Почему отказывают в ипотеке, банк обычно не разглашает. В последние годы банки стали еще более осмотрительными и очень тщательно проверяют потенциального заемщика. Ведь кредит нужно оплачивать десятки лет.

Что нужно для оформления ипотеки

Если после подачи заявки, банк принял положительное решение в отношении выдачи вам ипотечного кредита, то вас будет интересовать вопрос, что делать после одобрения ипотеки.

После получения предварительного согласия от банка, вы смело можете приступать к непосредственному поиску жилья. Это наиболее хлопотная процедура не должна у вас занять слишком много времени, потому что, если непомерно затянуть эту процедуру, то не исключено, что понадобится снова собирать некоторые справки. Поинтересуйтесь у банка о сроках действия разрешительного соглашения. Далее, после того, как квартира будет найдена нужно будет собрать определенные документы.

Задаваясь вопросом, что нужно для оформления ипотеки, сразу можете рассчитывать на то, что придется собирать достаточно внушительный пакет документов:

- Правоустанавливающие документы на квартиру, которую предполагается купить.

- Технический паспорт квартиры с планом.

- Справка-форма № 9 о регистрации жилья и справка-форма № 7 о характеристике жилья.

- Справка, подтверждающая отсутствие задолженности по оплате коммунальных услуг и жилья по данной квартире.

- Выписка из Реестра государственной регистрации об отсутствии обременения на покупаемую квартиру.

- При прописке в покупаемой квартире несовершеннолетних детей, понадобится разрешение от органов опеки и попечительства.

Как делится ипотека при разводе

Перед оформлением такой серьезной сделки, как ипотечный кредит, который должен оплачиваться достаточно долгое время, каждый заемщик понимает, что многое может измениться за эти годы в его жизни, в том числе не стоит исключать и факта развода. А по сему вполне понятно, почему людей интересует, как делится ипотека при разводе.

- Если квартира покупалась по ипотеке во время брака, то такая квартира считается совместно нажитым имуществом, и соответственно, делится пополам, вне зависимости от того, на кого оформлялся кредитный договор.

- Поскольку квартира находится в залоге, то банк должен дать согласие на разделение имущества, и соответственно, разделение кредитного договора. Если же квартира однокомнатная, то в силу того, что доля квартиры не может быть переоформлена в залог, банк может не дать согласие и тогда платить по кредиту будет тот, на кого оформлен договор.

- Если супруги, которые разводятся оформляли кредитный договор как созаемщики, то при неуплате одним из бывших супругов сумм по кредиту, обязательства несет второй супруг.

Отличительная особенность ипотечного кредита - это залог: есть залог - есть ипотека , нет залога - нет ипотеки

Термин ипотечный кредит :

Термин «Ипотечный кредит» - означает кредит, выданный под залог.

Главное отличие ипотечного кредита

от не ипотечного - ипотека

: то есть, наличие залога. Причем, ипотечный кредит

может быть выдан как под залог имеющегося в собственности заемщика имущества, так и под залог приобретаемого имущества (когда ипотека

оформляется одновременно с приобретением имущества).

Чтобы лучше понять разницу между ипотечным кредитом

и не ипотечным, приведу пример:

Под залог имеющейся квартиры банк выдает кредит, «потребительский кредит», использовать который заемщик может на что угодно.

Это ипотечный кредит

или не ипотечный?

Есть залог - значит, есть ипотека

, и кредит - ипотечный.

Другой пример:

Банк выдал кредит на покупку недвижимости.

Но в залог эту недвижимость не потребовал. Нет залога - нет ипотеки

. И кредит - не ипотечный.

Еще раз подчеркну, что ипотечный кредит отличается от не ипотечного наличием залога.

Ипотека: немного из истории

Термин «ипотека

» - греческого происхождения.

Еще в Древней Греции можно было получить кредиты под залог, например земли. Заемщик получал деньги у кредитора (ипотечный кредит

), и, чтобы не возникало соблазна получить деньги под залог этого же земельного участка у других кредиторов, обязан был на участке, обремененном ипотекой, установить специальный знак (столб или камень). Этот знак оповещал, что данный участок находится в залоге, что под его залог ипотечный кредит

уже получен.

Чем отличаются «ипотека» и «залог»

Как уже говорилось, ипотека - это залог. Но не всякий залог - ипотека . Дело в том, что ипотека - это залог, который носит публичный характер. При ипотеке недвижимости, органы, регистрирующие сделки, делают соответствующие записи о том, что имущество обременено залогом. Любое заинтересованное лицо может потребовать выписку из Государственного реестра прав на недвижимое имущество и сделок с ним. В этой выписке, если имущество заложено, обязательно будет указано, что имеется обременение: залог.

Что такое ипотека и в чем её главные преимущества? Как рассчитать ипотечные выплаты по процентной ставке (онлайн)? Какие банки предлагают лучшие ипотечные программы в Москве?

Здравствуйте, уважаемые читатели бизнес-журнала «ХитёрБобёр»! С вами Денис Кудерин.

Тема новой публикации – Ипотека. В статье будет сделан подробный обзор данного понятия и рассмотрены все преимущества, виды и условия ипотечного кредитования.

Материал будет полезен всем, кто собирается приобрести жильё в ипотеку (неважно – в ближайшем или отдаленном будущем), а также тем, кто хочет повысить уровень своей финансовой грамотности.

А теперь – обо всем по порядку!

1. Что такое ипотека – определение и суть

Ипотека – разновидность залога, который служит страховкой для кредитора, дающего деньги в долг. Залогом выступает приобретаемое заемщиком имущество – как правило, это недвижимость (квартира, дом, коттедж, доля в квартире).

Само имущество остаётся в собственности покупателя, но кредитор в случае нарушения долговых обязательств вправе отсудить его в свою пользу.

Собственник не имеет права распоряжаться жильём (продавать, дарить, обменивать) без разрешения кредитодателя на подобные операции.

Профессиональную помощь в выборе ипотеки оказывают Ипотечные Агентства и Центры, которые имеются в каждом крупном городе.

2. Виды ипотеки

Есть несколько вариантов классификации ипотеки. Два принципиально разных типа – залог под приобретаемую недвижимость и залог под уже имеющееся в собственности жильё.

Другой критерий различия касается вида приобретаемого жилья.

В частности, по ипотеке можно приобрести:

- квартиры в новостройках или строящемся доме;

- квартиры на вторичном рынке;

- дома, дачи и дачные участки, коттеджи;

- доли недвижимости.

Некоторые банки выдают ипотеку на строительство жилья своими силами или с привлечением подрядчиков.

Конкуренция в среде кредитных учреждений приводит к чрезвычайному многообразию кредитных программ. Каждая финансовая компания предлагает «эксклюзивные» продукты, но различия между ипотечными предложениями редко бывают принципиальными.

Немного подробнее о действительно уникальных вариантах ипотеки.

Военная ипотека

Цель такой ипотеки – обеспечить полноценным жильём военнослужащих Российской Федерации. Проект не имеет аналогов в мировой практике. Стать его участниками могут офицеры, мичманы и рядовые российской армии, служащие по контракту.

Военные вступают в Накопительную Ипотечную Систему и уже через три года членства в ней могут подать заявление на выдачу средств на ипотечный займ. Затем они обращаются в банк и оформляют кредитный договор.

Первоначальный взнос оплачивает Минобороны России, эта же структура вносит регулярные платежи по кредиту. Таким образом, военнослужащие вообще не вкладывают в недвижимость никаких средств.

Правда, есть ограничение по стоимости приобретаемой жилплощади – в текущем году цена на квартиру не должна превышать 2,4 млн. руб.

Читайте на нашем сайте развернутый материал по теме « » и « ».

Ипотека с господдержкой

Ещё один уникальный проект – ипотека с государственной поддержкой. Программа работает с 2015 года и позволяет воспользоваться льготными условиями всем желающим независимо от их социального статуса.

Цель программы – оказать поддержку строительным организациям и оживить экономическую ситуацию в стране в период затяжного кризиса. Государство частично оплачивает ипотечный кредит, позволяя заемщикам оформлять договоры с более низкой процентной ставкой.

Выбор ипотечной программы – мероприятие, к которому следует подойти с максимальной ответственностью. Чтобы взять кредит на действительно выгодных условиях, следует провести определенную предварительную подготовку.

Банковские предложения – продукт маркетинга, поэтому верить безоговорочно всем обещаниям и цифрам не стоит. Следует заранее выяснять реальные условия кредитования, а не только те, которые озвучиваются финансовыми компаниями.

Более подробно на эту тему в статьях « », « » и « ».

Это первое, на что смотрит заемщик при выборе кредитной программы. Процентные ставки в банках РФ в настоящее время довольно высоки – 12-15%. Считается, что в России самые высокие переплаты по кредитам, но отчасти это объясняется уровнем инфляции в стране.

Чтобы ставка составляла «цивилизованные» 7-9%, нужно добиться стабильности в экономике хотя бы на 10-15 лет. Только тогда кредитные организации смогут снизить годовые проценты.

Пример

Вы решили взять ипотеку на квартиру стоимостью в 3 млн. руб. сроком на 20 лет с процентной ставкой 13%. Введя данные в ипотечный калькулятор, получаем 35 147 рублей ежемесячных выплат и переплату по кредиту порядка 5,4 млн.

Совет 2. Изучаем возможность досрочного погашения

Статистика свидетельствует, что большинство получателей кредита стремятся рассчитаться с долгом досрочно. Часто кредит, взятый на 20 лет, погашается уже через 7-10 лет или даже раньше.

Далеко не все кредитные компании в восторге от досрочной оплаты долга. Чем раньше клиент выплачивает сумму кредита, тем меньше прибыли получает банк.

По этой причине финансовые учреждения стараются избежать внеплановых взносов. Они могут вообще запретить делать выплаты сверх положенного в течение определенного периода (это называется мораторий на досрочное погашение).

Ещё один вариант – усложнение процедуры оформления досрочного погашения и взимание за это дополнительной комиссии.

Выбирая программу, следует изучить все эти пункты максимально подробно.

Совет 3. Обращаем внимание на размер комиссионных

Клиенты всегда в курсе, какая процентная ставка у их ипотеки, но не все знают, какие комиссионные взимаются за регулярное обслуживание банковских транзакций. Между тем, эти суммы часто складываются в десятки, а то и сотни тысяч рублей каждый год.

Пример

Банк предлагает выгодный (на первый взгляд) кредит за 13% годовых с быстрым оформлением договора – что называется «по двум документам». Заёмщик соглашается со всеми условиями выдачи ипотеки, в том числе – с размером комиссионных 0,4% ежемесячно.

«Что такое 0,4% - ерунда» - примерно такая мысль мелькает в голове у получателя кредита, когда он подписывает договор. Однако в год показатель 0,4 превращается в 4,8%. Именно это число следует прибавить к 13% годовых. Таким образом, процентная ставка составит уже 17,8%, а это совсем другие деньги.

Существуют также единовременные комиссионные за оформление сделки. Об их размерах тоже полезно знать заранее.

По закону страхование ипотечного имущества – обязательное. Однако банки, помимо предусмотренного законодательством пункта, включают в договор другие виды страхования – жизни заемщика, его трудоспособности и здоровья.

Все виды страховок – платные и оформляются за счет получателя кредита. Часто регулярные выплаты составляют до 1% годовых от суммы кредита, а это немалые суммы за годы ипотеки.

Клиенты имеют право отказаться от добровольной страховки, но в этом случае банки могут увеличить процентную ставку. Все эти нюансы требуют предварительного согласования.

Стоит заранее выяснить, при каких условиях банк вправе расторгнуть договор и потребовать возврата залога.

Обычно банки идут на такой шаг после просрочки платежей больше 3 раз в год, но бывает, что даже разовая просрочка – уже повод для серьёзных репрессий со стороны кредитной организации.

4. Что нужно для получения ипотеки – основные условия и требования банков

Время, когда банки раздавали ипотечные кредиты направо и налево практически всем желающим, безвозвратно ушло. Теперь, чтобы получить ипотеку, гражданам нужно удовлетворять многочисленным требованиям и условиям кредитных компаний.

Основные из них:

- возраст (заемщику должно быть больше 21 года на момент получения ипотеки и меньше 65 на момент предполагаемого погашения долга);

- наличие стабильной работы – клиент должен проработать на последнем месте более 6 месяцев;

- уровень месячного дохода заёмщика или семьи должен в 2,5 раза превышать сумму регулярных выплат;

- наличие средств на первый взнос (в среднем он составляет 10-30%);

- наличие созаёмщиков (в случае, если доход меньше, чем того требует банк).

В некоторых кредитных организациях требуются медицинские справки, подтверждающие психическое здоровье, и доказательства проживания в городе получения кредита в течение определенного срока.

Смотрите информативное видео об ипотеке от эксперта.

5. Что будет, если не платить ипотеку

В интересах каждого заемщика – делать выплаты четко в срок и в надлежащем объёме. Но… человек предполагает, а Бог – располагает. Или, говоря иначе, обстоятельства часто складываются не в пользу заёмщика.

Деньги, которые должны уйти на банковский счет, вдруг становятся срочно нужны в другом месте. Или их просто нет – человеку задержали зарплату или вовсе уволили. Занять денег у родных или знакомых для оплаты ежемесячного взноса не удалось, итог – просрочка.

Если такие действия однократные и не носят регулярный характер, кредитор просто применяет санкции – начисляет штрафы и пени.

Если нарушения условий договора заемщиком повторяются, банк вправе обратиться в суд и отсудить залоговое имущество. При этом не имеет значения, есть ли у человека (семьи) другая квартира.

Правда, кредитные компании идут на такой шаг лишь в крайних ситуациях, когда все прочие варианты воздействия на должника уже исчерпаны. Такой вариант не очень выгоден и для самих финансовых учреждений, поскольку реализация жилплощади не покрывает всех расходов.

Заёмщикам, которые знают, что не смогут погасить очередной платёж, следует заранее предупредить об этом банк и обсудить с менеджерами условия реструктуризации кредита. Это поможет добиться уменьшения размеров выплат при удлинении срока или получить право на кредитные каникулы.

6. Ипотека в Москве – ТОП-5 банков с самыми выгодными ипотечными программами

Оформить ипотечный кредит в столице предлагают десятки финансовых компаний. Выбрать среди них организацию с действительно достойными условиями – задача не из простых.

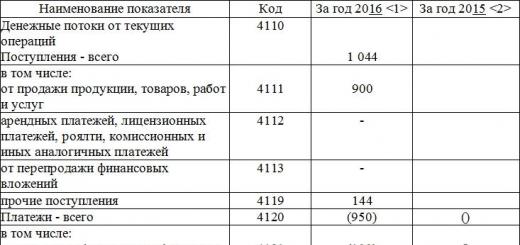

В таблице приведены 5 наиболее привлекательных на 2016 год ипотечных программ Москвы и области:

| № | Банк | Название программы | Особенности | Процентная ставка |

| 1 | Сбербанк | Ипотека с господдержкой | Программа действует до 1 января 2017 | 12% |

| 2 | ВТБ 24 | Новостройки с господдержкой | Новые квартиры в престижных районах столицы | 11,9% |

| 3 | Московский Кредитный Банк | Ипотека на вторичном рынке | Квартиры во всех районах Москвы | 12,9% |

| 4 | РосЕвроБанк | Ипотека Квартира | Оформление кредита за 7 дней | 11,45% |

| 5 | Тинькофф банк | Новостройка с господдержкой | Возможность оформить кредит онлайн | 10,9% |

Но кредитование невозможно без серьёзного обеспечения интересов кредитора. Эволюция развития кредитования показала, что наиболее эффективно интересы кредитора могут быть защищены посредством использования залога недвижимости , поскольку:

- недвижимость сравнительно мало подвержена риску гибели или внезапного исчезновения;

- стоимость недвижимости имеет тенденцию к постоянному росту;

- высокая стоимость недвижимости и риск её потери являются мощным стимулом, побуждающим должника к точному и своевременному исполнению своих обязательств перед кредитором.

Одним из инструментов защиты интересов кредиторов посредством использования залога недвижимости явилась ипотека.

Ипотека — понятие и сущность

Термин "ипотека" в юридическом обороте обычно охватывает два понятия:

Ипотека как правоотношение — это залог недвижимости (земли, основных фондов, зданий, жилья) с целью получения ссуды.

Ипотека как ценная бумага — подразумевает : долговой инструмент, удостоверяющий права залогодержателя на недвижимое имущество.

Ипотечное кредитование — это кредитование под залог недвижимости, то есть кредитование с использованием ипотеки в качестве обеспечения возвратности кредитных средств.

В случае невозврата ссуды собственником имущества становится кредитор. Таким образом, ипотека — это особая форма обеспечения кредита.

Особенности ипотечного кредитования:- ипотекой признается залог имущества;

- долгосрочный характер ипотечного кредита (20 — 30 лет);

- заложенное имущество на период действия ипотеки остается, как правило, у должника;

- заложено может быть только то имущество, которое принадлежит залогодателю на праве собственности или на праве хозяйственного ведения;

- законодательной базой ипотечного кредитования являетсязалоговое право, на основе которого оформляется договор ипотеки и осуществляется распродажа перешедшего к кредитору имущества;

- развитие ипотечного кредитования предполагает наличие и развитого института ее оценки;

- ипотечное кредитование осуществляют, как правило, специализированные ипотечные банки.

- Залогодатель — физ. или юр.лицо, предоставившее недвижимое имущество в залог для обеспечения своего долга.

- Залогодержатель (ипотечный кредитор) — юридическое лицо, выдающее кредиты под залог недвижимого имущества.

Правовые основы ипотечного кредитования в России:

- Федеральный закон Российской Федерации «Об ипотеке (залоге недвижимости)» от 16.07.98;

- Федеральный закон Российской Федерации «Об оценочной деятельности в РФ» от 29.07.98.

Ипотека подлежит государственной регистрации учреждениями юстиции в Едином государственном реестре прав на недвижимое имущество.

Ипотека и банки

Ипотечные банки - специализированные банки, осуществляющие долгосрочное кредитование на под залог недвижимости.

Преимущества ипотечного кредитования для банков:

- сравнительно низкий риск при выдаче кредитов, так как они обеспечиваются недвижимостью;

- долгосрочность кредитования освобождает банки от частных переговоров с клиентами;

- ипотечные кредиты обеспечивают банку вполне стабильную клиентуру;

- закладные могут активно обращаются на вторичном рынке, что позволяет банку диверсифицировать свой риск, продав закладную после выдачи кредита.

Недостатки ипотечного кредитования для банков:

- необходимость держать в штате узких специалистов-профессионалов — оценщиков недвижимости, которую представляют в залог, что увеличивает издержки банка;

- долгосрочное отвлечение денежных средств;

- большая длительность срока, на который предоставляется кредит, является большой угрозой предстоящей прибыли банка, так как очень трудно спрогнозировать на десятилетия вперед динамику рыночных процентных ставок.

Механизм ипотечного кредитования

Ипотека — это кредит, полученный под залог недвижимости.

Основными документами для получения кредита, которые определяют взаимоотношения кредитора и заемщика, являются кредитный договор и договор о залоге.

Кредитный договор определяет цель получения ссуды, срок и размеры кредита, порядок выдачи и погашения кредита, инструменты кредитования (процентная ставка, условия и периодичность ее изменения), условия страхования ссуды, способ и форма проверки обеспеченности и целевого использования кредита, санкции за нецелевое использование и несвоевременный возврат ссуды, размер и порядок уплаты штрафов, порядок расторжения договора, дополнительные условия по соглашению кредитора и заемщика.

Ипотечный договор определяет форму, размер и порядок залогового обеспечения кредита.

Залог по ипотеке

Развитие ипотеки предполагает существование специфических видов ценных бумаг — закладных и ипотечных облигаций.

Закладная — это юридический документ о закладе (залоге) объекта недвижимости, который удостоверяет отдачу объекта в обеспечение обязательств под кредит.

Объект залога — недвижимое имущество, служащее обеспечением обязательств заемщика. Объект кредитования — конкретная цель. для достижения которой предоставляется ссуда.

Таким образом, возможны различные варианты сочетаний объекта залога и объекта кредитования. Например: ссуда на строительство жилья под залог земельного участка.

Механизм ипотечного кредитования существенно отличается от механизма формирования кредитных ресурсов в коммерческом банке. В развитых странах средства для предоставления кредита банк формирует, в основном, путем продажи закладных листов и собственного капитала.

Закладные листы - это долгосрочные залоговые обязательства банка, обеспечение надежными (или совокупными) ипотечными кредитами, по которым выплачивается твердый процент.

Закладные листы реализуются ипотечными банками на вторичном рынке инвесторам — другим кредитным институтам (в некоторых странах — любому инвестору).

Вторичный рынок — это процесс купли-продажи закладных ценных бумаг, выпущенных на первичном рынке. Обеспечить первичных кредиторов возможностью реализовать первичную закладную, а на полученный доход предоставить иной кредит на этом же рынке — это главная задача ипотечного капитала.

Инвестиции в закладные листы считаются надежным вложением капитала, т.к., кроме стабильного процентного дохода, вкладчик гарантирован от риска ипотекой. Конечно, рыночная стоимость заложенного имущества со временем может упасть, но здесь банки могут при реализации закладных предложить разные варианты хеджирования (снижения риска).

Продав закладные, кредитор пускает вырученные средства на предоставление новых ипотечных кредитов.

Погашение ипотечного кредита связано со сроком и процентом по реализуемым закладным. Если время действия закладных 10 лет, а твердая ставка процента 6,5%, то кредит должен быть выдан по ставке не менее 7% годовых для покрытия расходов по выпуску закладных и выплате процентов инвесторам. Изменение % ставки в зависимости от конъюнктуры рынка произойдет через 10 лет, если срок ипотеки более продолжительный. Погашение осуществляется с рассрочкой платежа, интервал (месяц, квартал, полугодие, ежегодно) устанавливается кредитным договором.

Схема ипотечной ссуды

Роль ипотеки в экономике

Ипотечное кредитование является неотъемлемым элементом . Отражая закономерности развития мирового банковского хозяйства, оно является одним из приоритетных инструментов развития .

Ипотека и кризисы

Мировой опыт свидетельствует, что ипотечное кредитование способствовало возрождению , оздоровлению , преодолению безработицы и, в конечном итоге, выходу из кризиса Соединенных Штатов Америки — в 30-е годы, Канады и Германии — в 40-50-е годы, Аргентины и Чили — в 70-80-е годы, а также ускорению проведения экономических реформ в целом ряде стран. Определенные надежды на ипотеку в качестве инструмента решения жилищной проблемы возлагаются и в России.

Ипотека и реальный сектор экономики

Развитие ипотечного бизнеса позитивно отражается на функционировании — промышленности, строительства, сельского хозяйства и т.д. Как показывает мировая практика, распространение ипотечного кредитования как эффективного способа финансирования капитальных вложений может способствовать преодолению инвестиционного кризиса.

Ипотека и банковская система

Ипотечное кредитование имеет большое значение непосредственно для развития банковской системы страны. Ипотека — это важнейший инструмент, обеспечивающий возвратность кредита. Ипотечный кредитный институт, действующий в рамках системы ипотечного кредитования, является относительно устойчивым и рентабельным субъектом экономической деятельности. Поэтому, чем больше в банковской системе таких кредитных институтов, тем стабильнее и эффективнее ее деятельность в экономической системе страны в целом.

Ипотека и социальное благополучие

Ипотечное кредитование, отвлекая денежные средства из текущего оборота во внутреннее накопление, в некоторой степени способствует снижению инфляции .

В современных условиях повышается значение ипотеки для . Жилищное ипотечное кредитование способствует обеспечению граждан доступной частной жилой собственностью, являясь мощным фактором класса общества.

Актуальность жилищного ипотечного кредита обусловлена тем, что его использование позволяет разрешить противоречия:

- между высокими ценами на недвижимость и текущими доходами населения;

- между денежными накоплениями у одной группы экономических субъектов и необходимостью их использования у другой.

Отсутствие в нашей стране в течение 70-и лет института на недвижимое имущество и института ипотеки привело к негативным последствиям — в значительной степени утерян опыт организации ипотечного кредитования как на уровне кредитного учреждения, так и на уровне государства в целом.

Если раньше практически единственной возможностью улучшить жилищные условия было получение государственного жилья, то сегодня эта проблема в основном решается гражданами через приобретение или строительство жилья за счёт собственных сбережений. Ограниченность бюджетных ресурсов сосредоточила внимание государства на решении жилищных проблем лишь отдельных групп населения. Однако основная его часть в настоящее время не в состоянии улучшить свои жилищные условия из-за отсутствия необходимых сбережений.

Создание системы ипотечного кредитования позволит сделать приобретение жилья доступным для основной части населения; обеспечит взаимосвязь между денежными ресурсами населения, банков, финансовых, строительных компаний и предприятий стройиндустрии, направляя финансовые средства в реальный сектор экономики.

Инфраструктура ипотечного кредитования

Эффективное функционирование системы ипотечных кредитных институтов невозможно без наличия соответствующих обеспечивающих элементов (инфраструктуры). Спецификой ипотечного кредитования является его теснейшая связь с оценкой стоимости, страхованием и регистрацией оборота недвижимого имущества, а также с вторичным рынком ипотечных кредитов. В связи с этим функционирование системы ипотечных институтов невозможно без наличия в стране:

- системы регистрации оборота недвижимого имущества;

- страховых организаций (компаний);

- организаций, профессионально занимающихся оценкой стоимости недвижимого имущества.

Развитая инфраструктура системы ипотечного кредитования обеспечивает эффективность ипотечных операций, повышение защищенности прав субъектов ипотечного кредитования.

Очень часто банки соблазняют людей выгодными условиями займов, когда очень быстро можно обзавестись своим жильем. При этом консультанты скромно умалчивают о том, что такое ипотека, каковы ее особенности, и в чём риск потерять и жильё, и вложенные деньги. Прежде, чем брать заём, не лишним будет сначала изучить условия ипотечных кредитов в нескольких финансовых учреждениях.

Что такое ипотека и как она работает?

Слово «ипотека» позаимствовано у греков, в переводе означает «залог». Даже изучая предложения банков, не все люди ориентируются, как работает ипотека. При принятии решения о выдаче денег, некоторые банки учитывают еще и общий доход семьи, рассматривая мужа или жену, как созаемщиков. Схема ипотеки очень простая:

- Клиент берет деньги у банка и как только полностью рассчитывается, залог снимают, а квартира или машина переходит в его владение.

- Если клиент расплатиться не может, имущество выставляется на продажу, частью вырученной суммы гасится долг, с учётом процентов.

Что такое ипотека на жилье?

Нередко люди берут займы на покупку квартиры, и банки охотно идут навстречу. Это одна из самых распространенных банковских услуг – ипотечный заём на жильё. Что такого заманчивого в жилищной ипотеке? Банк оформляет квартиру в собственность сразу, а не когда будет выплачена вся сумма. Если речь про жилье под ипотеку, то стоит заранее хорошенько просчитать такие моменты:

- получится ли выплачивать ежемесячно требуемые суммы в течение многих лет;

- сможете ли платить банку, если потеряете работу.

Принимая решение, выделять заём или нет, банк учитывает, сможет ли клиент отдавать ежемесячно нужную сумму, поэтому первостепенную роль играет зарплата, учитываются только официальные доходы. Некоторые финансовые учреждения принимают во внимание и доходы дополнительные, что повышает шансы заемщика, но далеко не все клиенты согласны афишировать эту сумму.

Что такое социальная ипотека?

Во многих странах государство идет навстречу семьям, которым требуется жилье, разработаны соответствующие проекты, учтены и ипотечные. Что такое ипотека в рамках социальных программ и кто имеет право на участие:

- Очередники, которым не доступно жилье по условиям коммерческой ипотеки.

- Люди, которые стоят в очереди на улучшение жилплощади.

- Многодетные семьи.

- Выпускники детдомов.

- Работники бюджетной сферы.

Государство дает таким людям взять заём на льготных условиях, которые предусматривает социальная ипотека. Основное решение остается за банком, если семья не имеет стабильного дохода, который позволит выплачивать ссуду, то финансовое учреждение вправе отказать. В социальную ипотеку еще входят программы для военных и молодых семей, для них предусматриваются такие условия предоставления ипотеки:

- Военная ипотека . Банк выдает деньги, которые были накоплены на счету офицера, специально для приобретения жилья. Остальную сумму платит государство.

- Ипотека для молодых семей

. За них государство выплачивает только треть суммы. Есть два важных условия:

- возраст – не выше 35 лет;

- должны стоять в очереди на квартиру.

Виды ипотеки

Специалисты насчитывают несколько популярных видов ипотеки:

- На недвижимость.

- На квартиру или загородный дом.

- На жилье.

- На новостройки.

- На комнату.

- На коттедж.

Ипотека на вторичное жилье – практика многих банков, ставки – от 8 до 15%. Есть разные виды ипотечного кредитования, разница только во взносе: от 10 до 50%. Кредиторы внимательно изучают и предмет залога, и финансовое состояние заемщика и могут отказать, если:

- жилье покупается у родственников;

- после смерти бывшего владельца не минуло полгода;

- у заемщика есть дети до 18 лет;

- один из совладельцев – инвалид.

Банки очень внимательны к техническому состоянию здания, когда выдается ипотека на покупку жилья. Поэтому шансы, что дадут деньги на квартиру в коммуналке, гостиничного типа или в общежитии - крайне малы. Износ дома не может превышать 55 лет. Планировка квартиры должна совпадать с чертежами БТИ. Поэтому если была перепланировка, банк вправе распорядиться узаконить сделанные изменения.

Стоит ли брать ипотеку?

Выгодная ипотека пребывает в прямой зависимости от средней процентной ставки депозитов. Считается, что выгодные условия ипотеки, если снижается депозитная ставка, потому что уменьшается и процент по выплатам. Но большинство банков учитывает все моменты, поэтому в договоре отмечается самая крупная цифра, выше которой процентная ставка подняться не может. Если повезет, банк может выдать ипотеку под плавающую процентную ставку, но так везет далеко не всем и не всегда.

Плюсы ипотеки

Преимущества ипотеки в том, что жилье можно получить сразу. Можно воспользоваться и такой формой государственной поддержки, как компенсация процентов по ипотеке. Каждый имеет право на налоговый имущественный вычет, который и возмещает средства, и компенсирует проценты. Раз в месяц сумма подоходного налога из зарплаты клиента возвращается.

Чтобы получить такую возможность, необходимо ежегодно представлять в налоговую службу:

- документы на право собственности;

- акт приёмки и передачи;

- информацию по выплатам займа.

Минусы ипотеки

Плюсы такого займа очевидны, но имеются и минусы, самый ощутимый – переплата по ипотеке. Учитывая, что заём оформляется на несколько лет, сумма набегает весьма ощутимая. Есть еще и такие отрицательные стороны:

- Нельзя жилье купить или продать, прописывать других членов семьи.

- Если не будет денег на выплаты, банк имеет право продать ипотечную квартиру.

- Запрещено сдавать жилье.

Что лучше - ипотека или кредит?

Нередко люди колеблются: что выгоднее кредит или ипотека? Ответ очень простой: кредит более выгоден покупателю, а ипотека - банку. Ипотечный заём налагает ограничения на пользование жильем, при нарушении которых кредитор может разорвать договор и потребовать уплатить весь долг. А при кредите без обеспечения можно продать жилье и расплатиться с кредитором, распоряжаться имуществом не запрещается. Поэтому ответ очевиден, но решение клиента зависит от многих факторов.

Что лучше - ипотека или ссуда?

С учётом жестких требований ипотеки, многие клиенты долго выбирают, колеблясь между ипотекой и ссудой. И чаще делают выбор в пользу последней. Главное – найти поручителей, доход хотя бы одного из которых должен быть не ниже, чем у берущего кредит. Какие преимущества дает жилищная ипотека:

- Квартира переходит во владение.

- Отнять квартиру банк уже не может.

Что нужно, чтобы взять ипотеку?

Чтобы оформить ипотеку, нужно подготовить нужный пакет документов. Кредитор может потребовать и дополнительные документы для ипотеки, ксерокопии паспортов членов семьи. Созаемщики и поручители тоже представляют ксерокопии документов. Ведь что такое ипотека? Это долгосрочный заём под залог. Поэтому нужно предоставить заявление на получение ипотеки, анкету банка и ксерокопии:

- паспорта;

- страхового свидетельства государственного пенсионного страхования;

- идентификационного кода;

- военного билета для мужчин призывного возраста;

- документов об образовании;

- свидетельства о браке или разводе;

- свидетельства о рождении детей;

- трудовой книжки, заверенной работодателем;

- документов о доходах.

Можно ли погасить ипотеку досрочно?

Иногда люди берут заём в расчете на крупный доход, который позволит погасить кредит раньше. Банки позволяют рассчитаться по ипотеке по одной из систем.

- Дифференцированная. Вся сумма процентов и основного долга погашается в равных долях, в течение времени, пока действует договор. Такой вариант для потребителя выгоднее, поскольку идет одновременно уменьшение долга и процентов.

- Аннуитетная. Сначала погашаются проценты, а потом уже – основная часть, стоимость займа можно оплатить только после уплаты процентов. Проценты считают на весь срок ипотеки.

Чтобы оформить досрочное погашение ипотеки, нужно написать заявление в финансовое учреждение за 30 дней. Стоит изучить пункты про страховые взносы, поскольку клиент имеет право возместить сумму оплаченной, но не использованной страховки. Это может касаться и кредитного обязательства, и имущества. После полного расчета с банком нужно взять справку о полном выполнении обязательств.

Как вернуть проценты по ипотеке?

Мало кому известно, что у клиента есть шанс возвратить проценты по ипотеке, если он воспользуется такой льготой, как «налоговый вычет». Главное – указать, что цель ипотеки - покупка квартиры. Тогда вопрос с последующим возвращением процентов решается легко. Воспользоваться такой возможностью разрешается только единожды. В каких случаях льгота не предоставляется?

- Если владелец жилья на пенсии.

- Если жилье покупалось предпринимателем для бизнеса.

- Если продавец и покупатель находятся в родственных или рабочих отношениях.

Нужно подать документы в налоговую инспекцию, решение о возврате денег принимается в течение месяца. Какие должны быть основные бумаги?