В связи с введением в хозяйственный оборот векселей банки совершают с ними следующие операции:

- 1) выпуск собственных векселей;

- 2) продажа векселей;

- 3) учет векселей;

- 4) выдачу вексельного кредита;

- 5) онкольные ссуды;

- 6) принятие векселей на инкассо для получения платежей и для оплаты векселей в срок;

- 7) использование векселей для взаиморасчётов предприятий

Выпуск векселей

В современной отечественной банковской практике появился новый вид векселей - банковский, или финансовый вексель. Банковский (финансовый) вексель представляет собой одностороннее, ничем не обусловленное обязательство банка (эмитента векселя) об уплате обозначенному в нем лицу или по его приказу определенной денежной суммы в установленный срок. Действующее российское вексельное законодательство не предусматривает для случаев выпуска векселей банками каких-либо особых правил или исключений, и законодательство о ценных бумагах этого вопроса не затрагивает. Правовой режим банковских векселей совпадает с общим режимом для векселей всех иных эмитентов и регулируется законом «О простом и переводном векселе». Это предопределяет два главных качества выпуска и обращения конкретного банковского векселя: возможность выпуска, как единичных экземпляров, так и серий и возможность самостоятельного установления банками не противоречащих закону правил выпуска и оборота собственных векселей.

Банковские векселя могут приобретать юридические и физические лица, прежде всего с целью извлечения дохода. Доход определяется как разница между ценой погашения, равной номиналу векселя, и ценой приобретения, которая ниже номинала. Указанная разница (дисконт) по существу представляет доход, исчисленный на основе текущей депозитной ставки банковского процента. Это говорит о депозитной природе банковского векселя и делает его похожим на депозитный сертификат. Однако в отличие от последнего банковский вексель может быть использован его владельцем не только в качестве средства накопления, но и в качестве покупательного и платежного средства. Держатель векселя может расплатиться им за товары и услуги, передавая вексель по индоссаменту новому векселедержателю, к которому по закону переходят все права по векселю. Индоссамент по банковскому векселю, как правило, предусматривает свободный переход прав по векселю между юридическими и физическими лицами. Индоссамент, в котором участвуют физические лица, заверяется органами государственного нотариата или банком. Таким образом, имея юридическую силу срочного обязательства банка со всеми вытекающими из этого правами, банковский вексель становится гибким инструментом совершения платежа, обслуживания части платежного оборота хозяйства.

Банковские векселя бывают процентные и дисконтированные. Процентный вексель продается первому держателю по номиналу, а доходом держателя будут проценты, начисленные на вексельную сумму. При этом оговорка о начислении процентов будет действительна только в векселях со сроком платежа «по предъявлении» или «во столько-то времени от предъявления», допустимы также ограничительные пометки типа «по предъявлении, не ранее…». Проценты начисляются со дня составления векселя, если не обозначена другая дата, и до дня фактического предъявления векселя к оплате.

В отличие от описанной схемы процентного векселя дисконтный (или дисконтированный) вексель продается первому держателю по цене ниже номинала. Доходом держателя дисконтного векселя будет разница цены покупки и цены продажи векселя, которая во всех случаях облагается налогом по общей ставке налога на прибыль. Налог рассчитывается получившим дисконт юридическим лицом самостоятельно и уплачивается в общем порядке.

Учет векселей состоит в том, что векселедержатель передает (продает) векселя банку по индоссаменту до наступления срока платежа и получает за это вексельную сумму за вычетом за досрочное получение определенного процента от этой суммы. Этот процент называется учетным процентом или дисконтом. Таким образом, с позиции банка это покупка любого несобственного векселя.

Коммерческий банк может быть заинтересован в учете векселей крупных акционеров банка, а также клиентов, которым ранее были выданы ссуды, для возврата которых банку необходимо улучшить финансовое состояние клиента. Вполне возможно, что банк будет учитывать векселя тех клиентов, с которыми планирует расширение сотрудничества. Поэтому этой операции банки придают особое значение. Как правило, условие ее выполнения определяют управляющие и директора банков на основе той информации, которая содержится в представленном к учету в банк векселе. Он отражает сложившиеся отношения между участниками вексельной сделки, а также между индоссантами, финансовое положение и кредитоспособность которых анализируется прежде, чем вексель принимается к учету. Особенно тщательно рассматривается вопрос платежеспособности основных должников по векселю (векселедателя - по простому векселю и акцептанта или трассанта - по переводному векселю).

Вексельные кредиты

Вексельно-кредитные операции в банке, в какой - бы форме они не осуществлялись, начинаются с получения клиентом вексельного кредита. Вексельные кредиты делятся на постоянные и единовременные.

Кредиты по учету векселей могут быть предъявительскими и векселедательскими. Первый открывается для учета передаваемых клиентами банку векселей. Хозяйствующие субъекты, обладающие большим количеством покупательских векселей, используют предъявительские кредиты.

Векселедательский кредит предоставляется клиентам, которые выдают под этот кредит векселя на оплату товарно-материальных ценностей, работ и услуг, оказываемых другим хозяйствующим субъектам, предприятиям и лицам. Последние представляют такие векселя в банк, который пересылает их для учета в банк векселедателя за счет открытого ему векселедателем кредита.

Кредиты открываются по заявкам. Заявка по вексельному кредиту представляется обычно в банк, в котором открыты основные счета предприятий, хозяйствующих субъектов, в том числе расчетный (текущий) счет.

Онкольные ссуды

Эти ссуды открываются без установления срока или до наступления срока погашения векселей. Эти кредиты оформляются как ссуды до востребования или, как их называют, онкольные ссуды. По ним платят проценты, аналогичные ставкам по кредитам, но для банка такие кредиты более выгодны, так как в случае непогашения ссуды он может закрыть ее суммами, поступающими в уплату векселей. В договоре на открытие онкольной ссуды между клиентом и банком оговариваются следующие условия:

- - размер кредита;

- - размер кредитной ставки;

- - право банка погашать задолженность клиента в случае необходимости из средств, поступающих в оплату обеспечивающих ссуду векселей, а также из других сумм клиента, находящихся в банке;

- - право клиента заменять обеспечивающие векселя.

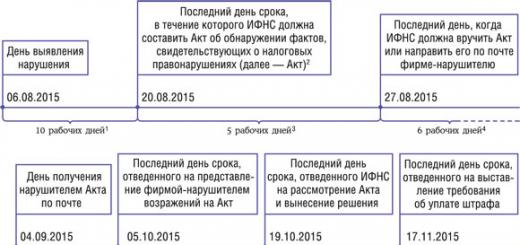

При использовании кредита банк следит за размером его свободного остатка. Само погашение ссуды может осуществляться либо перечислением средств клиента, либо путем зачета платежей, поступающих по векселям. Держатель векселя для получения по нему платежа должен не пропустить срока предъявления векселя, переслать его или лично явиться в место платежа. Расходы, связанные с этими операциями, могут составлять значительные суммы. Обычно держатели векселей поручают банкам произвести операцию по предъявлению этих векселей к оплате, получению платежа, а в случае необходимости протеста по векселю. Банк, принимая такое поручение, совершает операцию инкассирования векселей, взимая за нее определенную комиссию в виде процентов от суммы платежа и почтовых расходов. Для клиента это обычно дешевле и быстрее, чем самому заниматься предъявлением векселей. Банки принимают для инкассирования векселя с оплатой в тех местах, где есть учреждения банков. Такие векселя передаются банку по препоручительному индоссаменту. Клиент также должен возместить банку расходы по опротестованию векселей в случае необходимости.

Домициляция векселей

Банки могут по поручению векселедателей или трассанта производить платежи в установленный срок. Банк в противоположность инкассированию векселей является не получателем платежа, а плательщиком. Назначение плательщиком по векселю какого-либо третьего лица называется домициляцией, а такие векселя - домицилированными. Внешним признаком их служат слова «уплата» или «платеж в… банке», помещенные под подписью плательщика.

Выступая в качестве домицилянта, банк не несет никакого риска, так как он оплачивает вексель только в том случае, если плательщик внес ему раньше вексельную сумму или если клиент имеет у него на своем расчетном (текущем) счете достаточную сумму и уполномочивает банк списать с его счета сумму, необходимую для оплаты векселя. В противном случае, банк отказывает в платеже, и вексель протестуется обычным порядком против векселедателя.

За оплату векселя в качестве особого плательщика обычно насчитывают небольшую комиссию, а оплаченные векселя отсылаются клиенту. Для лиц, имеющих в данном банке расчетный (текущий) счет, оплата домицилированных векселей производится бесплатно.

В ходе проведения операций с векселями коммерческие банки аккумулируют значительное количество векселей. При правильном ведении учетных операций вексельный портфель является для банка надежной статьей его актива, более устойчивой, чем другие ценные бумаги, например, акции. Другим достоинством векселей является точно установленная ликвидность по срокам. Исходя из этого, Центральный банк может пополнять ресурсы коммерческих банков, если такая необходимость возникает, переучитывая их векселя или выдавая кредиты по специальному ссудному счету под обеспечение учтенных векселей.

Как переучет, так и кредитование по специальному ссудному счету производятся на общих основаниях. Вексель должен иметь не менее двух подписей, быть товарным и краткосрочным. Для Центрального банка вексельное кредитование банков дает дополнительную возможность оказания регулирующего влияния на экономическую ситуацию в стране.

Форфетирование

В современной практике коммерческий кредит в чистом виде практически не встречается, а входит в категорию косвенного банковского финансирования в качестве ее начальной составной части. Самым распространенным методом рефинансирования коммерческого кредита является форфетирование. Форфетирование - термин, обычно употребляемый для обозначения покупки обязательств, погашение которых приходится на какое-либо время в будущем, те которые возникают в процессе поставки товаров и услуг (большей частью экспортных операций) без оборота на любого предыдущего должника. Слово «a forfeit» французского происхождения и выражает отказ от прав, что и составляет самую суть операций по форфетированию.

При форфетировании продавец защищает себя от любого регресса включением в требование, например, переводной вексель, слов «без оборота» в индоссамент.

Продавцом форфетируемого векселя обычно является экспортер. Он акцептует его в качестве платежа за товары и услуги и стремится передать все риски и ответственность за инкассирование форфейтеру (т.е. банку, учитывающему векселя) в обмен на немедленную оплату наличными деньгами.

Обычно форфетированию подлежат торговые тратты или простые векселя, хотя теоретически задолженность в любой форме могла бы быть форфетирована.

Вексель как залоговое средство

При получении кредита в банке банковский вексель может быть использован как залоговое средство. После погашения задолженности вексель возвращается векселедержателю. Если кредит не погашается во время, то задолженность ликвидируется за счет получения платежа по векселю.

Передача векселя в залог оформляется бланковым индоссаментом, который не содержит наименования индоссата. Предполагается, что наименование будет вписано при необходимости, если кредит не погашен векселедержателем, и получателем вексельной суммы становится банк.

Они удостоверяют, что предприятие внесло в банк депозит в сумме, указанной в векселе. Банк обязуется погасить такой вексель при предъявлении его к оплате в указанный на нем срок. При этом на вексель начисляется определенный процентный доход. В данном случае вексель фактически выполняет роль депозитного сертификата.

Операции по учету векселей являются для банков в значительной степени рискованными. Риск потерь связан не только с финансовым положением векселедателя, но также наблюдается информационная закрытость рынка. Эта проблема наиболее остра и связана с труднодоступностью информации о находящихся в обращении векселях, процедуре выпуска, погашении, фактах утери или хищении векселей.

Инкассирование векселей

Банки часто выполняют поручения векселедержателей по получению платежей по векселям в срок. Банки берут на себя ответственность по предъявлению векселей в срок плательщику и получению причитающихся по ним платежей. Путем этих операций банки могут сосредоточивать на своих счетах значительные средства и получают их в бесплатное распоряжение. Они являются довольно прибыльной операцией так как за инкассо взимается определенная комиссия. Они выгодны и для клиента, поскольку банки благодаря имеющимся между ними тесным взаимоотношениям могут исполнять поручения клиента быстрее и дешевле, клиент также освобождается от необходимости следить за сроками предъявления векселей, что требовало бы определенных затрат, которые несравненно больше взимаемых банком комиссионных.

При непоступлении платежа вексель возвращается кредитору, но с протестом в неплатеже. Следовательно, банк отвечает за последствия, возникшие вследствие упущения протеста.

Заключение

Вексель - составленное по установленной законом форме безусловное долговое обязательство, выданное одной стороной (векселедателем) другой стороне (векселедержателю. Различают простой и переводной вексель. Передача от одного держателя другому регулируется посредством индоссамента. Вексель выполняет расчетную функцию, когда он выдается для того, чтобы погасить денежный долг по предыдущей сделке путем замены его на новый вексельный долг. И кредитную, т.к. в большинстве случаев отсрочка оплаты наличными деньгами покупки сопровождает выдачу векселя. Векселя подразделяются на финансовые, товарные, дружеские и бронзовые. Посредством векселя можно оплатить купленный товар или предоставить услуги на условиях коммерческого кредита, возвратить полученную ссуду.

В настоящее время вексель занимает важное место в операциях банков с ценными бумагами: векселя коммерческих банков являются как средством инвестиций, так и средством взаиморасчетов между организациями или физическими лицами. Векселя коммерческих банков могут использовать не только для привлечения заемных средств, но и для создания положительной кредитной истории, что повышает доверие к банку. Также векселя коммерческих банков, которые выпускаются в свободную продажу, являются своеобразной рекламой, которая демонстрирует надежность банка.

Операции с векселями - одна из старейших банковских операций, которая занимает важное место в деятельности коммерческих банков. Реабилитация векселя как особой формы долгового обязательства и формирование в России во многом новой нормативной базы для его обращения создали условия для возрождения вексельных операций в российских коммерческих банках.

1) учет векселей;

2) выдачу ссуд до востребования по специальному ссудному счету под обеспечение векселей;

3) принятие векселей на инкассо для получения платежей и для оплаты векселей в срок.

Наряду с выдачей ссуд до востребования под обеспечение векселей, банки могут предоставлять и срочные ссуды под залог векселей. В России в настоящее время довольно широкое распространение получила эмиссия коммерческими банками собственных векселей, которые используются как средство привлечения дополнительных ресурсов.

Особая правовая природа векселей определяет привлекательность для банков операций с ними. В отличие от операций с другими ценными бумагами и иными инструментами обеспечения ссуд, вексельные операции наименее рискованны именно в силу безусловности и бесспорности вексельного требования. Вексельные операции достаточно ликвидны, а широкое развитие операций Центрального банка по переучету и перезалогу векселей коммерческих банков, еще более повышая их ликвидность. Операции с векселями клиентов, как правило, приносят банкам устойчивые доходы и обеспечивают углубление партнерских взаимоотношений с клиентами.

Вексельно-кредитные операции в банке начинаются с получения клиентом вексельного кредита.

Этот кредит может быть получен в форме учета векселей и в форме специального ссудного счета под залог векселей. При этом они делятся на единовременные и постоянные.

В настоящее время российские коммерческие банки активно осваивают выпуск собственных краткосрочных долговых обязательств - банковских векселей. Банковские векселя - выдаваемые банками и их объединениями в целях мобилизации временно свободных денежных средств, оформляя денежные ссуды (вексельные кредиты), для сокращения дефицита платежно-расчетных средств в межхозяйственных связях.

Банковский вексель отличается от классического коммерческого векселя тем, что в последнем первоначально присутствует, а здесь отсутствует (в отношении между векселедателем и векселедержателем) дебиторская и кредиторская задолженность. Банковский вексель - больше похож не на вексель, а на облигацию, а еще больше на депозитный сертификат, выпущенный как вексель. Банковский вексель - это в первую очередь деньги, а в а в корпоративных, в первую очередь продукция (товар). Банковские векселя могут быть процентные, дисконтные, рублевые, валютные.

Преимущества банковского векселя это его ликвидность и надежность. Достоинство банковского векселя отгоняет то обстоятельство, что в ряде регионов ими можно уплатить налоги в местный бюджет. Принимаются в качестве уплаты по просроченным платежам в Пенсионный фонд. Более того, порой, и государство расплачивается по своим долгам векселями (векселя авалированные Министерством финансов).

Недостатками банковских векселей является то, что при расчетах ими между предприятиями у последних растет задолженность по текущим платежам в бюджет различных уровней (этот недостаток есть и у коммерческих векселей). Возможность переоценить банком своих кредитных возможностей, неоправданный выпуск долговых обязательств.

В качестве ценных бумаг признаются только такие удостоверения прав на ресурсы, которые отвечают следующим фундаментальным требованиям:

Обращаемость на рынке; доступность для гражданского оборота;

Стандартность и серийность;

Документальность;

Регулируемость и признание государством;

Ликвидность; рискованность;

Обязательность исполнения.

Обращаемость - это способность ценной бумаги покупаться и продаваться на рынке, а также во многих случаях выступать в качестве самостоятельного платёжного инструмента, облегчающего обращение других товаров. Обращаемость указывает на то, что ценная бумага существует только как особый товар, который, следовательно, должен иметь свой рынок с присущей ему организацией, правилами работы на нём и т.д. Должны в основной массе принадлежать рынку, быть товарами и те ресурсы, отражением прав на которые являются ценные бумаги.

Доступность для гражданского оборота. Способность ценной бумаги не только покупаться и продаваться, но и быть объектом других гражданских отношений, включая все виды сделок (займа, дарения, хранения и т.п.).

Стандартность - ценная бумага должна иметь стандартное содержание (стандартность прав, которые представляет собой ценная бумага, стандартность участников, сроков, мест торговли, правил учета и других условий доступа к указанным правам, стандартность сделок, связанных с передачей ценной бумаги из рук в руки, стандартность формы любой бумаги и т.п.). Именно это делает ценную бумагу товаром, способным обращаться.

Серийность - возможность выпуска ценных бумаг сериями, классами, составляющая элемент такого их качества, как стандартность.

Документальность. Ценная бумага - это всегда определенный документ, содержащий все предусмотренные законодательством реквизиты. Отсутствие хотя бы одного из них влечёт недействительность ценной бумаги или её перевод в разряд иных обязательственных документов.

Регулируемость и признание государством. Документы, претендующие на статус ценных бумаг, должны быть признаны государством в качестве таковых, что обеспечивает их хорошую регулируемость и доверие публики к ним. Плохо регулируемые и не признанные государством бумаги не могут претендовать на статус ценных, как бы беспредельна ни была фантазия финансистов, предлагающих публике всё новые и новые финансовые продукты и услуги.

Ликвидность - способность ценной бумаги быть быстро проданной, превратиться в денежные средства (в наличной или безналичной форме) без существенных потерь для держателя. Если рынок отказывается признать её ликвидность, реальность выраженных её прав, то ценная бумага превращается из товара в ничего нестоящий клочок бумаги. Необходимо отличать ликвидность конкретной ценной бумаги от: ликвидности фондового рынка в целом (способность рынка поглощать значительные количества ценных бумаг при незначительных колебаниях курсовой стоимости и низких издержках на реализацию); ликвидности предприятия, банка, инвестиционного института (степень ликвидности, готовности превращения в денежные средства активов предприятия с целью выполнения обязательств по привлеченным ресурсам).

Рискованность - возможности потерь, связанные с инвестициями в ценные бумаги и неизбежно им присущие.

Обязательность исполнения. Законодательство не допускает отказа от исполнения обязательства, выраженного ценной бумагой, если только не будет доказано, что ценная бумага попала к держателю неправомерным путём.

Вексель - безусловное, ничем не подтвержденное письменное долговое обязательство строго установленной законом формы (в РФ) векселедателя выплатить сумму, указанную в векселе векселедержателю в установленные сроки с возможной нормой доходности.

То есть В. - безусловное, ничем не подтвержденное письменное долговое обязательство, дающее его владельцу (векселедержателю) бесспорное право по наступлении срока требовать от должника (векселедателя) или акцептанта уплаты денежной суммы.

Векселя классифицируются по ряду признаков. Одним из основных является вид правоотношений: обязательство или поручение должника (эмитента) уплатить долг. Соответственно различаются простой и переводной векселя (тратта).

Простой вексель - письменный документ, по которому заемщик (векселедатель) обещает (обязуется) уплатить векселедержателю (бенефициару) или по его указанию третьему лицу определенную сумму в определенный срок. В практике он получил название «соло-вексель», ибо после подписания заемщиком и выдачи первому держателю ответственность числится за одним лицом - векселедателем.

Переводный вексель - письменный документ, по которому кредитор (трассант) поручает своему дебитору (трассату) выплатить определенную сумму в установленный срок определенному лицу (ремитенту). Синоним переводного векселя - тратта (от лат. trahere - тащить, тянуть).

То есть это предложение иному указанному в векселе плательщику (переводный вексель) уплатить по наступлении предусмотренного векселем срока определенную денежную сумму

Отличия этих видов векселя состоят в следующем:

1. Простой вексель есть обычная долговая расписка должника - обещание уплатить.

Переводный вексель - предложение (оферта) кредитора должнику уплатить получателю (ремитенту) сумму денег.

2. Простой вексель предполагает участие двух лиц - векселедателя (должника) и получателя (кредитора).

В переводном векселе участвуют три лица: векселедатель (кредитор) - трассант, плательщик (дебитор) - трассат, векселедержатель (получатель платежа по векселю) - ремитент.

3. В простом векселе векселедатель - плательщик (дебитор) по отношению к векселедержателю (кредитору) или по указанию этого векселедержателя - по отношению к третьему лицу всегда лично оплачивает вексель, а значит, не требуется акцепт векселя.

В переводном векселе векселедатель - кредитор, предлагающий своему дебитору оплатить долг не ему, а третьему лицу, по отношению к которому данный кредитор скорее всего является должником (или самому векселедателю, если вексель подписан с оборотом на себя). Т.е. он не лично платит свой долг, а по его просьбе это делает другое лицо. Посредством переводного векселя уплата долга переводится на другое лицо. Отсюда название - переводный вексель. Обязательство векселедателя приобретает своеобразный условный характер: «Я заплачу, если не заплатит плательщик».

Соответственно требуется акцепт переводного векселя в виде надписи плательщика на лицевой стороне векселя. Лишь после этого он (акцептованный вексель) приобретает силу исполнительного документа. Не исключен и протест в неакцепте переводного векселя.

Вексель - универсальный кредитно-расчетный инструмент. Благодаря таким свойствам, как безусловность, абстрактность, бесспорность, надежность, он выполняет пять функций:

кредитную,

расчетную,

обеспечения долга,

вложения денег,

инструмента рефинансирования и проведения центральными банками денежно-кредитной политики.

Благодаря универсальности вексель занимает первое место среди разного рода денежных обязательств - ценных бумаг и соответственно широко применяется во внутреннем обороте многих стран и международных расчетах. Так, в Германии вексель обслуживает до одной четверти финансового оборота. Во Франции оформляется векселями одна треть товарных поставок. В США от 30 до 40 % платежей в промышленности осуществляются при помощи векселя.

Действительность векселя определяется правильностью его составления. Вексель оформляется строго в соответствии с определенными формальностями, включающими семь реквизитов как для простого, так и для переводного векселя: 1) вексельная метка, которая должна быть обязательно в самом тексте документа; 2) обещание (поручение) уплатить определенную сумму; 3) срок платежа; 4) место платежа; 5) наименование первого векселедержателя (ремитента - в переводном); 6) место и время составления; 7) подпись векселедателя. Кроме того, 8 реквизитом, свойственным только переводному векселю, является наименование плательщика - трассата.

Сроки платежа могут быть установлены следующими способами:

a) по предъявлении - «at sight», иногда с оговоркой минимального и максимального срока предъявления (который не может быть более года со дня выставления). Пример такого срока - «по предъявлении, но не позднее 27 сентября 2001 г.»;

б) во столько-то времени от предъявления - вексель «a viso». Запись имеет вид: «Платите через (число дней) после предъявления». День же предъявления есть дата отметки плательщика на векселе о согласии на оплату (акцепте тратты) или дата протеста.

Если иное не оговорено в векселе, то и в этом варианте максимальный срок - год со дня составления, что должно учитываться при представлении. Например, вексель с оплатой через 1 месяц со дня представления, составленный 1 июля 2000 г., должен быть представлен не позднее 1 июля 2001 г.;

в) во столько-то времени от составления - вексель «a dato», например: «Оплатите вексель через 4 месяца», или «Срок 5 месяцев со дня выставления». Отсчет начинается со следующего дня после составления векселя. В данном случае срок платежа падает на то число последнего месяца, которое соответствует числу написания векселя, а если такого числа нет, то на последнее число этого месяца. Если срок платежа назначен на начало, середину, конец месяца, то под этим подразумевается 1; 15 и последнее число месяца. Так, по векселю, выписанному 30 января на 1 месяц, срок платежа наступит 28 февраля, а по этому же векселю с платежом через 3 месяца - 30 апреля.

г) на определенный день («at fixed date») - в векселе указывается конкретная дата платежа, например: «Обязуюсь заплатить 5 декабря 2001 г.». Это классический вариант, воплощающий все качества торговой сделки, строго определенной во времени.

Если срок приходится на нерабочий день, то платеж по векселю может быть потребован в первый следующий рабочий день. Если в векселе не указан срок платежа, то он считается векселем с платежом по предъявлении.

Согласно постановлению Правительства РФ от 26 сентября 1994 г. «Об оформлении взаимной задолженности предприятий и организаций векселями единого образца и развитии вексельного обращения» на территории России с 1 ноября 1994 г. в хозяйственный оборот были введены образцы бланков простого и переводного векселей. Эти векселя могли использоваться при заключении хозяйственных сделок на срок не более 180 дней предприятиями-резидентами, не состоящими на бюджетном финансировании.

Возможности использования векселя в качестве платежного средства значительно расширяются благодаря его обращаемости. Способом передачи для векселя (как простого, так и переводного) является передаточная надпись - индоссамент, осуществляемая векселедержателем (последним держателем - индоссантом) на оборотной стороне векселя (франц. en dos - на спине) или на добавочном листе, называемом аллонжем. Соответственно индоссирование - переуступка векселя с помощью передаточной надписи. Посредством индоссамента все права требования и риски по векселю передаются другому лицу, в пользу и с согласия которого надпись, - индоссату. Круг лиц, участвующих в цепочке передачи векселя, практически не ограничен. Все они несут солидарную ответственность перед последним его держателем за погашение вексельного долга основным должником: акцептантом - в переводном векселе, векселедателем - в простом. Количество передаточных надписей свидетельствует о надежности векселя. Чем больше на векселе надписей, гарантирующих его оплату, тем большую ценность он представляет.

Порядок индоссамента также строго формализован. Основные виды индоссаментов:

· именной (полный) - в передаточной надписи указывается имя или наименование индоссата;

· бланковый - не указывается, в пользу кого сделан, или состоит из одной подписи индоссанта. Его можно превратить в полный, сделав надпись, по приказу какого лица следует совершить платеж;

· препоручительный (инкассовый) - при передаче лицу с просьбой произвести определенные операции по векселю (инкассирование, совершение протеста, передача в залог и др.). Дальнейшие индоссаменты на таком векселе могут быть только препоручительные;

· обеспечительный - имеет целью передать индоссату залоговые права на вексель и содержит такие фразы: «валюта в обеспечение», «валюта в залог» и т.п.

Надежность векселя может быть увеличена авалем - поручительством по векселю. Лицо, его совершившее, - авалист (как правило, банк) принимает ответственность за выполнение обязательства по векселю со стороны векселедателя, индоссанта. Аваль может быть оформлен в виде надписи на векселе, на дополнительном листе (аллонже) либо выдачей отдельного документа. В целом устойчивость денежного обращения гарантирует сам Единообразный вексельный закон, который сформулирован так, что права в основном сконцентрированы на стороне векселедержателя, а обязанности - на стороне других участников вексельной сделки.

Вексель предъявляется к оплате, если не оговорено иное, в месте нахождения плательщика. Причем, если оговорен конкретный срок, он должен быть представлен к оплате в день платежа или в течение рабочего времени двух последующих дней. Немедленно за этим должен следовать платеж по векселю, после чего плательщику возвращается вексель с отметкой о получении средств.

Платежу по переводному векселю предшествует акцепт - согласие плательщика заплатить по векселю. Акцепт оформляется в специально отведенном для этой цели месте на лицевой стороне векселя. Лишь с момента совершения акцепта плательщик, которому направлено поручение векселедателя заплатить по векселю, становится обязанным по нему - акцептантом.

Акцепт может быть частичным, когда плательщик ограничивает оплату частью суммы. В этом случае векселедержатель вправе после протеста в частичном неакцепте предъявить регрессные требования к обязанным по векселю лицам.

Право акцепта защищает интересы как должника (покупателя), так и кредитора (поставщика). Должник может не акцептовать вексель, если сочтет, что обязательство по векселю не вытекает из его отношений с кредитором. Поставщик, отправляя получателю товар, вместе с товароотгрузочными документами передает в банк тратту. Покупатель товара пока не акцептует ее, не получит и документов, а значит, и сам товар.

Векселедатель, формально не отвечая за акцепт выставленного векселя, может взять на себя получение акцепта у плательщика перед передачей его получателю платежа.

Получение акцепта может быть поручено банку или он сам может совершать акцепт тратты, называемый банковским. Последний, являясь высокооплачиваемой услугой, применяется для учета векселей. Акцептованные банком векселя приобретают статус первоклассных обязательств и имеют больше шансов свободно обращаться на рынке.

Обычно не акцептуются векселя сроком оплаты «по предъявлении» или выставленные на фирмы, безупречные в своей платежеспособности.

Векселедержатель, индоссант или авалист могут на случай надобности указать какое-либо лицо (посредника) для акцепта или платежа. Посредником может быть даже плательщик или лицо, уже обязанное в силу переводного векселя, за исключением акцептанта.

Посредник должен в течение двух рабочих дней известить о своем посредничестве того, за кого он выступил. Платеж должен покрыть всю сумму, подлежащую уплате тем, за кого он проводится.

В случае если после совершения официально удостоверенного требования платежа, акцепта, датирования акцепта они не были получены, появляется право вексельного протеста - нотариально заверенного отказа обязанного по векселю от выполнения своих обязательств.

Протест векселя . Не оплаченный в день срока платежа вексель должен быть передан на следующий день нотариусу для протеста. Векселя передаются в протест с описью, в которой указываются:

а) подробное наименование и адреса векселедателей, чьи векселя подлежат протесту;

б) сроки наступления платежей по этим векселям;

в) их суммы;

г) подробное наименование всех надписей и их адреса;

д) причины протеста, то есть неплатежа по векселю;

е) название банка, от имени которого должен быть совершен протест.

Векселя сдаются нотариусу под установленные квитанции. Вексель по протесту возвращается от нотариуса в банк с надписью о протесте, после чего банк письменно предъявляет требование векселепредъявителю об оплате векселя в самый короткий срок (от 3 до 7 дней). По всей видимости, это требование вызовет к жизни создание при банках (а именно они, скорее всего, будут хранить и предъявлять векселя) специальных нотариальных контор. Согласно Закону РФ “О государственной пошлине” (ст. 3) при протесте векселей в неоплате, неакцепте, недатировании акцепта взимается государственная пошлина в размере 5% от неоплаченной суммы векселя. Векселедатель, индоссант или авалист могут снять необходимость опротестования включением в текст оговорки “оборот без издержек”, “оборот без протеста” или аналогичный.

После нотариального опротестования можно подать иск о взыскании суммы векселя с должника в арбитражный суд. При этом вновь уплачивается арбитражный сбор.

Рассмотрим участие банков в обращении векселя как платежного инструмента.

Операции банков с векселями .

Банки традиционно являются наиболее активными участниками вексельных отношений. Это связано с их высоким финансовым потенциалом, вследствие чего доверие к ним как к должникам по ценным бумагам со стороны инвесторов достаточно высоко. В то же время, банки часто используют вексель в качестве инструмента финансирования субъектов хозяйствования, или при проведении посреднических операций для получения дохода. Операции банков с использованием векселей имеют различные цели. Некоторые из них проводятся банком для кредитования юридических лиц, другие – с целью привлечения свободных денежных средств и формирования ресурсной базы. Так, предоставление отсрочки оплаты при выдаче векселя, учет векселей, аваль, акцепт носят кредитный характер, а сам вексель используется в качестве инструмента кредитования. Осуществление этих операций не допускается в отношении юридических лиц или индивидуальных предпринимателей, имеющих сомнительную или просроченную задолженность по активным операциям банков, подверженным кредитному риску. Операция выдачи векселя банком (без предоставления отсрочки оплаты) является депозитной, вексель же служит инструментом для привлечения ресурсов.

Посредством некоторых операций банк может оказывать клиентам посреднические услуги на первичном или вторичном рынке ценных бумаг. Часто держатели векселей поручают банкам произвести предъявление векселя к оплате, получить платеж, а при необходимости опротестовать документ. Принимая такое поручение, банк совершает операцию инкассо векселя, взимая за нее определенную комиссию в виде процентов от суммы платежа. В результате банк получает дополнительный доход, а клиент может облегчить и ускорить получение платежа и избавить себя от дополнительных трудностей по опротестованию векселя.

Большую часть операций банки проводят в основном с участием юридических лиц. Участие в них физических лиц (кроме индивидуальных предпринимателей) не допускается. Исключение составляют случаи, когда банк должен оплатить собственный или акцептованный им вексель, держателем которого оказалось физическое лицо.

Все расчеты осуществляются в безналичном порядке с использованием текущего (расчетного) счета клиента. Если векселедержателем является физическое лицо, оплата векселя банка производится путем зачисления суммы платежа на его счет банковского вклада, текущий счет или карт-счет.

Проводя операции с использованием векселей, банк руководствуется действующим в стране законодательством. Вместе с тем, каждый банк разрабатывает собственные нормативные документы, определяющие внутренние процедуры их осуществления, касающиеся вопросов оформления сделок, определения правоспособности и платежеспособности клиента, оценки надежности принимаемых к учету векселей и расчета их учетной стоимости.

В Республике Беларусь с июня 2006 г. операции банков с векселями временно приостановлены, что связано с необходимостью исполнения Указа Президента от 28 апреля 2006 г. №278 «О совершенствовании регулирования вексельного обращения в Республике Беларусь», потребовавшего внесения существенных изменений в вексельное законодательство. В соответствии с Указом с целью исключения возможности неисполнения обязательств по векселю, для банков, как и для других юридических лиц, установлены ограничения по объему проводимых операций. Так, не допускается выдача, индоссирование и авалирование векселей, не обеспеченных денежными средствами и иным имуществом лица, у которого в связи с этим возникают обязанности по векселю. Общий объем обязательств для банков не должен превышать 50% собственного капитала (для иных юридических лиц – стоимости чистых активов за минусом стоимости имущества, на которое наложен арест). За осуществление ряда операций государством взимается гербовый сбор. Объектами обложения данным сбором являются: передача и получение простых и переводных векселей в целях изменения права собственности, в том числе при выдаче, индоссировании, авалировании; предъявление к оплате составленного (выданного), индоссированного, авалированного в Республике Беларусь векселя, информация о котором не представлена в РУП «Республиканский центральный депозитарий ценных бумаг». Налоговой базой считается вексельная сумма, либо сумма, предъявляемая к оплате. Гербовый сбор уплачивается в республиканский бюджет по ставке 0,1%. Если вексель передается международной организации, иностранным государственным органам или иностранным гражданам, налоговая ставка составляет 15%. При выдаче копий векселя или экземпляров переводного векселя – 20%, и в случае непредоставления векселедержателем информации о совершаемых операциях в РУП «Республиканский центральный депозитарий» – 25%.

В банковской практике осуществляются следующие виды операций с использованием векселей:

· выдача векселя банка;

· предоставление отсрочки оплаты при выдаче векселя банка или продажи его на вторичном рынке;

· акцепт;

· новация с использованием векселя;

· выдача (выставление) обратной тратты;

· оплата векселя банка;

· получение векселя в качестве первого векселедержателя;

· передача банком векселя по операциям на вторичном рынке;

· мена векселей;

· отступное с использованием векселя;

· предъявление банком векселя к платежу (акцепту);

· использование векселя в качестве обеспечения исполнения обязательств;

· посреднические операции банка с векселями.

Выдача векселя банка. Операция, в результате которой банк продает клиенту вексель за денежные средства или выдает его в качестве оплаты за выполненные работы или оказанные услуги. Банк, таким образом, привлекает дополнительные ресурсы, а клиент получает дополнительный доход в виде процентов. При этом клиент имеет возможность использовать вексель в хозяйственном обороте практически наравне с денежными средствами, поскольку банковский вексель обладает высокой ликвидностью.

Банк может выдавать только простые векселя, за исключением случаев выставления обратной тратты. Выдача векселя осуществляется на основании договора, составленного в письменной форме, согласно которому клиент обязуется перечислить банку денежные средства в оплату векселя либо поставить товары, выполнить работы, оказать услуги, а банк – выдать клиенту вексель. Договор может быть заключен и на долговременной основе. Дата поступления денежных средств на счет банка является одновременно и датой составления векселя. Если основанием выдачи векселя служат предоставленные работы (услуги), то дата составления векселя определяется сторонами в договоре.

Предоставление отсрочки оплаты при выдаче векселя или его продаже на вторичном рынке. Суть операции заключается в том, что банк продает клиенту вексель, в том числе и собственный, предоставляя при этом отсрочку оплаты. Данная операция, именуемая в деловом обиходе как вексельное кредитование, взаимовыгодна для банка и клиента. Банк посредством векселя предоставляет кредит заемщику, получает доход и при этом не задействует свои ресурсы. Клиент получает в распоряжение вексель и в течение некоторого периода времени может использовать его в расчетах. Оплата за вексель производится через определенный срок. Как правило, процентная ставка при такой форме кредитования ниже, чем по обычным кредитам, поскольку банк не задействует денежные ресурсы.

Отношения банка и клиента при предоставлении отсрочки оплаты за вексель строятся на договорной основе. Однако до заключения договора банк обязан убедиться в правоспособности и платежеспособности клиента. Для этого клиент предоставляет копии договоров в подтверждение финансируемых сделок и бухгалтерскую отчетность. Не допускается предоставление отсрочки оплаты для прекращения его обязательств по другим договорам: кредитному, лизинга, факторинга.

В договоре о выдаче векселя банка или купле-продаже векселя на вторичном рынке сторонами определяются: сумма векселя, дата составления и срок платежа (в случае выдачи векселя) или его оценочная стоимость (в случае купли-продажи на вторичном рынке); дата передачи векселя срок, не позднее которого клиент обязан перечислить банку денежные средства; размер вознаграждения банку за предоставленную отсрочку; обязанность клиента использовать вексель в соответствии с договорами, копии которых представлены банку; способ обеспечения исполнения обязательств.

Аваль по векселю. Аваль векселя банком – это поручительство, в результате которого банк дает гарантию оплатить вексель за одно или нескольких обязанных по векселю лиц. Как уже отмечалось выше, аваль может быть выдан как за основных обязанных лиц (векселедателя или плательщика), так и за лиц, несущих солидарную ответственность (индоссантов). В первом случае, если векселедатель или плательщик отказываются оплатить (акцептовать) вексель, векселедержатель имеет возможность получить платеж, предъявив вексель авалисту, не совершая протеста в неплатеже (неакцепте). Во втором случае необходимо предварительно опротестовать вексель. Если клиент сам уплатил по векселю, он обязан в тот же день направить банку соответствующее уведомление.

Авалирование векселей осуществляется на основании договора, в котором в обязательном порядке указываются:

· сумма векселя с процентами, если таковые были обусловлены, или лимит общей суммы денежных средств, в пределах которого банк может давать аваль;

· срок платежа по векселю;

· сумма аваля;

· размер вознаграждения банку за предоставленную услугу;

· форма, сроки и порядок перечисления банку платы за оказанную услугу по авалю векселя;

· порядок погашения лицом, за которое был дан аваль, задолженности перед банком в случае оплаты банком векселя в качестве авалиста.

Акцепт векселя банком. Клиент банка, выписывая переводный вексель, может указать банк в качестве плательщика. Такую услугу банк оказывает только резидентам Республики Беларусь на основании заключенного договора, который содержит:

· лимит общей суммы денежных средств, в пределах которого банк будет акцептовать переводные векселя клиента;

· обязательство клиента обеспечить своевременное поступление денежных средств на счет банка;

· сроки и порядок поступления денежных средств;

· способ обеспечения клиентом обязательств;

· обязанность клиента письменно уведомлять банк о выпуске очередного векселя;

· сроки платежей по векселям; размер вознаграждения банку за совершение акцепта.

При предъявлении векселя к акцепту банк проверяет его подлинность и делает на бланке соответствующую датированную отметку. При предъявлении векселя к платежу банк оплачивает его из собственных средств, или из средств клиента, которые тот в соответствии с договором досрочно перечисляет банку.

Новация с использованием векселя – это соглашение о замене первоначального обязательства между должником и кредитором выдачей кредитору векселя должника.

Отступное с использованием векселя – операция по прекращению обязательства предоставлением взамен его исполнения отступного в виде передачи должником в собственность кредитору векселя иного лица по соглашению сторон. Во взаимоотношениях банка с клиентами новация и отступное чаще всего используется для прекращения или замены обязательств по возврату кредита или уплаты процентов.

Несмотря на схожесть этих операций, они имеют и отличительные особенности. Отличия новации и отступного состоят в следующем:

· При новации первоначальное обязательство прекращается с подписанием сторонами соответствующего соглашения. При отступном, обязательство прекращается только после предоставления отступного (т.е. само соглашение об отступном не прекращает обязательство).

· Проведение новации с использованием векселя допускается в случае, если предмет и способ исполнения первоначального обязательства отличен от предмета и способа исполнения вексельного обязательства (т.е. новацией нельзя прекратить вексельное обязательство). При предоставлении векселя в качестве отступного такое требование отсутствует.

Прекращение обязательства новацией совершается на основании договора (соглашения), в котором определяются: обязательство, которое прекращается новацией; основные реквизиты вексельного обязательства. С помощью новации, по соглашению банка и клиента возможно произвести дробление номинала векселя, в результате чего первоначальный вексель банка заменяется на несколько векселей того же банка, сумма номиналов которых равна сумме первоначального векселя, и все реквизиты новых векселей в точности воспроизводят реквизиты первоначального векселя.

Договор (соглашение) об отступном содержит: обязательство, которое прекращается предоставлением отступного; размер отступного; сроки и порядок предоставления отступного; оценочная стоимость векселя.

Выдача обратной тратты. Данная операция проводится банком, если он имеет право предъявить иск по векселю, держателем которого он является. Получить платеж по такому векселю банк может посредством выставления обратной тратты сроком по-предъявлении на одного из лиц, обязанного перед ним по векселю с платежом по месту нахождения этого лица.

Сумма обратной тратты включает сумму самого векселя, проценты по нему, если таковые оговорены, сумму штрафных процентов и всех издержек, понесенных банком. Банк может выдать обратную тратту и до наступления срока платежа по векселю. В этом случае из вексельной суммы удерживается учетный процент.

Если лицо, на которое выставлена обратная тратта, отказалось ее акцептовать, то банк может выставить новую обратную тратту на другое обязанное лицо.

Оплата векселя банка. Данная операция состоит в оплате собственных векселей банка, предъявленных векселедержателем к платежу при наступлении срока платежа. Держатель векселя представляет в банк соответствующее заявление, сам вексель и документ, удостоверяющий личность и полномочия лица предъявившего вексель. Банк, в свою очередь, в присутствии этого лица проверяет вексель на подлинность и, удостоверившись в законности прав векселедержателя, дает согласие на оплату. На бланке документа проставляется датированная отметка, после чего он возвращается векселедержателю и оплачивается.

Получение векселя в качестве первого векселедержателя. Учет векселя банком. Суть первой операции сводится к приобретению банком на основании договора прав по векселю в качестве первого векселедержателяУчет векселя банком – это покупка банком векселя на вторичном рынке, срок платежа по которому еще не наступил на основании договора купли-продажи с оформлением передаточной надписи в пользу банка. Как в первом, так и во втором случае, банк, приобретая вексель, несет риск, поэтому указанные операции проводятся в отношении векселей, имеющим высокую степень надежности.

Банк может получать и учитывать простые и переводные векселя по дисконтированной цене, ниже их номинальной стоимости. Учетная стоимость векселя зависит от ставки рефинансирования и отдаленности срока платежа. Вместе с тем, каждый банк имеет собственную методику ее определения, в которой немаловажное значение имеет статус, надежность и деловая репутация векселедателя. Предпочтение отдается, как правило, краткосрочным векселям, менее зависимым от экономического положения векселедателя и векселям, авалированными банками. На практике возникает ситуация, когда банк принимает к учету собственный вексель, который до этого имел хождение на вторичном рынке (у которого имеется хотя бы один индоссамент). В этом случае он вправе осуществить дальнейшую продажу такого векселя или прекратить свое обязательство в силу совпадения должника и кредитора в одном лице.

Передача банком векселя по операциям на вторичном рынке. Банк может продать имеющиеся у него в собственности векселя за денежные средства или передать их за полученные товары, оказанные услуги. Данная операция производится на основании договора о продаже (передаче) векселя с обязательным оформлением индоссамента в пользу покупателя векселя. Цена передаваемого векселя определяется по соглашению сторон.

Мена векселей – операция, в результате которой стороны передают друг другу в собственность векселя на основании договора мены.

Смысл операции заключается в том, что обмениваемые векселя могут иметь различную оценочную стоимость, а, следовательно, мена является одной из форм кредитования. Так, если банк в результате мены получает вексель с меньшей оценочной стоимостью, то он фактически становится кредитором по отношению к обратной стороне. Такая операция подвержена кредитному риску, поэтому к векселям, получаемым банком по договору мены предъявляются такие же требования, как и к учитываемым.

В договоре мены определяются следующие положения: описание обмениваемых векселей с описанием их реквизитов; сроки передачи обмениваемых векселей; оценочная стоимость векселей; разница, подлежащая оплате одной из сторон, в случае, если векселя не равноценны, сроки ее перечисления.

Предъявление банком векселя к платежу (акцепту). Банк, являясь законным векселедержателем предъявляет вексель к платежу (акцепту) при наступлении срока платежа (акцепта) в месте, указанном как место платежа (местонахождение плательщика). Факт предъявления векселя к платежу (акцепту) должен быть подтвержден путем выдачи банку соответствующей расписки или совершения на векселе отметки «Вексель предъявлен к платежу (Акцептован)». Расписка или отметка должна быть датирована, подписана уполномоченными лицами и заверена печатью. В случае неакцепта, неоплаты или частичной оплаты векселя должником, банк имеет право совершить протест.

Вексель может быть использован как форма обеспечения исполнения обязательств клиента перед банком. Если кредитный договор предусматривает в качестве способа обеспечения исполнения обязательств передачу векселя, то на бланке векселя совершается залоговый индоссамент и оформляется договор залога. После исполнения клиентом обязательств, обеспеченных залогом, банк возвращает вексель залогодателю. В случае же неисполнения или ненадлежащего исполнения клиентом своих обязательств, банк вправе получить по векселю платеж или реализовать его на вторичном рынке. Собственные векселя клиента в залог не принимаются, а общая стоимость заложенных векселей должна быть не меньше суммы основного обязательства. Срок платежа по этим векселям допускается не ранее срока истечения кредитного договора.

Посреднические операции с векселями. Банк оказывает посреднические услуги на первичном или на вторичном рынке ценных бумаг по поручению клиента на основании договора-поручения или договора-комиссии. Заключая с клиентом договор-поручение, банк действует в качестве поверенного, от имени клиента и за его счет. Если заключен договор-комиссии, то операции производятся от имени банка и за счет клиента и банк выступает комиссионером.

К примеру, банк по поручению клиента приобретает вексель на первичном рынке и заключает с ним договор- поручение. В этом случае клиент (доверитель) указывается на векселе как первый векселедержатель. Доверитель перечисляет банку сумму по векселю и вознаграждение за посредничество. Если банк оказывает посреднические услуги по операциям с векселями на вторичном рынке, то при получении (передаче) банком векселя передающей стороной на векселе оформляется бланковый индоссамент. Цели проведения подобных операций – это расширение спектра оказываемых услуг и получение дополнительного дохода в виде процентов или комиссионного вознаграждения.

Вопросы для самоконтроля:

1. Каковы функции и экономические свойства векселя?

2. Что означает дефект формы векселя? Какие правовые последствия влечет за собой признание дефекта формы векселя?

3. В чем отличие переводного и простого векселей?

4. Какими способами может быть передан вексель?

5. Может ли посредством индоссамента передаваться простой вексель?

6. Какие виды индоссаментов используются в вексельном обращении?

7. Чем отличается индоссамент от цессии? В каких случаях используется цессия?

8. В чем сущность акцепта? Какие векселя акцептуются?

9. Что означает аваль векселя?

10. Для чего необходим протест векселя? Какова процедура протеста?

11. Каковы цели проведения банками операций с векселями? Какие операции являются кредитными?

Одним из немаловажных направлений банковской деятельности являются операции с векселями.

Банковские операции с векселями осуществляются в следующих основных формах:

Ссуды под залог векселя, акцепт, аваль векселя и комиссионные операции с векселем (некоторые из них были рассмотрены выше);

Учет векселя коммерческим банком (или переучет Центральным Банком), когда банк выплачивает держателю векселя сумму, проставленную на векселе, за минусом процентов (дисконта) по действующей учетной (дисконтной) ставке.

При получении ссуды под залог векселей вексель закладывается векселедержателем на определенный срок с последующим выкупом при погашении ссуды. Ссуда выдается не в пределах общей суммы векселя, а только на 60-90% его суммы. Выдача ссуд под залог векселей может носить как разовый, так и постоянный характер. В последнем случае банк открывает клиенту под обеспечение векселями специальный ссудный счет. При открытии счета банк оговаривает с заемщиком условия пользования кредитом:

Высший предел соотношения между обеспечением и задолженностью;

Право требовать для обеспечения кредита дополнительные векселя;

Право банка обращать в погашение долга суммы, поступающие в оплату обеспечивающих счет векселей и другие.

Учет векселей

Операция учета заключается в покупке банком денежных долговых обязательств до срока наступления платежа, при котором происходит перенос на банк прав кредитора.

Учетом или дисконтом векселя называется операция, в которой банк, принимая от предъявителя вексель, выдает предъявителю сумму этого векселя до срока платежа, удерживая в свою пользу проценты от суммы векселя за время, оставшееся до срока платежа.

Поскольку ссуда имеет место там, где передача капитала совершается не взаимно, а односторонне, на срок и на условиях возврата, то учет векселя как по содержанию, так и по форме не является ссудой. Это простой акт купли-продажи. Клиент банка получает деньги за проданный товар (вексель). Посредством индоссамента вексель переходит в собственность банка, а деньги - в собственность клиента.

Основными терминами при операциях учета векселей являются: учетная ставка и дисконт. Под годовой учетной ставкой понимается отношение суммы процентных денег, выплачиваемых за год, к сумме, которая должна быть возвращена. Расчеты с использованием учетных ставок проводятся в банковской практике при учете векселей и других денежных обязательств. При этом выплачиваемая банком при учете векселя сумма определяется по следующей формуле:

где S - сумма по векселю;

Р - приведенная сумма, выплачиваемая при учете векселя;

d - годовая учетная ставка (в долях единицы);

T - срок до наступления платежа, дней;

K - расчетная длительность года (обычно 360 дней).

Доход банка от учета (дисконт) определяется как разница между вексельной суммой и суммой выплачиваемой векселедержателю при учете векселя (4.2):

. (4.2)

. (4.2)

В данных расчетах учетная ставка d определяется банком самостоятельно исходя из заданной ставки годовых процентов i следующим образом (4.3):

. (4.3)

. (4.3)

Соответственно, из (4.3) может быть выражена ставка годовых процентов через учетную ставку (4.4):

. (4.4)

. (4.4)

Имея две последних формулы, можно определять учетную ставку, соответствующую заданной ставке доходности, а с другой стороны, - ставку процентов, соответствующую применяемой банком учетной ставке.

На практике держатели учитывают не только отдельные векселя, но и портфель векселей. Банки также могут скупать портфели векселей. Такая операция называется форфейтингом .

Сущность форфейтной операции

К фоpфейтированию прибегают при продаже какого-либо крупного объекта (комплекта оборудования, судна, предприятия, крупной партии товара). Покупатель приобретает товар в условиях, когда у него нет существующих денежных ресурсов. Вместе с тем продавец также не может отложить получение денег на будущее и продать товар в кредит. Противоречие разрешается следующим образом. Покупатель выписывает в пользу продавца комплект (портфель) векселей на сумму, равную стоимости товара, плюс проценты за кредит, который предоставляется покупателю. Сроки векселей равномерно распределены во времени. Обычно (но не обязательно) предусматриваются равные интервалы времени между платежами по векселям. Продавец сразу же после получения портфеля векселей учитывает его в банке без права оборота на себя, получая деньги в самом начале сделки. Таким образом, фактически не сам продавец кредитует покупателя - кредит полностью предоставляется банком. Банк, форфейтируя сделку, берет весь риск на себя.

Итак, в форфейтной операции увязываются интересы продавца, покупателя и банка. В качестве четвертого агента сделки иногда выступает гарант - банк покупателя, гарантирующий погашение задолженности по векселям. Каждая участвующая в сделке сторона преследует собственные цели и предусматривает возможность их достижения при разработке условий соглашения.

Цель продавца - получить при учете векселей сумму, равную оговоренной цене товара. Если на этапе предварительных расчетов окажется, что полученная от банка сумма меньше, чем эта цена, то продавец увеличивает договорную цену. Второй возможный путь компенсации ущерба - повышение платы за кредит (увеличение ставки процентов). Форфейтирование позволяет продавцу:

Обеспечить необходимый покупателю кредит (за чужой счет);

Получить необходимые ему деньги в начале сделки и тем самым устранить риск отказа покупателя от платежей и риск, связанный с колебанием процентных ставок;

Устранить или сократить расходы по организации кредитования и страхованию.

Цель покупателя - приобрести продукцию с наименьшими совокупными издержками. Расходы покупателя заключаются в погашении последовательно предъявляемых ему векселей. Форфейтирование дает возможность покупателю приобрести товар в кредит.

Для банка форфейтная операция - обычная операция учета векселей, приносящая доход в форме дисконта.

| Предыдущая |